I cigni neri, eventi disastrosi e imprevedibili, che hanno profondamente cambiato i mercati: dalla crisi post-11 settembre 2001 alla Brexit.

Il termine cigno nero è precedente alla scoperta dell’Australia nei primi decenni del XVII secolo, quando tutti gli studiosi di ornitologia e il mondo intero erano convinti, come confermato da ogni evidenza empirica, che tutti i cigni fossero bianchi. Infatti, nessuno ne aveva mai visto uno nero.

La scoperta del primo cigno nero ha dimostrato, però, la falsità di questa credenza.

Un’altra teoria afferma che il termine deriva dal poeta latino Giovenale, che ha scritto: “rara avis in terris nigroque simillima cygno” - “uccello raro sulla terra, quasi come un cigno nero”.

In entrambi i casi la caratteristica del cigno nero è la rarità, l’«impatto» estremo e prevedibilità solamente retrospettiva.

E negli anni sono stati molti i cigni neri che hanno cambiato il mondo, pesando enormemente sull’andamento dei mercati finanziari.

Tenendo presente l’alto impatto dei cigni neri sui mercati finanziari, esaminiamo motivi ed evoluzioni di nove eventi inaspettati con forte influenza sulle valutazioni.

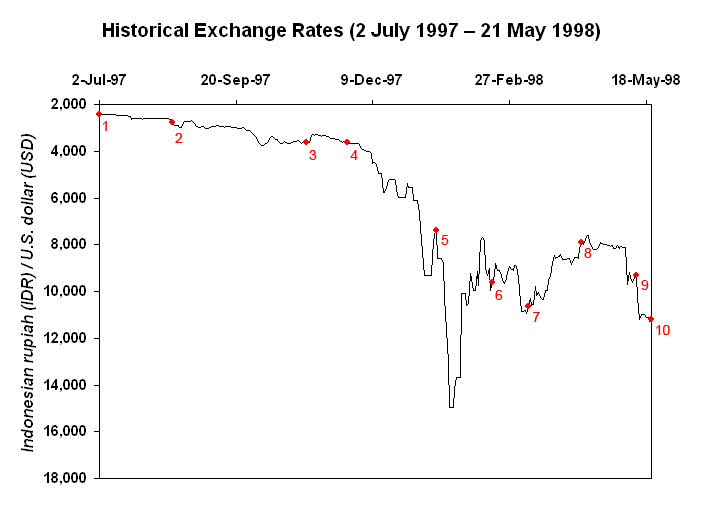

1) La crisi in Asia del 1997

La crisi finanziaria che ha colpito l’Asia nel 1997 ha scatenato un crollo dei mercati mondiali con una perdita del 60%. Una serie di svalutazioni iniziarono a susseguirsi a partire da luglio 1997 nell’Asia orientale e sud-orientale sulla scia del crollo del baht thailandese, causato dalla decisione del governo di non ancorare più la moneta al dollaro statunitense. Nel grafico seguente è riportato l’andamento della rupia indonesiana contro il dollaro USA tra il 2 luglio 1997 (giorno della svalutazione del baht) e il 21 maggio 1998 (giorno delle dimissioni di Suharto, l’allora presidente indonesiano).

2) La bolla delle dot-com

L’esplosione della bolla della dot-com ha visto il Nasdaq crollare da 5.046,86 a 1.114,11 punti, per un ribasso totale del 78%. I prezzi delle azioni erano aumentati ad una velocità irreale e un’improvvisa mole di ordini sell contro molti giganti tecnologici ha mandato a picco i mercati azionari, creando una forte ondata di panic sell.

Alla fine del 2001 la bolla delle società dot-com si era sgonfiata, facendo così svanire migliaia di miliardi di dollari in capitale investito. Guardando il grafico sottostante, notiamo come l’indice Nasdaq sia salito alla fine degli anni ’90 per poi screndere bruscamente a causa della bolla dot-com.

3) L’11 settembre 2001

Le vendite che hanno paralizzato Wall Street l’11 settembre 2001 hanno portato il Dow Jones ad una perdita repentina del 14%. In quei momenti le torri gemelle del World Trade Center di New York venivano colpite da due aerei dirottati. La prima settimana di scambi dopo il doloroso attentato è stata la peggiore nella storia del NYSE. In quei giorni sono stati bruciati circa 1.400 miliardi di dollari.

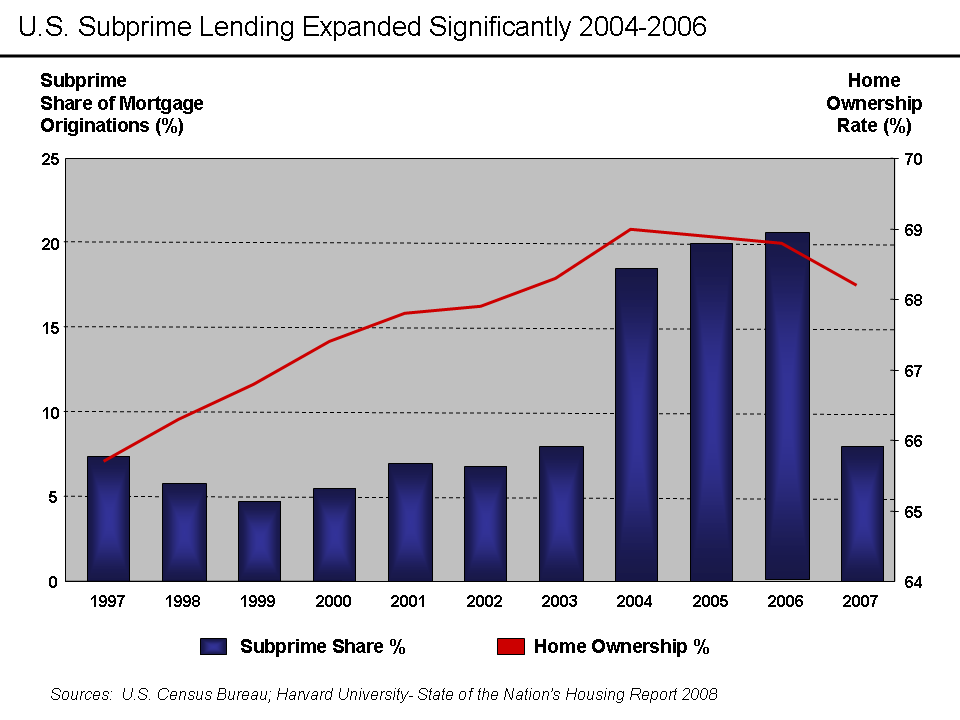

4) La crisi finanziaria mondiale del 2008

La crisi finanziaria globale esplosa nel settembre 2008 ha fanno bruciare 10 miliardi di dollari di capitalizzazione e ha portato al tracollo della Lehman Brothers. Il grafico che segue mostra il mercato dei subprime tra il 1997 e il 2007:

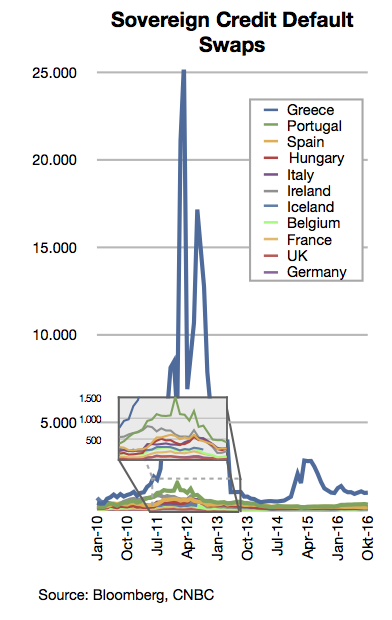

La crisi finanziaria indotta dai mutui subprime è considerata la peggiore dopo la Grande Depressione. Il grafico seguente mostra i prezzi dei credit default swap di alcuni paesi europei dal gennaio 2010 al marzo 2014.

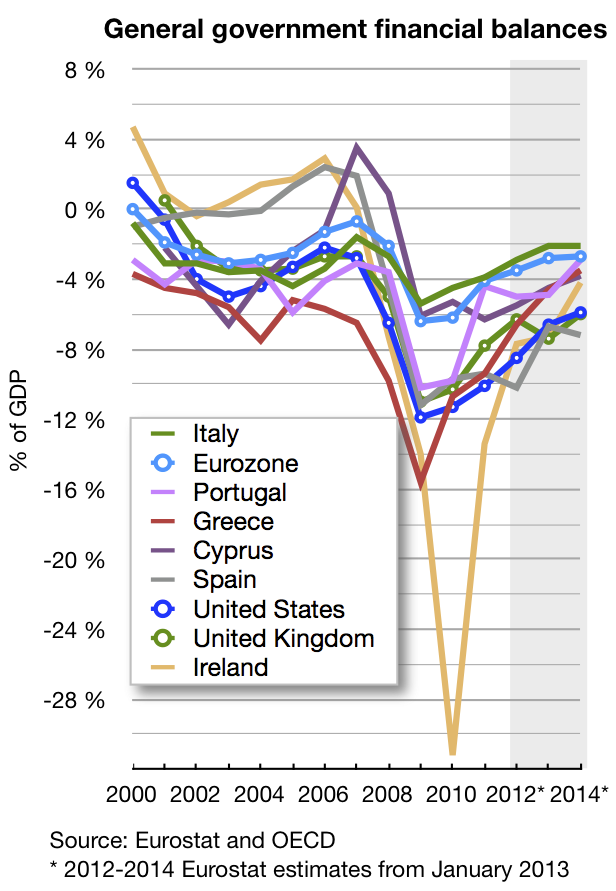

5) La crisi del debito in Europa

Dopo la crisi finanziaria mondiale del 2008, i paesi finanziariamente più forti come la Germania non sono riusciti più a finanziare i paesi affossati dagli alti livelli di debito. I paesi più deboli finanziariamente come la Grecia (con un debito/PIL del 146,2%), il Portogallo (debito/PIL del 96,2%), l’Irlanda (debito/PIL dell’86,8%) e la Spagna (debito/PIL del 60,1%) hanno avuto bisogno di un’operazione di salvataggio.

Vi era il timore che se uno o più membri dell’UE avessero lasciato l’Euro e fossero andati in default sul debito, questo avrebbe portato al tracollo l’intero sistema bancario mondiale. Nel grafico seguente sono indicati i credit default swap di alcuni paesi europei dal giugno 2010 al settembre 2011. Sull’asse il livello 1000 indica un costo di $1m di debito a 5 anni.

6) Il disastro nucleare di Fukushima e lo tsunami dell’11 marzo 2011

Il disastro nella centrale nucleare Daiichi a Fukushima è stato causato da un incidente energetico causato dallo tsunami a seguito del terremoto di Tohoku (magnitudo 8,9) dell’11 marzo 2011. Il Dow Jones ha perso il 2,4%, il DAX il 4% e il Nikkei il 16%.

7) Il crollo del prezzo del petrolio

La crisi petrolifera, iniziata a giugno 2014, ha portato i prezzi del petrolio al di sotto della metà del loro valore, da $110 a sotto i $30 al barile.

8) Il Black Monday di agosto 2015

L’8 agosto 2015 il mercato azionario di Shanghai è crollato dell’8,5% in un’unica sessione e del 30% nelle settimane successive.

Il ribasso del prezzo del petrolio ha provocato forti danni alle nazioni esportatrici di materie prime, compresi gli esportatori di prodotti manifatturieri come la Cina. Data la grandezza degli esportatori di petrolio, il commercio mondiale è collassato. Con i bassi prezzi per i prestiti in Cina, l’attività speculativa delle società cinesi che utilizzavano dei soldi presi in prestito per giocare in borsa aveva raggiunto livelli impressionanti. L’importo del denaro investito ha presto superato il tasso di crescita delle società, tanto da costringere il governo cinese a svalutare lo yuan. La decisione, tuttavia, non ha fatto altro che peggiorare la situazione, causando un’ondata di panic sell - portando così ad un nuovo Black Monday.

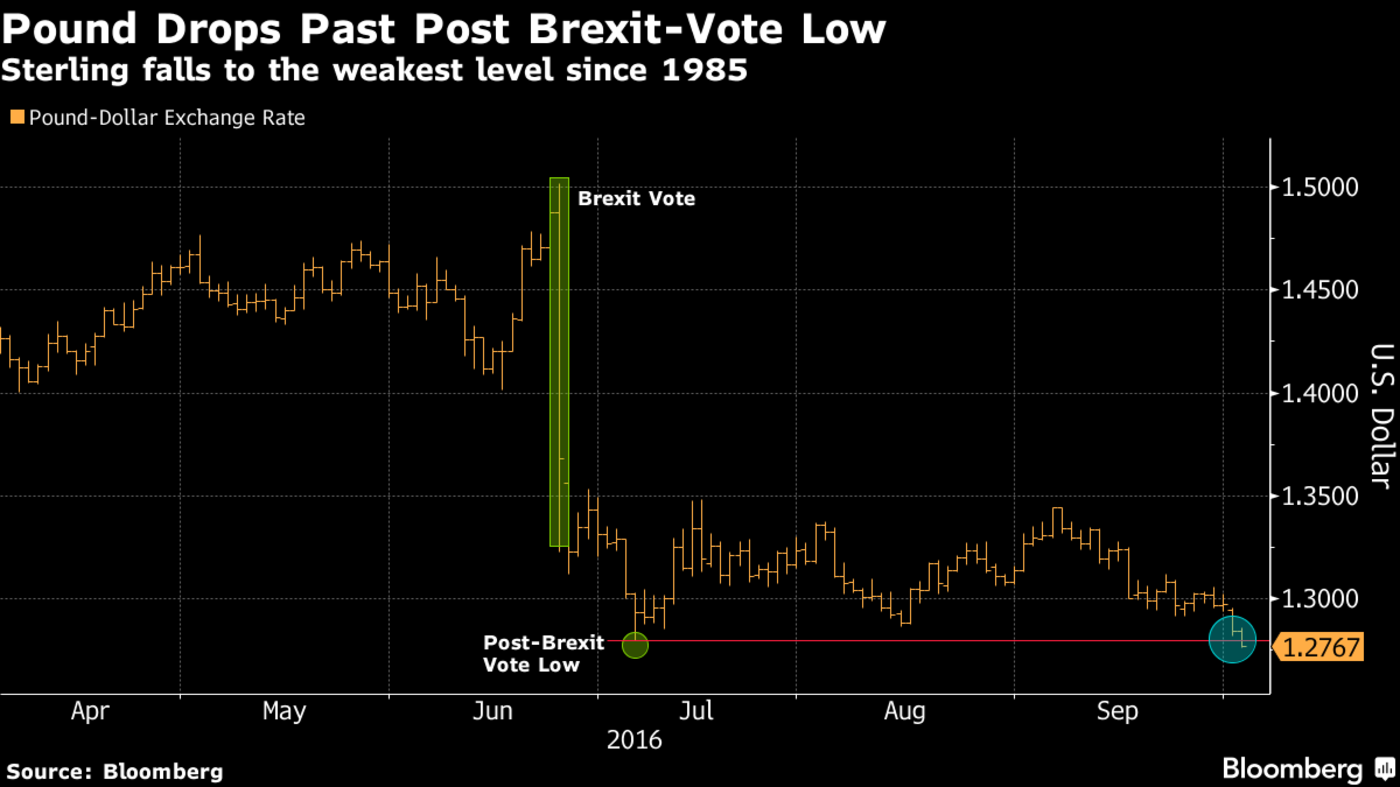

9) Il referendum Brexit

Al risveglio dei mercati il 24 giugno 2016, alla notizia della vittoria del Sì all’uscita del Regno Unito dall’UE la sterlina è scesa ai minimi di 31 anni contro il dollaro.

La teoria del cigno nero

La teoria del cigno nero fa riferimento agli eventi inaspettati di grande entità e al loro conseguente ruolo dominante nella storia. Tali eventi, considerati unici, svolgono un ruolo importante e ampiamente collettivo, in contrasto con il normale flusso degli eventi.

Speculare sulla reazione del mondo dopo l’impatto di un evento relativamente improbabile ma potenzialmente distruttivo - come il referendum Brexit o la vittoria di Donald Trump alle elezioni presidenziali degli Stati Uniti - è il pane quotidiano di molti. Più le persone discutono di uno scenario improbabile, più sembra plausibile (anche se non è così). Degli studi hanno dimostrato che pensino gli eventi non plausibili siano più probabili se ne si discute: più se ne parla, meno lo scenario sembra impossibile.

Nassim Taleb, che ha sviluppato la teoria del cigno nero, afferma che esistono due tipi di eventi rari: quelli di cui si parla (fanno parte del dibattito pubblico, spesso riportati anche in televisione) e quelli di cui nessuno parla (perché si allontanano dai modelli standard e creano vergogna ai commentatori).

Ci sono molti esempi della prima tipologia di cigno nero: nel settembre 2014 tutti parlavano della possibilità di un referendum scozzese sull’indipendenza. Alla fine di luglio 2014, alcuni modelli statistici davano la possibilità di secessione anche al 50%, ma meno di un mese dopo, per gli stessi modelli, la possibilità era scesa al 5%.

Due anni fa l’argomento sulla bocca di tutti era l’uscita della Grecia dall’Unione Europea: la probabilità che questo evento storico avvenisse aveva raggiunto il 50% dopo che i cittadini greci avevano deciso - in un referendum - di respingere le proposte di riforma dell’UE, rifiutando l’erogazione di nuovi aiuti finanziari aggiuntivi. Poi, quando il governo greco si è arreso ed ha accettato l’accordo - che prevedeva una serie di riforme in cambio di un altro prestito - era chiaro che il referendum era stato uno strumento negoziale inefficace, portando la probabilità che la Grecia uscisse dalll’UE solo al 10%.

Conclusioni

Come dice Taleb, il nostro mondo «è dominato da ciò che è estremo, sconosciuto o molto improbabile, quindi dobbiamo usare gli eventi rari come punto di partenza, non come eccezione da nascondere sotto il tappeto».

Predire un cigno nero è quasi impossibile, perché se si potesse prevedere, allora non sarebbe affatto un cigno nero.

© RIPRODUZIONE RISERVATA