Il no al piano infrastrutturale di Biden è arrivato dopo un outflow record di posizioni long: di fatto, terreno per un rimbalzo da short senza precedenti. Ma il prezzo del gas mostra cosa ci attende

I miei colleghi democratici a Washington sono determinati nell’intento di rimodellare drammaticamente la nostra società in un modo che renda il nostro Paese ancora più vulnerabile alle minacce che già sta affrontando. I non possono prendere la responsabilità di questo rischio con un debito già spaventoso di oltre 29 trilioni di dollari e un’inflazione che opera come tassazione ulteriore, reale e dannosa per gli onesti lavoratori americani ogni volta che si recano al distributore di benzina, in drogheria o in banca per pagare le bollette delle utenze. Tutto questo senza una fine del processo che appaia visibile.

Con queste parole, a dir poco condivisibili da chiunque operi in base al senso di responsabilità (un tempo si sarebbe detto in base ai principi del buon padre di famiglia), il senatore democratico del West Virginia, Joe Machin, ha annunciato il suo voto contrario al piano infrastrutturale dell’amministrazione Biden (Build Back Better, un moloch statalista da 2 trilioni di dollari in escavazioni e ricoperture buche in perfetto stile keynesiano), di fatto affossandolo. Se infatti il nostro martire del rigore fiscale non cambierà idea o un senatore repubblicano non dovesse correre in soccorso della Casa Bianca, sarebbe game over per la misura-bandiera del Presidente, il mega-piano per uscire dall’incubo Covid.

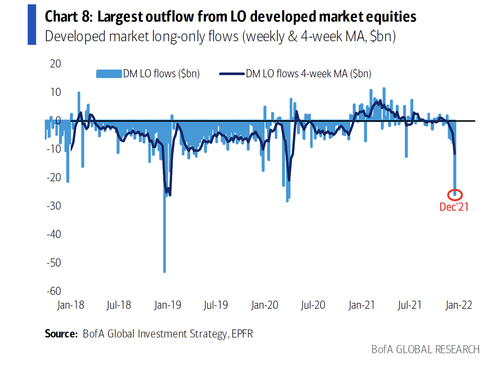

Detto fatto, i mercati non hanno reagito benissimo. Oltretutto, rischiando di strozzarsi del tutto nel tentativo di inghiottire in contemporanea anche il taglio dei tassi operato in Cina. Insomma, Black Monday in Asia e in Europa. Fin qui, la narrativa. Perché se la mossa del Dragone era nota da almeno una settimana e ampiamente prezzata, tanto più in ossequio a un supporto all’economia reale in rallentamento che dovrebbe suscitare giubilo e non panico, questo grafico

Andamento dei flussi di posizioni long-only su mercati equity sviluppati

Fonte: Bank of America

Andamento dei flussi di posizioni long-only su mercati equity sviluppati

Fonte: Bank of America

ci mostra come anche l’altolà del senatore Machin al gigantismo roosveltiano di Joe Biden non fosse proprio segretissimo e condiviso fino a ieri solo dalla moglie e da qualche amico fidatissimo. Stando a dati elaborati da Bank of America, infatti, la scorsa settimana gli equity funds dei mercati sviluppati hanno registrato il più ampio outflow da posizioni long-only dall’aprile 2020, qualcosa come 26 miliardi di controvalore.

Tradotto, picco raggiunto. O, forse, anticipazione di qualcosa che avrebbe fatto sanguinare gli indici. In contemporanea, però, un inflow da 4,4 miliardi nel comparto tech, massimo dal febbraio scorso. Tradotto, corsa su strumenti da classica super-long duration. Insomma, la mossa di Joe Machin era il segreto di Pulcinella. E, oltretutto, tempi e modi paiono conferire al tutto il classico profilo dell’alibi anti-taper piovuto casualmente dal cielo a soli cinque giorni dal board della Fed. Anzi, più che anti-taper, anti-dot plots. Perché il timore reale è nell’aumento dei tassi e non nell’anticipo da giugno a marzo della fine ufficiale del Qe.

Un po’ sospetto. Troppo sospetto. Soprattutto con Goldman Sachs certa di un rally natalizio. Uno di quelli da segnare sul calendario. Stiamo assistendo alla roboante creazione di prodromi per il più colossale short squeeze dell’epoca pandemica, roba da tramutare le gesta di GameStop e AMC in giochini da un quarto di punto? La questione, in sé, interessa chi investe. C’è però tutto intorno un mondo che vorrebbe un minimo di orientamento macro, stante l’approssimarsi a tempo di record del terzo lockdown quasi globale.

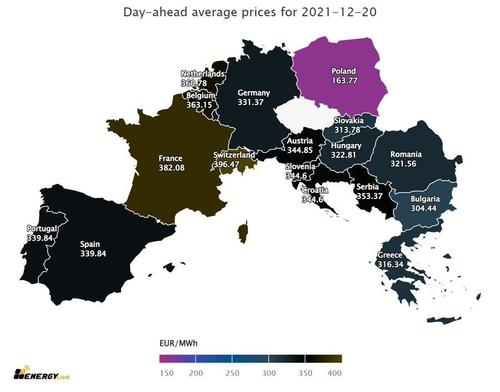

Per quanto riguarda l’Europa, la questione può essere riassunta in questi due grafici, freschi di giornata.

Cartina del costo per megawatt/ora di elettricità in Europa

Fonte: Bloomberg

Cartina del costo per megawatt/ora di elettricità in Europa

Fonte: Bloomberg

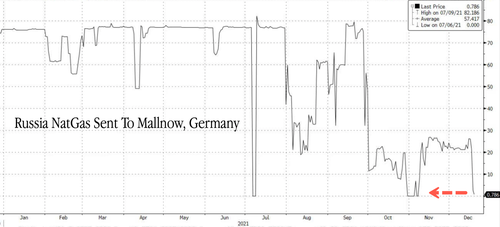

Andamento del flusso di gas russo verso l’hub tedesco di Mallnow

Fonte: Bloomberg/Zerohedge

Andamento del flusso di gas russo verso l’hub tedesco di Mallnow

Fonte: Bloomberg/Zerohedge

Il primo mostra il costo per l’elettricità nei vari Paesi europei in base alla valutazione day-ahead: a parte Polonia e Scandinavia, tutti sopra i 300 euro per megawatt/ora e con Francia e Svizzera ormai in area 400 euro. Semplicemente insostenibile. Anche perché la seconda immagine appare ancora più chiara: la pipeline principale fra Russia ed Europa, la Yamal-Europe che passa dalla Polonia e arriva all’hub tedesco di Mallnow, per la giornata di oggi ha ricevuto prenotazione da Gazprom solo per il 4% della capacity potenziale.

Il tutto con la Germania che ha appena bloccato ufficialmente le autorizzazioni di Nord Stream 2 fino a luglio e la Francia che ha visto EDF chiudere due centrali nucleari per ispezioni di sicurezza di routine. Proprio nei giorni più freddi dell’anno e con il prezzo del gas in orbita. Come l’uscita di Joe Machin appare decisamente strumentale, così certe mosse politiche e industriali appaiono decisamente autolesioniste. Il mercato sta per festeggiare il suo enorme last hurrah, prima che arrivi veramente un armageddon con la realtà che imponga il ritorno immediato (e traumatico) al sostegno emergenziale?

© RIPRODUZIONE RISERVATA

Argomenti