Tassi fermi, Qe invariato e «metà 2022» come fine dello stimolo: Powell guadagna altro tempo, offrendo ossigeno al dibattito sull’aumento del tetto di debito. E «parcheggio» alle riserve in eccesso

Altro calcione al barattolo. Questa volta, però, tirato dopo una lunga rincorsa e mettendoci la foga delle punizione dal limite di un Roberto Carlos dei tempi d’oro. La Fed non tocca i tassi, annuncia come il taper potrebbe essere presto garantito e mostra al mercato il falso profilo da falco di un direttorio del Comitato monetario talmente spaccato sulla data del primo rialzo dei tassi da anticiparlo nelle proiezioni al 2022. Insomma, roba da far crollare Wall Street.

Poi, però, la realtà prende il sopravvento. Se infatti la maggioranza dei governatori vede ancora i rischi inflazionistici al rialzo, di fatto smentendo clamorosamente la tesi della transitorietà alla luce di un +4,2% per l’anno in corso contro il 3,4% solo di giugno, la plastica conferma di come il taper appaia ormai solo uno spauracchio formale arriva con la decisione meno attesa: il Fomc ha infatti raddoppiato da 80 a 160 miliardi il limite di utilizzo di controparte della sua facility di reverse repo. Il tutto dopo che da New York arrivava la notizia del quarto record infranto in altrettante sedute, 1,28 trilioni di dollari e a più di una settimana dalla scadenza di fine mese/trimestre. Tradotto, la liquidità non verrà affatto drenata dal sistema attraverso il taper ma continuerà a fluire. Per molto.

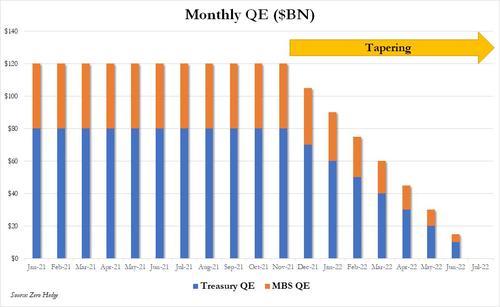

E in base ai controvalori attuali di 120 miliardi al mese di acquisti (80 di Treasuries e 40 di Mbs), appena riconfermati: sintomo che troppe istituzioni finanziarie stavano raggiungendo il cap quotidiano di parcheggio delle riserve in eccesso presso l’overnight della Banca centrale. E quel limite non è stato semplicemente alzato, bensì raddoppiato. Non a caso, nonostante i dots dell’aggregato di proiezioni sui tassi avessero avvicinato il primo rialzo, Wall Street ha reagito accelerando i rialzi, mentre il dollaro è precipitato. Strana reazione per quello che formalmente è stato il comunicato con il contenuto più hawkish dal 2018.

Non a caso, Jerome Powell ha sottolineato per l’ennesima volta come il taper non vada assolutamente interpretato o utilizzato come strumento per decodificare l’andamento futuro dei tassi e si è lanciato in un vago e impacciato riferimento temporale per la fine del programma di acquisto, indicandolo attorno alla metà del 2022. Di fatto, la proiezione fatta da Goldman Sachs

Simulazione temporale del taper della Fed

Fonte: Goldman Sachs

Simulazione temporale del taper della Fed

Fonte: Goldman Sachs

e che vedeva il ritiro degli stimoli partire a dicembre con un calo del controvalore a 105 miliardi (10 miliardi in meno di Treasuries e 5 di Mbs al mese) e terminare a luglio del prossimo anno, in continua progressione nello scale back. Ma è il calendario a giocare contro la Fed, adesso. Ottobre infatti non prevede riunioni del board, il quale tornerà a riunirsi il 2-3 novembre.

A quel punto, se Jerome Powell dovesse ulteriormente rinviare la partenza, persino le auto-convinzioni più granitiche del mercato crollerebbero. E comincerebbe un terno al lotto sulla prezzatura che quest’ultimo darebbe dell’ennesimo coup de theatre, ormai divenuto pantomima: rally natalizio per festeggiare o presa d’atto di una situazione sottostante ormai talmente compromessa da non poter permettere nemmeno un calo di 15 miliardi al mese negli acquisti? There is a difference between «may» and «will» taper, il commento lapidario e a caldo di un trader rispetto alla reazione benigna della Borsa.

Il vero problema? A detta di alcuni analisti starebbe nel contenuto di questo grafico,

Indice proxy del livello di ansietà del mercato sul tetto di debito Usa

Fonte: Bloomberg/Zerohedge

Indice proxy del livello di ansietà del mercato sul tetto di debito Usa

Fonte: Bloomberg/Zerohedge

il quale mostra il proxy di tensione del mercato rispetto all’approssimarsi della scadenza del tetto di debito Usa. Ovviamente, l’idea di un default statunitense esiste soltanto ipoteticamente e sulla carta ma è il principio perverso su cui ormai si basa il deficit spending strutturale a offrire una visione differente della realtà. L’intero circo del debito è totalmente dipendente dal regime di espansione del denaro a costo zero e dei tassi inchiodati al livello attuale. Se cambia la dinamica, il collasso è assicurato.

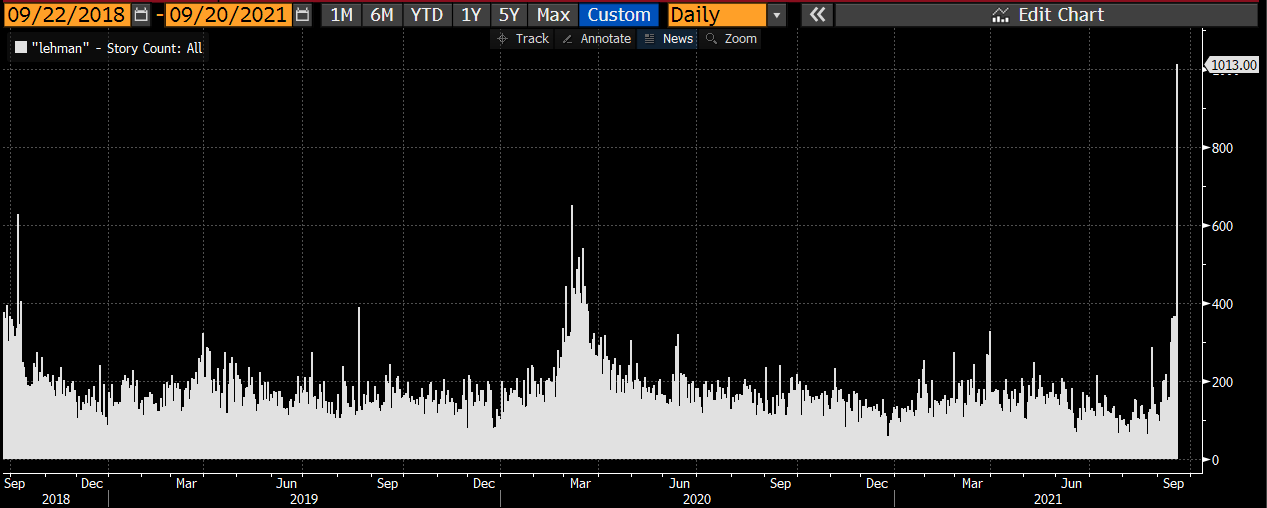

Di fatto, la Fed ha guadagnato quasi un altro mese e mezzo. Nel corso del quale, tutto può accadere. Su tutti i fronti: finanziario, geopolitico, economico, energetico. E, ovviamente, pandemico. Di fatto, già da domani mattina parte il nuovo conto alla rovescia. Perché questo ultimo grafico

Numero di menzioni del termine «Lehman» sui motori di ricerca

Fonte: Bloomberg

Numero di menzioni del termine «Lehman» sui motori di ricerca

Fonte: Bloomberg

mostra con quale vento a favore Jerome Powell si sia presentato alla stampa: un mondo totalmente ipnotizzato per giorni dal fantasma della Lehman cinese, un spostamento di focus che in parte spiega la reazione di Wall Street alle decisioni del Fomc, sgrassate dalle componenti più problematiche come i dots sul rialzo dei tassi e incorporate solo nelle loro parti più espansive, ad esempio il raddoppio del reverse repo. Il problema, però, è di quelli seri: servirà un altro allarme Evergrande per uscire indenni anche dalla riunione del 2-3 novembre?

© RIPRODUZIONE RISERVATA

Argomenti