L’ultimo dato sul credito al consumo Usa certifica l’attesa di una contrazione e mostra come il revolving sia l’àncora di salvezza del potere d’acquisto dall’inflazione. Chi cartolarizzerà per primo?

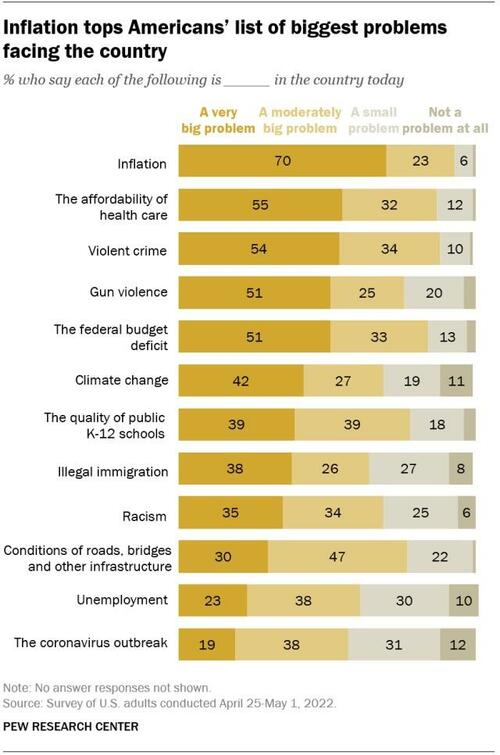

L’America ha due certezze in questo momento: la non transitorietà di un’inflazione imperante e la recessione in arrivo, praticamente già alla fine del vialetto e con la cravatta slacciata. Questa tabella

Risultati del sondaggio Pew Research sulle preoccupazioni degli americani

Fonte: Pew Research

Risultati del sondaggio Pew Research sulle preoccupazioni degli americani

Fonte: Pew Research

mostra il risultato dell’ultimo sondaggio del Pew Research, dal quale si evince come per il 70% dei cittadini Usa interpellati fra il 25 aprile e il 1 maggio scorsi l’inflazione rappresenti un problema molto grande, mentre per un altro 23% solo moderatamente grande. In compenso, il Covid è sparito dalla lista delle preoccupazioni. Ultimo della classifica.

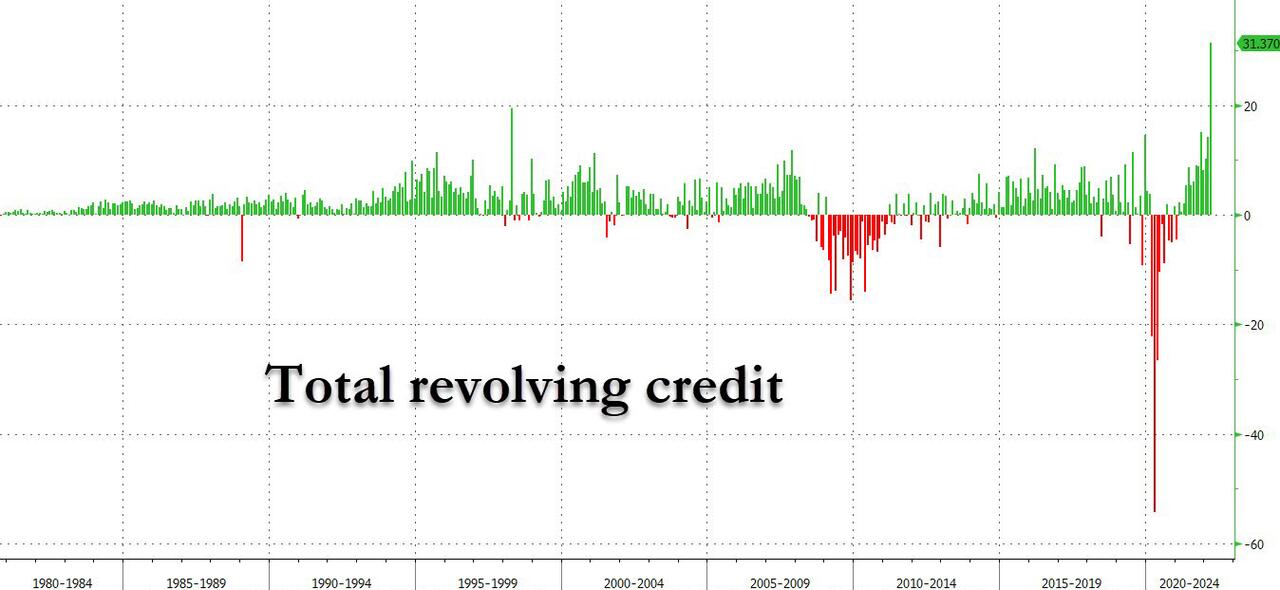

Ed ecco che a confermare come questo approccio sia frutto di esperienza quotidiana e non mera percezione, ci pensano a loro volta i dati appena pubblicati relativi al credito al consumo nel mese di marzo. Ovvero, prima dello spillover del conflitto in Ucraina e soprattutto prima dell’ultima impennata dei prezzi del carburante, stante un gallone alla pompa che sta per raggiungere la quota psicologica di 5 dollari. Se febbraio aveva già riservato una sgradevole sorpresa con i suoi quasi 38 miliardi di dollari contro un’aspettativa degli analisti di 18, ecco che i 25 miliardi preventivati per il mese successivo sono stati polverizzati dalla realtà: 52, 435, record assoluto come mostra questo grafico

Andamento del controvalore del credito al consumo Usa

Fonte: Federal Reserve/Zerohedge

Andamento del controvalore del credito al consumo Usa

Fonte: Federal Reserve/Zerohedge

.

Ma c’è di peggio. Perché se la categoria non revolving che contempla, ad esempio, debito scolastico e acquisti di automobili ha segnato soltanto il sesto aumento di tutti i tempi a quota 21,1 miliardi, ecco che questo grafico

Andamento del controvalore del credito al consumo revolving Usa

Fonte: Federal Reserve/Zerohedge

Andamento del controvalore del credito al consumo revolving Usa

Fonte: Federal Reserve/Zerohedge

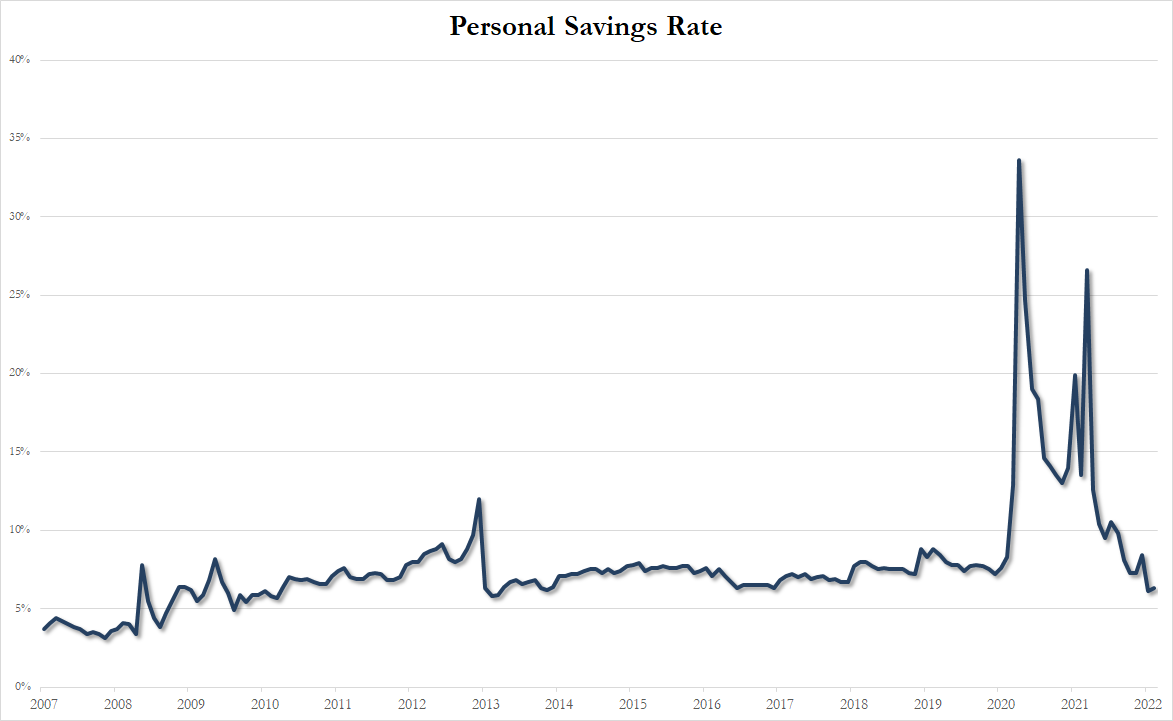

mostra come il settore revolving, ovvero il debito legato a pagamenti elettronici con carte, ha segnato un nuovo primato assoluto a quota 31,4 miliardi, più del doppio dei 14,2 miliardi di febbraio. Giusto in tempo, oltretutto, per muoversi in tandem con l’andamento in crescita degli APR su quelle carte di credito. Prima partito lento e sottotraccia, poi sempre più veloce. Insomma, l’inflazione costringe a un abuso di utilizzo delle carte di credito il Paese che già ha basato la sua spesa per consumi personali (70% del Pil) su quella pratica ben poco ortodossa. Un vero e proprio leverage di debito, sperando che forse qualcosa cambi.

O, forse, più semplicemente in ossequio al molto anglosassone approccio anticipatorio da last hurrah rispetto alla recessione in vista. Prima che arrivi il diluvio, compriamo tutti gli ombrelli possibili. Magari a rate. O con un prestito. O con un debito contratto per rateizzare quello precedente. O con una nuova carta di credito che spalmi su un RID mensile le rateizzazioni di quella ormai in rosso. Il festival delle finanziarie. E questo ultimo grafico

Andamento di controvalore del tasso di risparmio personale Usa

Fonte: Federal Reserve

Andamento di controvalore del tasso di risparmio personale Usa

Fonte: Federal Reserve

mostra come questa volta il raccolto potrebbe essere davvero di quelli record, visto che dopo i trimestri di doping salariale garantiti dal Covid e gentilmente offerti da Tesoro e Fed, ora o risparmi della classe media statunitense sono letteralmente evaporati. Gone, long gone. Insomma, all’orizzonte sembra stagliarsi l’El Dorado delle cartolarizzazioni di massa, la sagra del CDO per impacchettare quei miliardi di insolvenze di Mr- Smith, tradito prima dal retail trading e poi da Jerome Powell e la sua incrollabile certezza rispetto alla natura transitoria e benigna dell’inflazione.

Chi partirà per primo? E, visti i precedenti, quanto durerà il giro in giostra di quella carta con alto rendimento e potere di protezione dell’inflazione prima che cominci la fuga di massa, onde evitare di restare con il cerino in mano in modalità subprime? Occorre operare con tempismo. Ovviamente, la Sec farà finta di dormire il tempo necessario all’espansione della bolla. Poi, lancerà l’allarme. Una domanda però sorge spontaneo, osservando la situazione dall’Italia: se dovesse per caso innescarsi un tremore creditizio negli Usa, cosa accadrebbe alle dinamiche di NPL delle banche italiane? E, soprattutto, stante il ritorno al doom loop e all’acquisto forzato di BTP per cercare di tamponare la fuga di investitori stranieri (-10,7 miliardi nei primi due mesi del 2022), se per caso la Bce seguisse la suggestione odierna del banchiere centrale olandese, Klaas Knot, per un primo rialzo dei tassi già di 50 e non 25 punti base, saremmo di nuovo nel 2011?

© RIPRODUZIONE RISERVATA

Argomenti