Cos’è, come funzione e come si compila il bonifico parlante necessario ad avere le detrazioni fiscali per ristrutturazioni edilizie? Vediamo tutto quello che c’è da sapere.

Il bonifico parlante è una forma di pagamento che permette di accedere alle detrazioni fiscali per lavori edilizi. Può essere un bonifico bancario o postale, ma a differenza di quello ordinario contiene dettagli specifici su ordinante, beneficiario, fatture di riferimento e normativa fiscale.

Negli ultimi anni il bonifico parlante è diventato sempre più diffuso e importante, proprio per questo motivo è fondamentale sapere come funziona e come si compila questa tipologia di bonifico.

Quali dati vanno indicati nel bonifico per non perdere la detrazione d’imposta che l’intervento edile prevede? Quale causale si deve inserire? Di seguito, vediamo non solo le istruzioni per compilare il bonifico parlante, ma anche cosa fare in caso di errori o controlli.

Cos’è un bonifico parlante

Un bonifico parlante è il metodo di pagamento che consente ai cittadini che hanno eseguito dei lavori edilizi di accedere alle detrazioni fiscali. Il bonifico parlante è utilizzato quando si eseguono interventi di ristrutturazione edilizia, interventi compresi nel bonus ristrutturazione, o quelli previsti dall’ecobonus. Va utilizzato sia al momento dell’acquisto di materiali, mobili ed elettrodomestici, ma anche quando si paga la ditta edile per il servizio prestato perché in questo modo è possibile verificare se i compensi ricevuti per il lavoro svolto sono stati correttamente contabilizzati per la determinazione del reddito imponibile ai fini fiscali.

Il bonifico parlante è l’unica modalità di pagamento accettata per poter usufruire delle agevolazioni fiscali legate ai bonus edilizi e proprio per questo è bene sapere come si compila, con quali dati e cosa fare in caso di errori.

Il bonifico parlante, quindi, rappresenta un trasferimento di denaro che richiede l’inserimento di specifici dati (sia di chi lo esegue che di chi lo riceve) e una causale dettagliata che permetta di ricevere le agevolazioni fiscali spettanti.

Questo tipo di documento facilita l’accesso agli incentivi fiscali e al tempo stesso garantisce la tracciabilità della transazione. In questo modo gli enti pubblici possono verificare sia la correttezza delle informazioni inserite in esso sia l’ammissibilità al beneficio fiscale.

Differenza tra bonifico parlante e bonifico ordinario

Il bonifico parlante è a tutti gli effetti un bonifico documentato: contiene una serie di informazioni e di dati che certificano l’avvenuto pagamento di una determinata spesa.

Il bonifico ordinario contiene il nome e il cognome della persona a cui è indirizzato, il codice iban di chi deve ricevere la somma di denaro e la causale.

Nel bonifico parlante, oltre a questi dati, devono essere indicate anche ulteriori informazioni, la cui assenza potrebbe non renderlo idoneo ai fini fiscali per le detrazioni.

- i dati che devono essere chiaramente indicati nel bonifico parlante sono:

- il codice fiscale del beneficiario della detrazione;

- il codice fiscale o la partita IVA dell’impresa o del professionista;

- i riferimenti alla fattura (numero e data);

- nella causale va espresso il motivo del pagamento (ad esempio “Saldo fattura XX del giorno/mese/anno) e indicato il riferimento della normativa fiscale per il diritto alla detrazione.

A cosa serve il bonifico parlante (e quando si usa)

Come abbiamo detto, il bonifico parlante rappresenta un modo di trasferire il denaro specifico e serve per pagare i lavori e gli interventi edilizi per i quali lo Stato ha previsto detrazioni fiscali.

Negli ultimi anni si è assistito a un particolare interesse per le riqualificazioni energetiche e per gli interventi di ristrutturazione degli immobili. Proprio per questi interventi sono in vigore da diversi anni forme di detrazioni diverse che rendono più vantaggioso investire sulla propria abitazione e tentare di attuare soluzioni che portino a un risparmio energetico.

Il bonifico parlante, quindi, serve nei casi in cui si intervenga sull’immobile e si abbia diritto alla detrazione fiscale: per chi deve riconoscere l’agevolazione, infatti, è più semplice tracciare il pagamento, valutare se il beneficio spetta o meno e a verificare che i corrispettivi accreditati a favore della ditta o dell’azienda sono stati correttamente contabilizzati ai fini della loro imputazione nella determinazione del reddito.

Il bonifico parlante si usa per documentare i pagamenti relativi ai lavori edilizi di:

- superbonus;

- ristrutturazioni;

- ecobonus;

- bonus barriere architettoniche;

- sismabonus;

- bonus mobili ed elettrodomestici (in questo caso, però, basta anche soltanto lo scontrino se riporta determinati dati).

Come fare un bonifico parlante

Iniziamo con il dire che il bonifico parlante può essere predisposto:

- online;

- presso la propria banca;

- all’ufficio postale.

Una delle caratteristiche del bonifico parlante è che tra i dati che devono essere compilati dal contribuente vi è una specifica causale, utile proprio a rendere chiaro al Fisco che si tratta di un pagamento ammesso alle detrazioni fiscali.

Per esempio, per quanto riguarda le ristrutturazioni, la logica di fondo è che per aver diritto al relativo bonus bisogna indicare correttamente il riferimento normativo, i dati di spesa e l’importo relativo agli interventi di ristrutturazione edilizia perché il bonifico parlante è l’unico mezzo per certificare l’importo e il diritto alla detrazione con la dichiarazione dei redditi.

Come fare un bonifico parlante postale o bancario. L’esempio pratico verrà fatto per la richiesta del bonus ristrutturazioni:

- nella causale del bonifico va riportato il riferimento normativo, che nel caso del bonus ristrutturazioni è: Bonifico per detrazioni previste dall’art. 16-bis del Dpr 917/1986. Si consiglia di inserire nella causale anche il riferimento della fattura che viene pagata in modo da creare un chiaro collegamento tra il bonifico e la fattura specifica;

- codice fiscale del richiedente: se il bonus ristrutturazioni è richiesto per lavori su case in comproprietà, nel bonifico parlante bisognerà inserire nome, cognome e codice fiscale di tutti i proprietari. Per le ristrutturazioni di parti comuni condominiali, bisognerà inserire anche il codice fiscale del condominio e dell’amministratore o dell’inquilino che effettua il pagamento;

- numero di partita Iva o codice fiscale del titolare dell’azienda che effettua i lavori e a cui è quindi intestato il bonifico.

Per tutti gli interventi di riqualificazione edilizia ammessi alla detrazione bisogna prestare molta attenzione alla causale del bonifico.

L’Agenzia delle Entrate ha più volte ricordato che senza i dati corretti, l’indicazione del riferimento normativo e il codice fiscale del richiedente e della ditta che effettua i lavori, il bonifico non può essere utilizzato per richiedere il bonus ristrutturazioni.

Tuttavia, per le spese che non è possibile pagare con bonifico (per esempio gli oneri di urbanizzazione, diritti per concessioni, autorizzazioni e denunce di inizio lavori, ritenute fiscali sugli onorari dei professionisti, imposte di bollo) è possibile utilizzare altre modalità.

Per gli interventi realizzati sulle parti comuni condominiali, oltre al codice fiscale del condominio è necessario indicare quello dell’amministratore o di altro condomino che effettua il pagamento.

Come fare un bonifico per ristrutturazione? Riassumendo, devono essere inseriti:

- in modo preciso e completo, senza abbreviazioni, il nome e cognome del beneficiario (no M. Rossi, ma Mario Rossi) o la denominazione esatta della società;

- il codice Iban del beneficiario per identificare il conto sul quale i fondi saranno accreditati;

- nella causale di pagamento si deve essere il più precisi possibile indicando il tipo di intervento effettuato, il riferimento normativo, il numero di fattura e il codice fiscale del beneficiario;

- codice fiscale di colui o coloro che beneficieranno delle detrazioni fiscali (in caso di più beneficiari inserire il codice fiscale di tutti);

- codice fiscale o partita Iva del beneficiario del bonifico sono elementi fondamentali per l’Agenzia delle Entrate (nel bonifico ordinario basta solo l’inserimento dell’Iban) per effettuare le dovute verifiche.

Vediamo alcuni esempi pratici su come si compila un bonifico parlante per richiedere il bonus ristrutturazioni, con l’indicazione di causale e dati del beneficiario e del titolare del diritto alla detrazione.

Causale bonifico per ristrutturazione: ecco come compilarla per le agevolazioni fiscali

Non esiste una dicitura unica con cui compilare la causale del bonifico parlante per quanto riguarda, per esempio, il bonus ristrutturazione, che prevede la detrazione del 50% o del 36%.

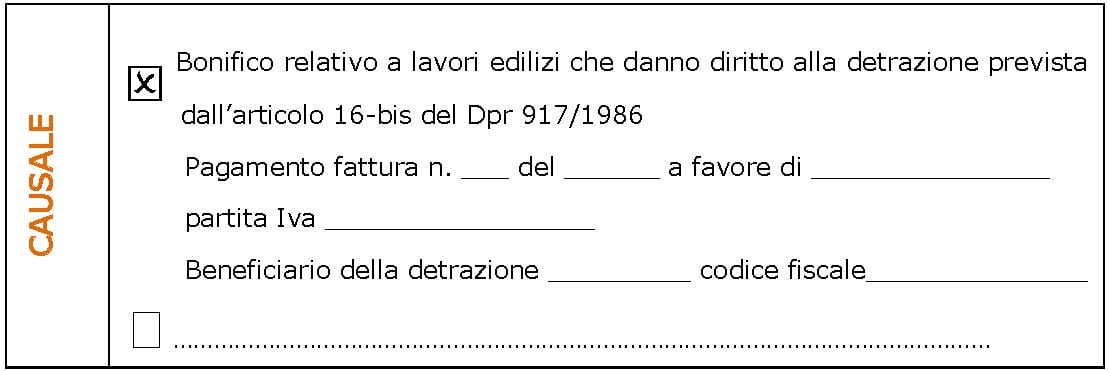

L’Agenzia delle Entrate ha pubblicato un esempio della causale da inserire nel bonifico parlante.

La causale deve sempre essere presente. In caso di causale mancante o non specificata, ci potrebbero essere dubbi sulla sussistenza stessa del pagamento, ostacolando l’accesso al bonus a cui si ha diritto.

La causale può contenere la normativa di riferimento, ad esempio in caso di ristrutturazione edilizia o efficientamento energetico la normativa di riferimento è l’articolo 16-bis del DPR del 22 dicembre 1986. Per essere sicuri di non sbagliare, è fondamentale confrontarsi con chi ha effettuato i lavori.

Quindi, la causale bonifico ristrutturazione dovrà contenere la seguente dicitura:

- Bonifico di pagamento per lavori di ristrutturazione edilizia (detrazione fiscale 50%) art. 16-bis DPR 917/1986. Pagamento della fattura n. XY del giorno/mese/anno.

Importante conservare la ricevuta del bonifico di pagamento per le ristrutturazioni e le ricevute fiscali delle spese sostenute, utili in caso di controlli.

Cosa fare se si sbaglia a scrivere importi e causali?

Cosa succede in caso di errori nella compilazione del bonifico parlante? Succede spesso che i contribuenti abbiano sbagliato a compilare il bonifico parlante per le ristrutturazioni edilizie o di utilizzare un bonifico diverso da quello dedicato.

La linea dell’Agenzia delle Entrate è sempre stata intransigente e l’unico modo per evitare di perdere le detrazioni fiscali riconosciute era, in passato, quello di effettuare un nuovo pagamento all’impresa compilando in maniera corretta il bonifico parlante.

L’orientamento degli Uffici delle Entrate sembra essersi ammorbidito con il tempo. Nella guida ai lavori di ristrutturazione e al risparmio energetico viene ripresa la circolare n. 43/2016:

“Se per errore è stato effettuato un bonifico diverso da quello “dedicato“ o non sono stati indicati sul bonifico tutti i dati richiesti, e non è stato possibile ripetere il bonifico, la detrazione spetta solo qualora il contribuente sia in possesso di una dichiarazione sostitutiva di atto notorio rilasciata dall’impresa, con la quale quest’ultima attesta che i corrispettivi accreditati a suo favore sono stati correttamente contabilizzati ai fini della loro imputazione nella determinazione del reddito (circolare n. 43/2016).”

Con la dichiarazione sostitutiva di atto notorio rilasciata dall’impresa sarà quindi possibile evitare di dover ripetere il bonifico, “correggendo” anche gli errori commessi all’atto del primo pagamento.

Se si effettua un bonifico parlante con l’importo errato la soluzione più semplice e sicura è quella di chiedere al fornitore l’annullamento del bonifico con contestuale restituzione dell’importo. A questo punto basta ripetere il pagamento inserendo il giusto importo.

Se non è possibile procedere all’annullamento, si può chiedere al fornitore di rilasciare una dichiarazione sostitutiva di atto notorio che attesti l’avvenuta contabilizzazione della somma ai fini fiscali anche se l’importo è errato.

Se l’importo del bonifico è inferiore a quello della fattura basterà effettuare un bonifico parlante integrativo per coprire la differenza; se l’importo è superiore, invece, il fornitore dovrà provvedere a rimborsare la parte eccedente (sulla quale non si avrà diritto alle detrazioni).

Come e quando si può annullare un bonifico parlante

Non sempre è possibile annullare un bonifico per ristrutturazione. L’annullamento è consentito solo se il bonifico parlante non è stato ancora accreditato sul conto del beneficiario. I tempi che consentono l’annullamento variano in base alla banca, ma in linea generale è possibile solo quando il bonifico risulta come “prenotato” ma non ancora eseguito.

Una volta eseguito, il bonifico per agevolazioni fiscali diventa irrevocabile e si può procedere all’annullamento solo chiedendo al beneficiario il rimborso delle somme.

© RIPRODUZIONE RISERVATA