Pechino testa la draconiana revisione su almeno 20 operatori dello shadow banking più rischioso, settore da 3 trilioni di dollari. Il motivo? Un capro espiatorio per la bolla immobiliare. Ma non solo

Ovviamente, a fare notizia è stato l’annuncio di delisting da Wall Street di colossi cinesi come PetroChina, China Life Insurance, Sinopec e Aluminium Corp. E in effetti, 310 miliardi di controvalore che abbandonano il mercato Usa per l’acuirsi della crisi fra Washington e Pechino non sono bruscolini. E, soprattutto, rilasciano nell’aria l’odore acre tipico dei primi fuochi di una crisi che rischia di riservare ben altro.

Ma in perfetta contemporanea, Bloomberg notava qualcosa di più. E paradossalmente, di più serio. Il National Audit Office cinese avrebbe lanciato una mega revisione su almeno 20 soggetti del comparto finanziario dei trust, l’avanguardia dello shadow banking e un settore che da solo movimenta qualcosa come 3 trilioni di dollari. Di fatto, si tratta di veicoli di investimento opachi che canalizzano i depositi in investimenti rischiosi attraverso l’utilizzo di strumenti designati per farsi beffa delle leggi e delle regolamentazioni. Finora, tollerati in nome del guardare dall’altra parte, meglio precisarlo.

Ma quando la bolla immobiliare che si pensava se non risolta, quantomeno contenuta nella sua espansione, torna a martellare i prezzi dei bond e le esposizioni bancarie a causa degli scioperi di massa sui pagamenti dei mutui, ecco che allora lo Stato necessita di un capro espiatorio. E di una bella caccia alle streghe. La quale, per la sua natura a strascico, potrebbe portare con sé anche un dividendo politico, garantendo al governo il feticcio di mani estere colte platealmente a speculare nella marmellata indigesta del sistema bancario ombra. Lo stesso che sta generando più di un grattacapo al settore real estate e a migliaia e migliaia di onesti cittadini, truffati da costruttori fantasma e finanziarie oscure. Finora largamente tollerate, in nome dello schema piramidale che garantisce Pil.

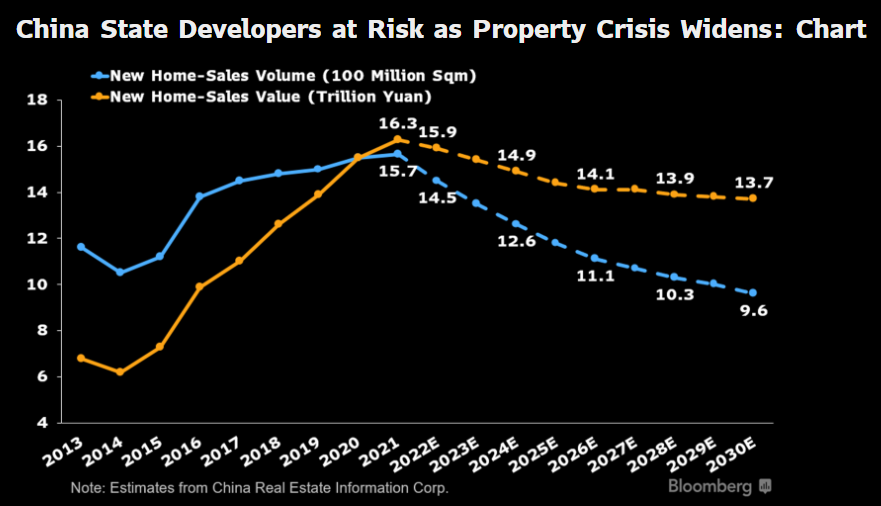

E questi due grafici

Comparazione fra volumi e controvalori di vendite di nuove case in Cina

Fonte: Bloomberg

Comparazione fra volumi e controvalori di vendite di nuove case in Cina

Fonte: Bloomberg

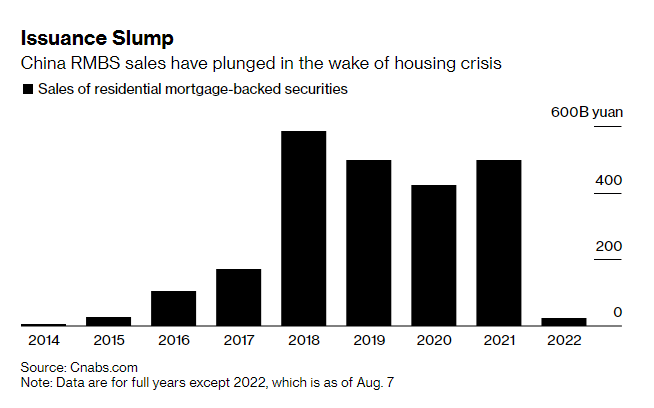

Andamento delle vendite di securities legate a mutui immobiliari in Cina

Fonte: Bloomberg

Andamento delle vendite di securities legate a mutui immobiliari in Cina

Fonte: Bloomberg

mostrano da un lato come l’acuirsi della crisi stia già dando vita a un contagio diretto sulle vendite di nuove case, stante cittadini che ritengono più sicuro l’acquisto di immobili già esistenti o addirittura il rinvio tout court dell’acquisto e dall’altro come la vendita di securities legate a mutui immobiliari oggi in Cina sia ai minimi dalla crisi del 2015. Insomma, occorre intervenire prima che l’infezione propaghi. E vada a intaccare direttamente il sistema bancario, dopo quello creditizio ombra e finanziario. Detto fatto, il top auditor nazionale ha richiesto a 20 dei principali soggetti dell’industria dei trust di mettere a disposizione i loro bilanci e di rendere note le esposizioni dirette verso il settore delle costruzioni. Praticamente, una pesca miracolosa garantita.

E con la possibilità di un coté tutt’altro che sgradito, in tempi di contrapposizioni politiche con Washington. Quanti interessi internazionali ruotano attorno a quel denaro che formalmente farebbe capo a investimenti immobiliari e, invece, alla fine potrebbe rivelarsi nulla più che una partita di giro meramente finanziaria, una scatola cinese finalizzata unicamente alla canalizzazione di capitali verso opachi schemi di leverage, formalmente illegali? Xi Jinping, si sa, quando intuisce l’arrivo di criticità a livello di sostegno dell’opinione pubblica, scommette all-in sulla stretta censoria e regolatoria. Ne sa qualcosa Jack Ma, la cui rovinosa caduta fu innescata proprio da un audit da parte dell’Ente governativo che ne svelò le mire valutarie e creditizie contro lo yuan e la Pboc attraverso le finanziarie del gruppo. E quando la questione immobiliare cominciò a farsi seria, ecco la proposta di bando del private equity dell’edilizia residenziale in nome della superiore prosperità comune.

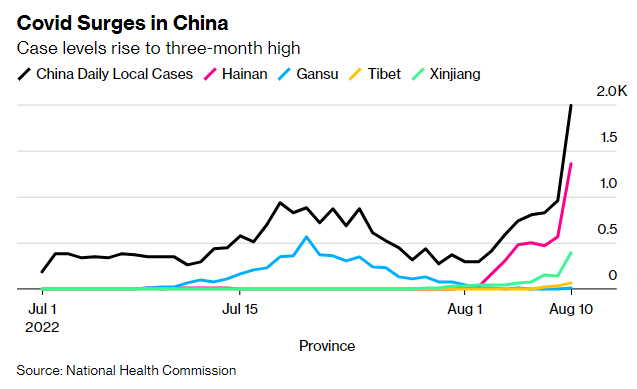

Ed ecco che questi due grafici

Andamento dei contagi da Covid in Cina

Fonte: Bloomberg

Andamento dei contagi da Covid in Cina

Fonte: Bloomberg

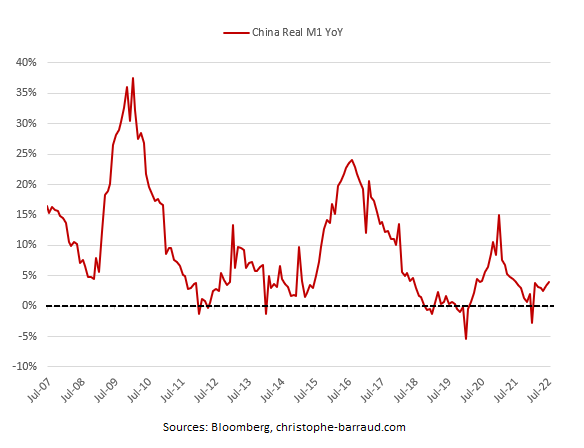

Andamento della massa monetaria M1 in Cina

Fonte: Bloomberg/Barraud

Andamento della massa monetaria M1 in Cina

Fonte: Bloomberg/Barraud

sembrano regalarci la sintesi perfetta del concetto di mano invisibile 2.0 applicato alla tutela del consenso. Se infatti l’aumento dei casi di Covid garantisce, de facto, l’ipotesi di lockdown localizzati per reprimere eventuali proteste legate alle truffe immobiliari e ai congelamenti bancari che rischino di andare fuori controllo, dall’altro la Banca centrale ha ricominciato a operare sulla pressa creditizia con la lena dei tempi d’oro della pandemia: la fornitura di massa monetaria M1 nel mese di luglio è cresciuta del 6,7% su base annua, ai massimi dal marzo 2021, mentre quella reale del 4%. ai massimi dal luglio sempre del 2021. Insomma, citando il motto della metropolitana di Londra, you can’t beat the system. Non in Cina, quantomeno. E chissà se a Wall Street saranno più preoccupati per il delisting o per le risultanze del mega-audit sulla finanza creativa dello shadow banking?

© RIPRODUZIONE RISERVATA