Conscio del contagio finanziario, il Plenum ora valuta l’ammorbidimento delle regole per il settore. Le aziende in crisi potranno liquidare progetti senza oneri per la ratio di debito del compratore

Nel giorno di chiusura del Sesto Plenum del Partito comunista cinese, le notizie ufficiali giunte dalla Cina sono soltanto due. Primo, l’accordo sul clima raggiunto tra Pechino e Washington. Secondo, la de facto incoronazione a vita di Xi Jinping nel ruolo di presidente. Terza variabile accessoria, Evergrande che paga sul filo di lana altri coupon andati a scadenza, dopo aver racimolato soldi attraverso la vendita di due aerei della sua flotta.

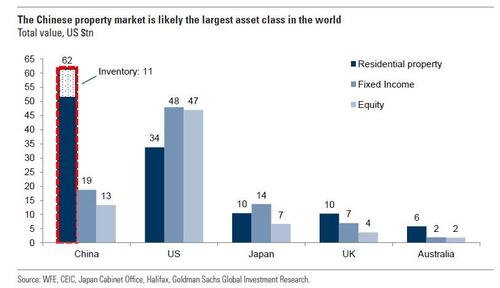

Di fatto, un bufala, una non notizia perché già nota e la presa d’atto di una lenta normalizzazione. In realtà, in Cina nei quattro giorni della massima assise politica è stato deciso molto di più. Ma, soprattutto, si è preso atto della situazione del mercato immobiliare, partendo dalla realtà descritta da questo grafico:

Classificazione per controvalori delle principali asset classes mondiali

Fonte: Goldman Sachs

Classificazione per controvalori delle principali asset classes mondiali

Fonte: Goldman Sachs

se esiste al mondo l’incarnazione visiva del concetto di rischio sistemico, forse è proprio questa. Non si poteva perdere altro tempo, il settore immobiliare andava stabilizzato. Tanto più che la stessa Fed, proprio nel giorno di esordio del Congresso comunista, pubblicava il suo Financial Stability Report, nel quale definiva il real estate del Dragone un reale rischio che può impattare sui mercati finanziari e minacciare alla base la crescita economica mondiale. Come dire, noi mettiamo le mani avanti.

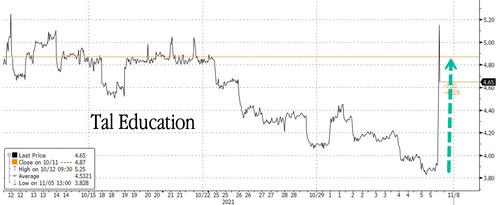

Anche perché nel presentare quel grafico, Goldman Sachs non usava giri di parole: per la banca statunitense, l’immobiliare cinese rappresenta oggi la world’s largest asset class. E che qualcosa fosse mutato nell’apparente fermezza con cui Xi Jinping aveva imposto a Pboc e regolatori di lasciare che il mercato facesse il suo corso, evitando salvataggi statali a catena come in passato, lo si era capito già lunedì, primo giorno di lavori del Plenum che veniva festeggiato in questo modo da Tal Education, una delle aziende di tutoring on-line quotate negli Usa:

Andamento del titolo azionario di Tal Education

Fonte: Bloomberg

Andamento del titolo azionario di Tal Education

Fonte: Bloomberg

dopo la clamorosa decisione dello scorso luglio di mettere al bando dal sistema educativo nazionale tutte le società di tutoring con fini di lucro, Pechino pare averci ripensato. Potranno tornare a operare ma, in un primo momento, soltanto nei dopo-scuola e su base no-profit: comunque sia, si rimette il piede in casa. E un piede che ha come controvalore di comparto qualcosa come 100 miliardi di dollari.

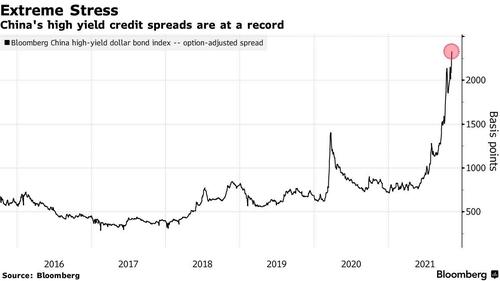

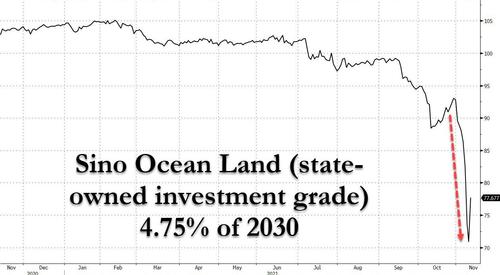

Ma a far precipitare la situazione nella giornata di ieri sarebbero state le dinamiche rappresentate da questi due altri grafici:

Andamento del rendimento del junk bond index cinese (in dollari)

Fonte: Bloomberg

Andamento del rendimento del junk bond index cinese (in dollari)

Fonte: Bloomberg

Andamento del bond scadenza 2030 di Sino Ocean Land

Fonte: Bloomberg/Zerohedge

Andamento del bond scadenza 2030 di Sino Ocean Land

Fonte: Bloomberg/Zerohedge

se infatti le tensioni sotterranee ma sempre crescenti legate alla liquidità di decine e decine di costruttori cinesi incapaci di onorare le proprie scadenze obbligazionarie hanno spedito il rendimento medio dei junk bond denominati in dollari al massimo storico del 24%, il contagio è arrivato apparentemente anche a toccare le aziende a diretto controllo statale come la Sino Ocean Land.

Troppo. Soprattutto alla luce dei numeri reali che cominciano a emergere: stando a Bloomberg, se solo i 10 principali costruttori del Paese siedono su liabilities di bilancio pari a 1,7 trilioni di dollari, quelle off-the-books vengono preventivate come decisamente più alte. Il frutto avvelenato di un decennio folle di shadow banking ora presenta il conto, al netto della volontà do Xi Jinping di far sgonfiare la bolla senza però intervenire direttamente. Non è stato così. Perché di fronte ai 51,4 trilioni di yuan (8 trilioni di dollari) di esposizione delle banche cinesi al settore immobiliare, circa il 27% di tutti i prestiti in essere, anche il grande leader avrebbe ceduto.

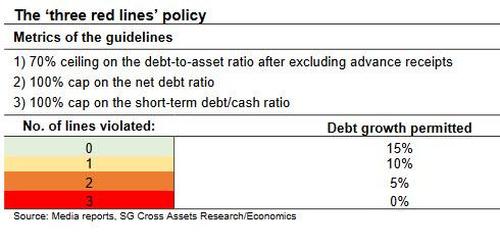

Stando al Wall Street Journal, il Plenum avrebbe infatti aperto ufficialmente un riflessione che porti all’ammorbidimento delle tre red lines relative alla possibilità di indebitamento e ricorso al leverage del comparto ma, soprattutto, a un immediato cambio di regolamentazione.

«Red lines» di regolamentazione della ratio di debito per il real estate cinese

Fonte: Société Générale

«Red lines» di regolamentazione della ratio di debito per il real estate cinese

Fonte: Société Générale

Le aziende in crisi, infatti, potrebbero scaricare gli assets per evitare che i loro default vadano a intaccare il sistema finanziario e l’economia reale e il processo rappresenterebbe, di fatto, l’ennesimo intervento mascherato della mano (in)visibile dello Stato. I costruttori a rischio, infatti, potranno liberarsi dei progetti su cui sono maggiormente esposti a rischi sistemici, senza che il compratore - di fatto, aziende a controllo statale, quantomeno nel primo periodo dell’emergenza - veda intaccare la propria ratio dei debito dall’acquisizione.

Chiamiamola sterilizzazione di Stato. Comunque sia, un rumors sufficiente a far respirare i mercati asiatici, nonostante le pessime notizie giunte ieri dal fronte inflazionistico sia cinese che statunitense. Alla fine China blinks, insomma? I prossimi giorni daranno una prima conferma. Se così sarà, prepariamoci a un rally di fine anno (e da sospiro di sollievo globale) con pochi precedenti.

© RIPRODUZIONE RISERVATA

Argomenti