Per gli analisti il 2023 sarà l’anno delle obbligazioni. Cosa scegliere tra Btp, Bot, Bund, titoli internazionali e societari per ottenere un rendimento periodico? Ecco le previsioni 2023.

Le obbligazioni hanno registrato nel 2022 un sell-off annuale simultaneo alle azioni, cosa che non accadeva da circa 30 anni. Le previsioni 2023 delle principali case d’investimento si concentrano su quale sia il modo migliore per rientrare nel mercato obbligazionario dopo il reset dello scorso anno, in un contesto offuscato dai timori di recessione e dall’inflazione persistente.

Il ritorno a condizioni finanziarie normali, dopo anni di tassi di interesse prossimi allo zero, ha spinto verso l’alto i rendimenti obbligazionari, ma sono diverse le variabili da considerare prima di individuare delle opportunità di investimento nel reddito fisso.

Vediamo dunque nel dettaglio quali obbligazioni privilegiare secondo le previsioni 2023 degli analisti.

Come investire in obbligazioni nel 2023

Le obbligazioni da privilegiare nel 2023, secondo gli analisti, sono quelle con una duration breve, considerando cioè gli investimenti che permettono di minimizzare la volatilità di tassi, spread e valute, ma anche obbligazioni societarie high-yield e sul debito emergente.

Secondo le previsioni 2023 di Allianz Global Investors, le migliori opportunità da cogliere nel reddito fisso riguardano le obbligazioni a breve scadenza e quelle a tasso variabile: nel primo caso gli investitori potrebbero beneficiare dell’inversione delle curve dei rendimenti - dove l’acquisto di bond a breve permette attualmente di incamerare un reddito pari o superiore a quello offerto dal debito a lunga scadenza. Nel secondo caso il maggior vantaggio si sconterebbe nel caso di ulteriori rialzi dei tassi. «Tuttavia le obbligazioni a breve scadenza potrebbero non essere molto utili per arginare la volatilità del portafoglio, poiché il tratto a breve delle curve dei rendimenti è tuttora vulnerabile a ulteriori shock derivanti dal repricing dei tassi a breve terminali», si legge nell’outlook 2023 della società di gestione tedesca.

Altre banche d’affari si aspettano che nella seconda metà del 2023 il surriscaldamento inflazionistico possa essere invertito senza una recessione profonda, ma piuttosto con un atterraggio «morbido», in grado di sostenere un ritorno alla crescita dei prezzi dei titoli di Stato americani (e di conseguenza di un calo dei rendimenti con una curva più ripida).

La fine del ciclo rialzista dei tassi di interesse - che dovrebbero raggiungere il picco nel 2023 - potrebbe favorire le obbligazioni societarie high yield, con rendimenti compresi tra il 7% e l’8%, con un’accurata selezione tra quelli che presentano un miglior rapporto rischio/rendimento. Dopo anni di tassi a zero, aumentano tuttavia i rischi di rifinanziamento: l’inflazione mette a dura prova i piani aziendali delle aziende, alcune delle quali non saranno in grado di resistere alla pressione di un elevato indebitamento.

Gli esperti di Abrdn considerano infatti le obbligazioni high yield più resilienti all’aumento dei tassi di interesse rispetto ad altre tipologie di obbligazioni, per via di una duration più breve e premi più elevati. Abrdn ricorda che si tratta in ogni caso di un’attività di investimento rischiosa che potrebbe essere messa sotto pressione nella prima parte dell’anno, per poi essere una delle prime a ripartire nel momento in cui i tassi si stabilizzano. Naturalmente gli investitori dovranno fare una selezione attiva misurando la qualità del credito delle imprese, privilegiando il mercato europeo a quello americano per la minore esposizione ai mercati ciclici e delle materie prime.

Anche il gruppo di asset management Janus Henderson ritiene appetibile il debito pubblico dei mercati sviluppati, con particolare attenzione a Stati Uniti ed Europa (ad esclusione dei Gilt britannici), e di quelli emergenti, ben posizionati verso una ripartenza ai primi segnali di picco dei tassi.

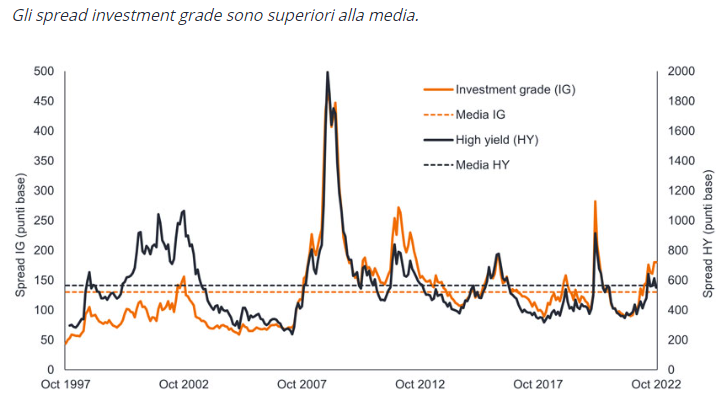

Spread obbligazioni societarie investment grade e high yield globali

Fonte: Bloomberg, Outlook Janus Henderson

Spread obbligazioni societarie investment grade e high yield globali

Fonte: Bloomberg, Outlook Janus Henderson

© RIPRODUZIONE RISERVATA

Argomenti