Le minute dell’ultimo board ipotizzano misure ulteriormente restrittive, se l’inflazione non calasse e un aumento di 50 o 75 punti a luglio. Ma il mercato prezza recessione. E un taglio a inizio 2023.

Le minute dell’ultimo board della Fed confermano l’impegno della Banca centrale Usa nel contrasto all’inflazione e aggiungono a quanto già noto - ovvero, un ulteriore aumento dei tassi di 50 o 75 punti base a luglio - un ipotetico ricorso a misure ulteriormente restrittive nel tempo, in caso il trend dei prezzi non calasse. Inoltre, una parte consistente dei membri del Comitato monetario (Fomc) si dice preoccupata dal carattere trincerato dell’attuale dinamica inflattiva, di fatto la smentita totale e inequivocabile, non solo di ogni richiamo alla natura transitoria, ma anche del più recente e ottimistico avvistamento del picco.

Nulla che preoccupi, insomma. Né che sconvolga, come confermato dalla reazione a dir poco tiepida di Wall Street. E il perché è presto detto: la Federal Reserve sta recitando a soggetto, conscia di una realtà sottostante che sta dipanandosi in direzione parallela ma contraria a quella della narrativa ufficiale della normalizzazione dei tassi. Insomma, il mercato già prezza recessione. La Federal Reserve invece abbaia all’inflazione, conscia che l’unica, reale preoccupazione che avrà da qui a pochi mesi sarà la gestione dell’ennesima inversione a U.

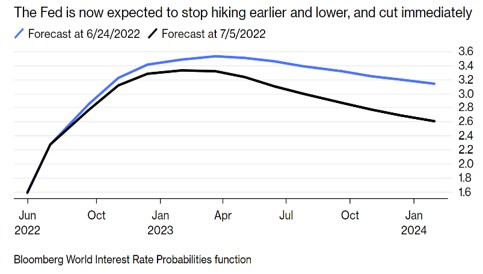

Comparazione delle aspettative di mercato sui tassi del 24 giugno e 5 luglio

Fonte: Bloomberg

Comparazione delle aspettative di mercato sui tassi del 24 giugno e 5 luglio

Fonte: Bloomberg

Prezzatura delle aspettative di politica monetaria della Fed espresse dai futures

Fonte: Bloomberg/Zerohedge

Prezzatura delle aspettative di politica monetaria della Fed espresse dai futures

Fonte: Bloomberg/Zerohedge

Questi grafici parlano chiaro e dicono chiaramente come non solo il mercato abbia già incorporato un cambio di aspettativa di politica monetaria con velocità senza precedenti e profondità preoccupante, stante la variazione di tempistiche e direzione di intervento fra la rilevazione del 24 giugno e quella del 5 luglio ma, soprattutto, i futures gridano recessione e anticipano al primo trimestre del 2023 il primo taglio dei Fed Funds.

Appunto, una recita a soggetto. Pericolosa, però.

Andamento del Dollar Spot Index di Bloomberg

Fonte: Bloomberg/Zerohedge

Andamento del Dollar Spot Index di Bloomberg

Fonte: Bloomberg/Zerohedge

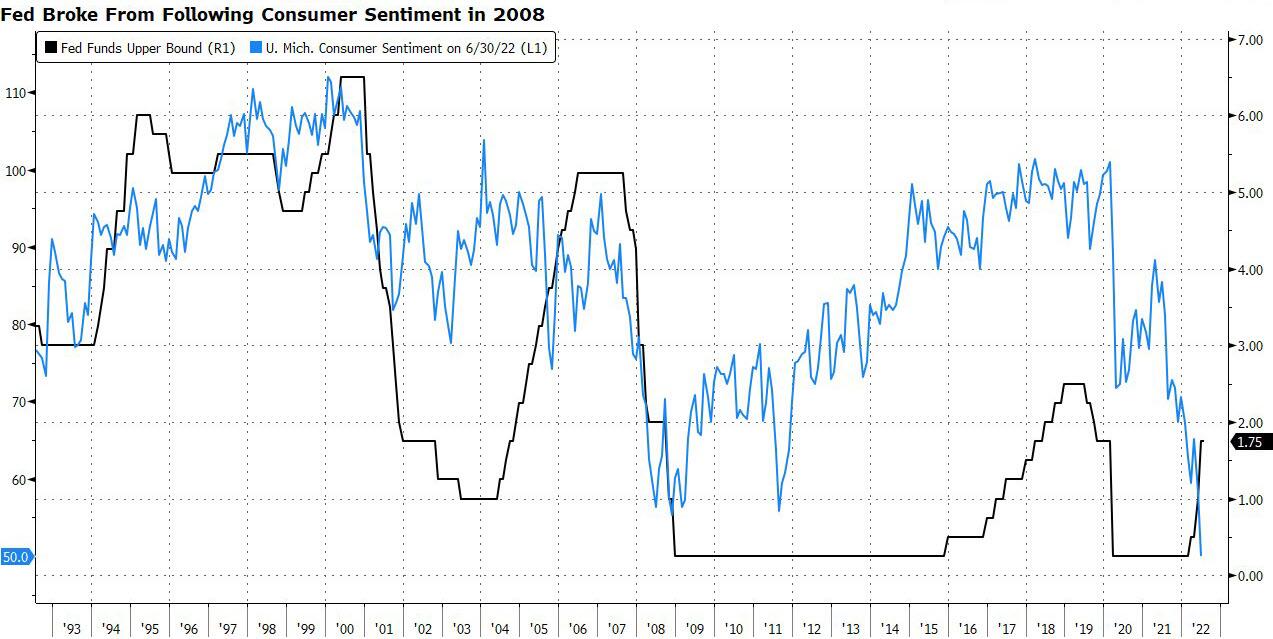

Andamento comparato di Fed Funds e sentiment dei consumatori Usa

Fonte: Bloomberg

Andamento comparato di Fed Funds e sentiment dei consumatori Usa

Fonte: Bloomberg

Da questi due grafici si evince plasticamente il livello di divaricazione già presente fra realtà di mercato/macro e narrativa da vendere all’opinione pubblica. Se la prima immagine ci mostra come l’ultima volta che si registrò una fame di dollari come quella attuale, la stessa Fed lanciò un’operazione repo da 1 trilione di dollari e swap lines, la seconda mostra come il sentiment dei consumatori - tracciato dall’Università del Michigan - già oggi ritiene che la Fed si sia spinta troppo oltre con i ritocchi alla politica monetaria in senso restrittivo. Insomma, come in Sliding doors, stiamo assistendo a due film in uno.

Il problema, al netto della credibilità stessa della Banca centrale Usa di fronte all’ennesimo cambio di direzione emergenziale (di fatto, un’implicita ammissione di perenne inadeguatezza nel leggere le dinamiche in divenire), sta tutto nell’abilità del regista di far combaciare le trame, pur mantenendole apparentemente separate. Fino all’epilogo, però. Certo, il lieto fine sarà quello di un ritorno al business as usual di un Qe più o meno esplicito ma quanto dovrà essere forte e credibile il botto che lo giustifichi? E soprattutto, a quale latitudine accadrà, stante il ritardo della Bce nell’innalzamento dei tassi e la necessità della Germania di procedere spediti in quella direzione, recessione o meno? La Fed abbaia ma morderà ancora per poco. In compenso, sta portando a spasso con il guinzaglio l’Eurotower.

© RIPRODUZIONE RISERVATA

Argomenti