La Banca centrale Usa annuncia un rialzo di tre quarti di punto, il massimo dal 1994. E nel giorno in cui il Pil del secondo trimestre cala a 0, segnalando recessione. Crash rapido per tornare al Qe?

Un ritorno all’era Volcker in ossequio alla ferma volontà di contrastare l’inflazione. Quella che doveva essere transitoria e oggi viaggia all’8.6%, massimo dal 1981. La Fed mantiene la promessa e alza i tassi di 75 punti base, l’intervento più drastico dal 1994. All’epoca la reazione del mercato fu talmente sobria da scatenare la cosiddetta Tequila crisis e costringere l’FMI a salvare il Messico. La madre di tutti i tantrum.

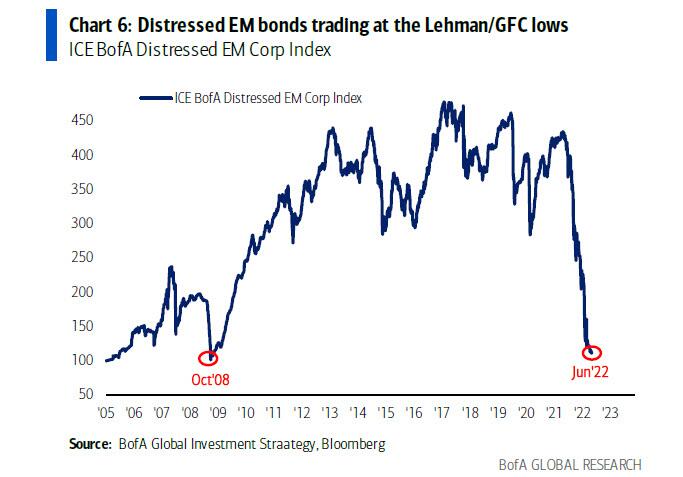

E oggi, cosa accadrà? Questo grafico

Andamento del distressed debt dei mercati emergenti

Fonte: Bank of America

Andamento del distressed debt dei mercati emergenti

Fonte: Bank of America

mostra come fra i Paesi emergenti non manchino i candidati al ruolo di agnello sacrificale di turno. L’immagine parla chiaro: il distressed debt, il debito problematico delle nazioni a rischio sta viaggiando ai minimi dalla crisi Lehman. Tradotto, apparentemente si è scatenata una gara transoceanica fra emergenti e Pigs europei per decidere chi salti in aria per primo a causa degli scossoni sui tassi. E se la Fed, operando in questo modo, oltre all’inflazione volesse combattere anche la Russia, cercando di accelerare una recessione globale che mandi in cortocircuito le acrobazie monetarie della Bank of Russia? Difficile escluderlo.

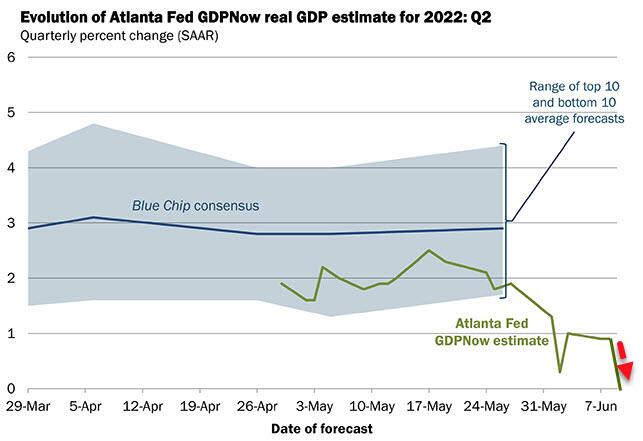

Una cosa è certa. E la certificano questi due grafici,

Andamento del tracciatore in tempo reale del Pil Usa (secondo trimestre)

Fonte: Atlanta Fed

Andamento del tracciatore in tempo reale del Pil Usa (secondo trimestre)

Fonte: Atlanta Fed

Correlazione fra GDPNow (Pil Usa) e prospettive sui prezzi (Università del Michigan)

Fonte: Bloomberg/Zerohedge

Correlazione fra GDPNow (Pil Usa) e prospettive sui prezzi (Università del Michigan)

Fonte: Bloomberg/Zerohedge

i quali mostrano in quale contesto macro la Fed abbia deciso di spingere sull’acceleratore della normalizzazione. Proprio oggi il tracciatore in telpo reale del Pil Usa per il secondo trimestre della Fed di Atlanta (GDPNow) ha sentenziato ufficialmente l’arrivo della recessione tecnica. Crescita a zero dal +0.9% del 6 giugno e dopo un primo trimestre di contrazione. Policy error scritto a caratteri cubitali . Soprattutto alla luce del secondo grafico, il quale compara appunto il dato del GDPNow (linea rossa) con le aspettative inflazionistiche dell’Università del Michigan. Stagflazione pressoché assicurata, di fatto la garanzia che per quanto la Fed corra nel processo di normalizzazione, i prezzi scenderanno troppo lentamente rispetto ai lunghi passi del rallentamento economico.

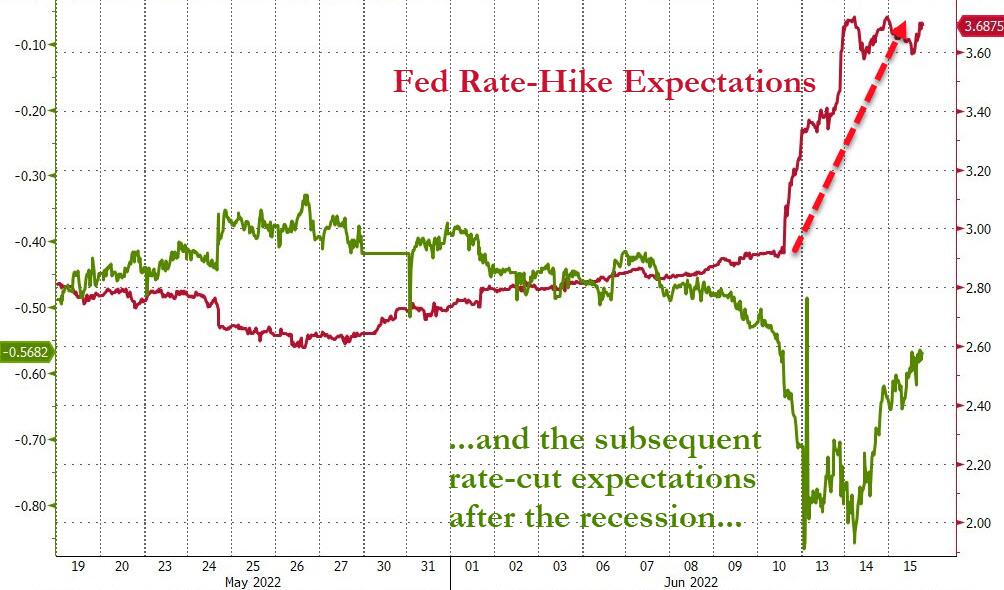

Perché allora questa scelta? Un indizio e un’ipotesi ce li offrono questo ultimo grafico,

Prezzatura del mercato futures relativa alla politica monetaria della Fed

Fonte; Bloomberg/Zerohedge

Prezzatura del mercato futures relativa alla politica monetaria della Fed

Fonte; Bloomberg/Zerohedge

dal quale si evince chiaramente come le prezzature di futures parlino sì chiaramente la lingua di una Federal Reserve che continuerà nel suo cronoprogramma di rialzi senza indugi ma anche di un mercato che già sconta un drastico taglio dei tassi subito dopo la recessione. La quale, quindi, è meglio che venga innescata rapidamente e in maniera violenta, apparentemente quasi disordinata. A quel punto, preso come sarà il mondo fra inflazione, guerra e crisi geopolitiche sulle commodities, gli Usa potranno gestire il caos nella maniera che maggiormente si addice alle loro necessità. Forti di una gran parte del mercato - emergenti ed Europa - pronto a finire sull’altare sacrificale del tantrum.

Non a caso, in conferenza stampa Jerome Powell ha parlato di un possibile nuovo aumento di tre quarti di punto anche al meeting di luglio e dal board è filtrata la convinzione di tassi al 3% entro fine anno. Si corre. Tanto la fine di Will Coyote non la faranno certo gli Usa, i quali hanno scelto la strategia di chi fiuta il disastro, Ovvero, essere il primo a muovere le pedine. E Wall Street approva.

© RIPRODUZIONE RISERVATA