L’apparente divergenza politica fra Banche centrali emersa agli ultimi board sconta in realtà un comun denominatore: l’inflazione è bersaglio solo formale, agire sui tassi serve al settore creditizio

Davvero le Banche centrali che hanno deciso una prima stretta - almeno formale - alle loro politiche espansive annoverano la lotta all’inflazione come principio ispiratore? Ripensando al clamoroso mea culpa del governatore della Bank of England nei confronti dei consumatori di Sua Maestà, verrebbe da pensare di sì. E anche l’eliminazione ufficiale dell’aggettivo transitorio dalla definizione di inflazione emersa nell’ultimo comunicato della Fed parlerebbe questa lingua.

Attenzione, però. Perché il diavolo si nasconde nei dettagli. E nei meandri di mercato. Questi due grafici

Trend delle previsioni inflazionistiche nel giorno del board Fed (15 dicembre)

Fonte: Bloomberg

Trend delle previsioni inflazionistiche nel giorno del board Fed (15 dicembre)

Fonte: Bloomberg

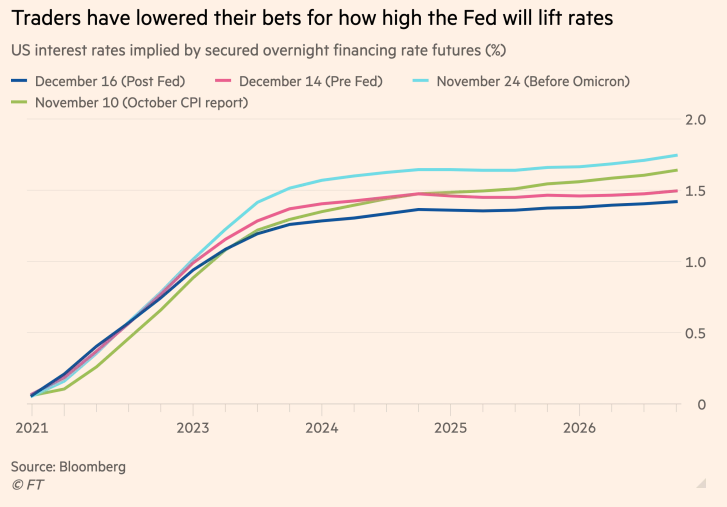

Andamento dei tassi di interesse impliciti Usa prezzato dai futures

Fonte: Financial Times

Andamento dei tassi di interesse impliciti Usa prezzato dai futures

Fonte: Financial Times

svelano una realtà fondamentale e con cui dovremo fare i conti, stante il sempre più assillante interrogativo sul come cavalcare l’insorgente divergenza di politiche fra Istituti centrali. Il primo mostra come le previsioni sui prezzi siano aumentate di 10 punti base solo nelle due ore seguenti alle comunicazioni giunte dal Comitato monetario (FOMC) della Federal Reserve di mercoledì scorso. Il secondo, invece, ci mostra come già il giorno seguente i futures segnalassero una chiara e tranquillizzante fiducia da parte dei traders rispetto alle reali intenzioni operative di Jerome Powell sull’aumento dei tassi.

Tradotto, la Fed ha completamente perso credibilità. E qui subentra il concetto chiave: le Banche centrali operano da pivot ma non più da playmaker. Sono come un vigile urbano che incanala il traffico ma la cui funzione termine una volta che ognuno ha deciso in quale traversa del piazzale svoltare. Ogni mese o mese e mezzo, le riunioni dei vari board catalizzano l’attenzione e mettono ordine al caos di mercato: dopodiché, nelle sale trading prevale il realismo. Concetto quest’ultimo anni luce distante dai ragionamenti di chi per mesi ha bollato e derubricato come transitoria un’inflazione che, ad esempio, in Gran Bretagna ad aprile è attesa al 6%.

C’è dell’altro, però. Sia la Fed che la Bank of England hanno operato in modalità falco, quantomeno rispetto a interi trimestre di lasseiz-faire monetario al limite del faustiano. Ma lo hanno fatto senza mosse di immediata efficacia contro la galoppata dei prezzi. E’ inutile alzare i tassi o ribaltare i dot plot al punto da segnalare 3 ritocchi all’insù per il 2022, quando contemporaneamente si mantengono operativi i programmi di acquisto. La Bank of England senza scalfire minimamente gli ammontare, la Fed più furbescamente vendendo a mercato e opinioni pubbliche un raddoppio dei controvalori del taper ma assicurando comunque tassi fermi e stato patrimoniale record fino al 31 marzo. Il tutto, poi, in punta di flessibilità totale. Ovvero, se l’Omicron della situazione dovesse far saltare il banco, si torna al regime precedente in tempo reale.

Difficile combattere l’inflazione con efficacia in modo tale. Certo, sempre meglio della ricetta della Banca centrale turca ma occorrerebbe restare nel campo del credibile. Perché questo azzardo nell’azzardo, quindi? Solo per garantirsi i titoli dei giornali e guadagnare ancora un po’ di tempo, sperando nel catalizzatore della pandemia? No. Lo mostrano questi altri due grafici,

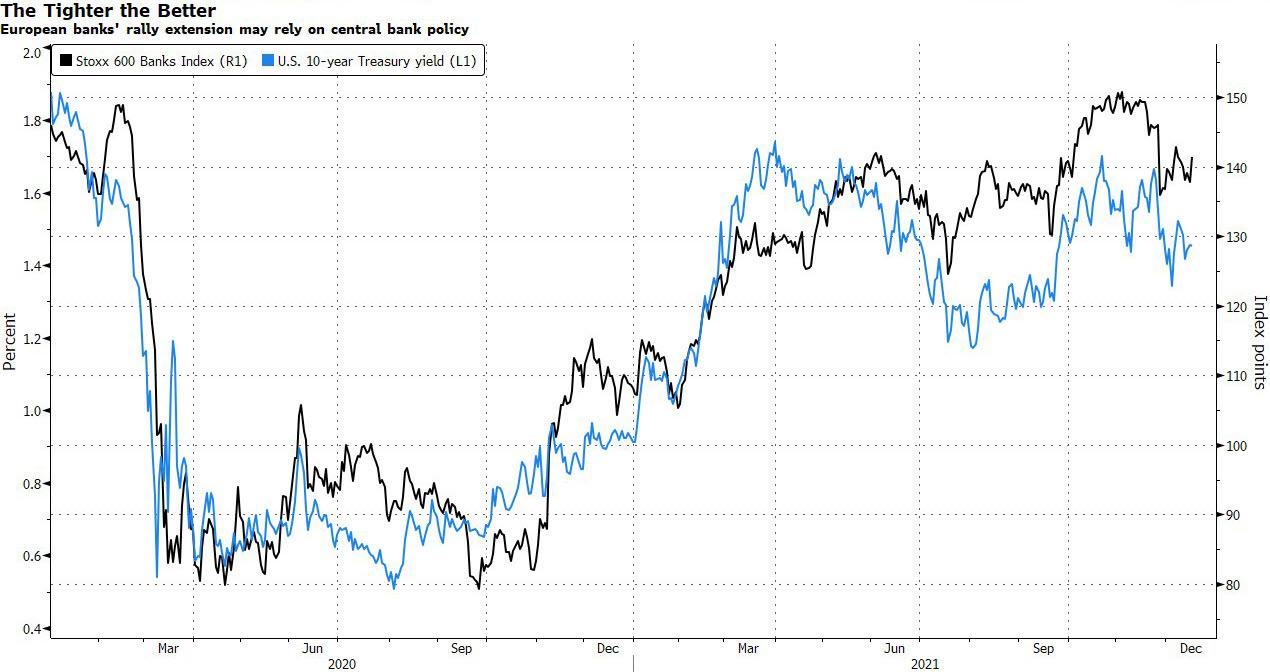

Correlazione fra settore bancario dello Stoxx 600 e rendimenti dei Treasury Usa a 10 anni

Fonte: Bloomberg

Correlazione fra settore bancario dello Stoxx 600 e rendimenti dei Treasury Usa a 10 anni

Fonte: Bloomberg

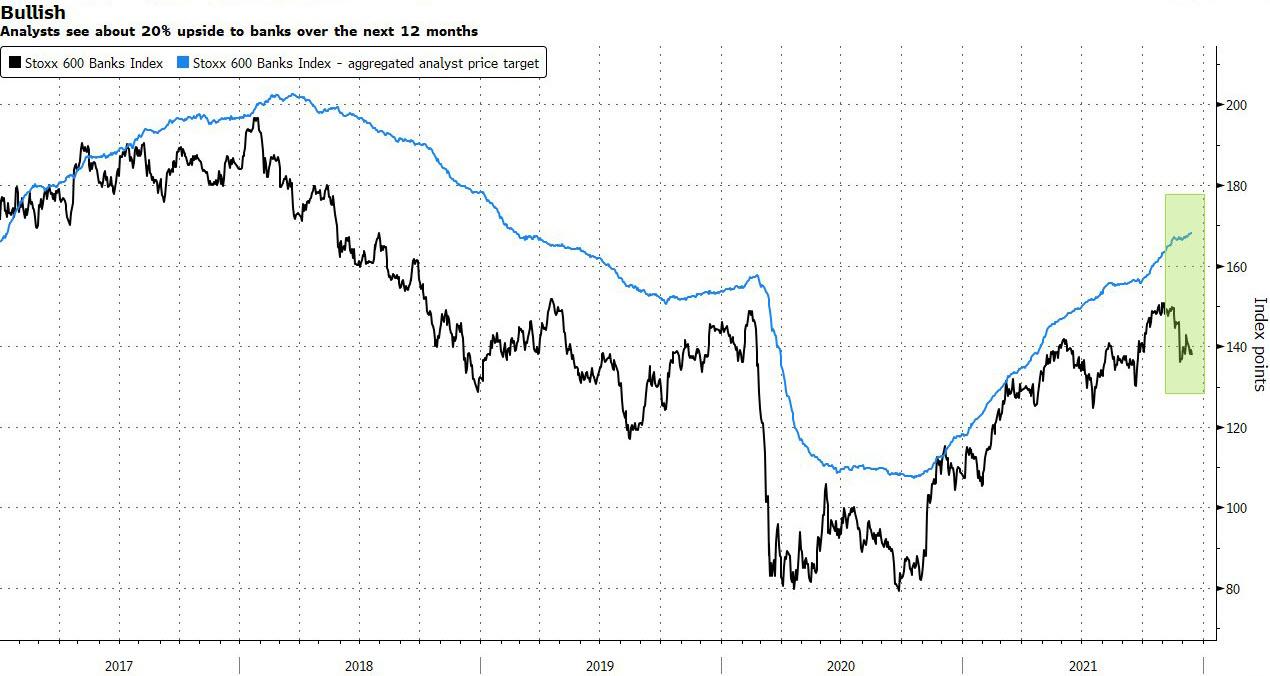

Correlazione fra settore bancario dello Stoxx 600 e target price aggregato

Fonte: Bloomberg

Correlazione fra settore bancario dello Stoxx 600 e target price aggregato

Fonte: Bloomberg

dai quali si nota un elemento chiave: dopo trimestri di sostegno al comparto sovrano, ora tocca alle banche commerciali beneficiare un po’ dei servigi di Fed e soci. Mislav Matejka. strategist a JP Morgan, non ha dubbi: Le banche rappresentano il key play dell’anno prossimo, sia a livello di potenziale aumento dei rendimenti sia per l’appiattimento della loro curva. E non è un caso che le due immagini facciano riferimento al Banks dell’Euro Stoxx 600, ovvero al settore bancario dell’indice benchmark europeo.

La Bce, infatti, è stata l’unica delle principali Banche centrali a restare formalmente colomba, confermando sì la fine del Pepp al 31 marzo ma giocando la carta dell’ampliamento dell’APP per il medesimo arco temporale. Poco roba, in realtà. Ma simbolicamente sufficiente a garantire titoli ai giornali. C’è un problema, però e lo mostra chiaramente il secondo grafico: gli andamenti dei rendimenti sovrani giocano un ruolo di sponda per i destini del comparto bancario e nel caso di quello europeo, operante in regime di forte sconto, i traders già prezzano altro. Ovvero, un 20% di upside nei prossimi 12 mesi a livello di target price aggregato. La Bce, insomma, deve fare qualcosa. E forse, lo ha già fatto. Perché il non tracollo delle Borse Ue dopo il board è sostanzialmente segnale di un irrigidimento forzato delle politiche monetarie in fieri, un qualcosa di cui ci si accorgerà solo a cose fatte.

Ma su cui le banche già oggi fanno affidamento. A non a caso. Con un multiplo di utile per azione a 8.5 e price-to-book a 0.6, il settore bancario dello Stoxx 600 non solo è al minimo storico a livello di prezzo ma viaggia su un regime di sconto del 45% in termine di P/E sull’indice nella sua totalità. Insomma, lo spread sovrano per un po’ deve attendere, perché anche le banche (e la loro profittabilità) hanno le loro esigenze. E la Bce dovrà capirlo. Anzi, lo ha già fatto, visto che venerdì ha annunciato come non si terranno ulteriori aste TLTRO, potendo gli istituti continentali contare su un’ampia liquidità. Colpa dei soli 52 miliardi richiesti all’ultimo allotment? No, è l’intero meccanismo che ora cambierà assetto: da sovranocentrico a bancariocentrico.

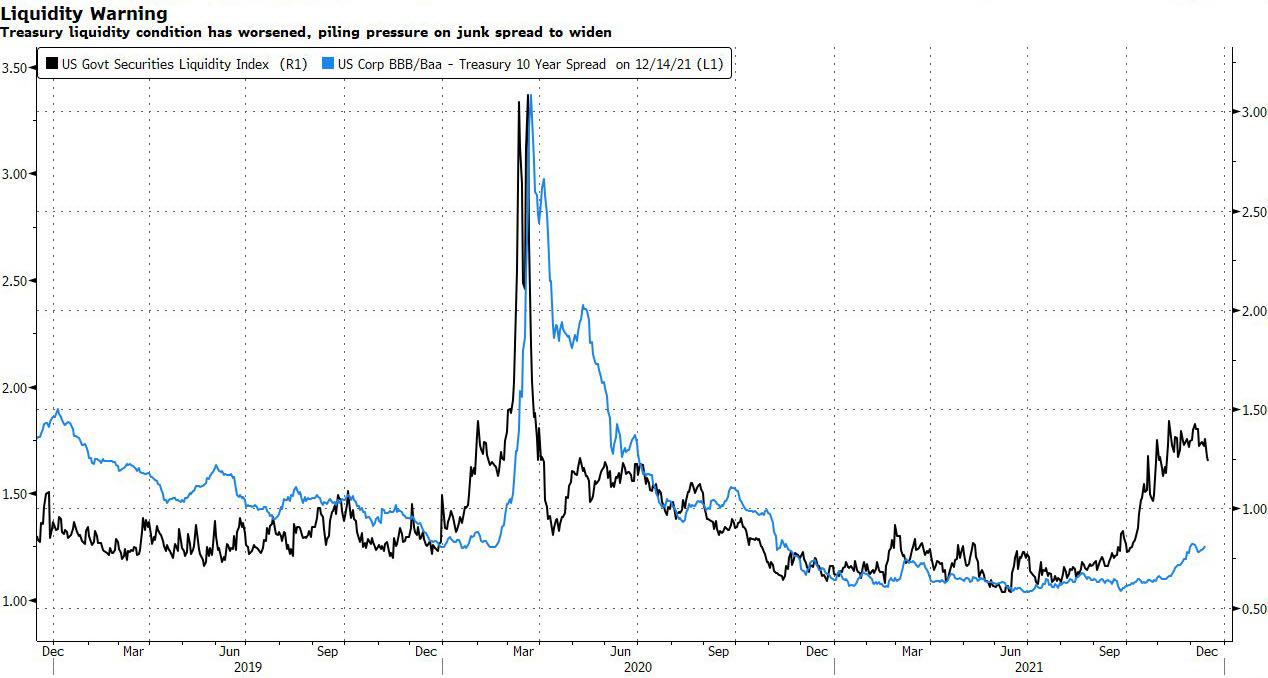

Almeno per un po’. La conseguenza diretta di un simile scostamento sottotraccia delle politiche? La mostra questo ultimo grafico:

Correlazione fra Liquidity Index Usa e spread Treasury/Junk

Fonte: Bloomberg

Correlazione fra Liquidity Index Usa e spread Treasury/Junk

Fonte: Bloomberg

circa 3.200 aziende zombie al mondo, ovvero quelle che negli ultimi sei trimestri di pandemia hanno registrato una ratio di servizio degli interessi media al di sotto di 1, paiono destinate all’estinzione. E in questo caso, pressoché in tempo reale, poiché se l’aumento del controvalore di taper equivale all’acqua fresca per le dinamiche inflattive, impatta invece immediatamente su quelle della liquidità. Insomma, oltre il 10% delle 25.518 zombie firms ufficialmente classificate e tracciate come tali a livello mondiale, potrebbe dirci addio già nel 2022. Le Banche centrali hanno sì cambiato paradigma. Ma non nel senso in cui questa rivoluzione viene comunemente interpretata.

© RIPRODUZIONE RISERVATA