Alla vigilia dell’esordio dell’Etf cripto, la rivista dei liberal attacca l’attività di trading del presidente e ne mina la riconferma. Se il mercato dovesse sbandare, i capri espiatori sono serviti

Sette anni di attesa. Di intransigenza da parte dei regolatori. Poi, nell’arco di pochi giorni, tacita approvazione e debutto. Oggi parte BITO, l’Etf che permetterà di operare su contratti futures legati a Bitcoin sul circuito regolamentato della Borsa di New York. La Sec, di fatto, ha dato il via libera. A modo suo: la comunicazione è giunta infatti sotto forma di tweet come messa in guardia per chi intenda operare su questo strumento, il cui rischio potenziale è quello di poter perdere tutto.

Non come con l’azionario, cui il QE pandemico ha garantito un rally da favola. E qui cominciano le combinazioni. Dopo i casi Kaplan, Rosemberg e Clarida, ecco che la strana Mani pulite che ha colpito la Banca centrale Usa ha raggiunto il bersaglio grosso: stando a quanto denunciato dalla rivista ultra-liberal American Prospect, nel cui panel spicca la figura di Bernie Sanders, Jerome Powell avrebbe dato vita a 26 transazioni dal suo conto titoli personale nel 2020, una delle quali di importo fra 1 e 5 milioni operata il 1 ottobre dello scorso anno.

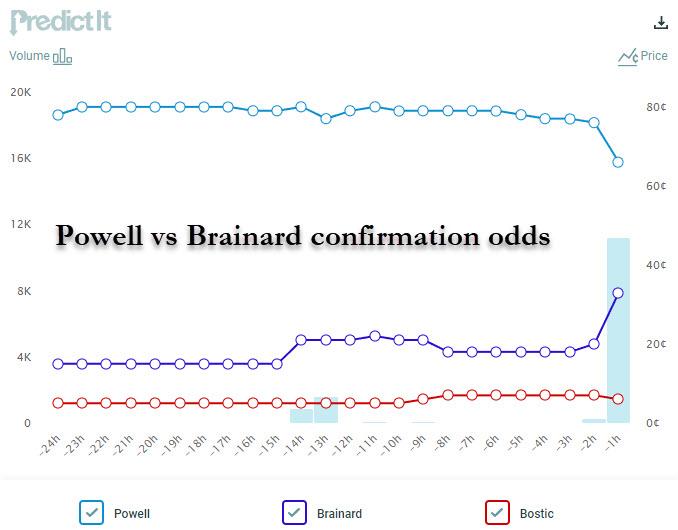

Di fatto, mentre il mercato si schiantava. Ma anche alla vigilia dell’azione di sostegno congiunto di Fed e Tesoro, in grado di portare Wall Street a oltre il raddoppio dai minimi del marzo 2020. Di fatto, l’unica colpa del numero uno della Fed appare quella di essere un trader con tempismo terribile. Oltretutto, essendo lui uno dei pochi a decidere le mosse! Eppure, questo grafico

Probabilità di nomina alla guida della Fed fra Powell, Bostic e Brainard

Fonte: PredictIt

Probabilità di nomina alla guida della Fed fra Powell, Bostic e Brainard

Fonte: PredictIt

mostra come immediatamente le possibilità di riconferma di Powell alla guida della Fed da parte del Senato si siano schiantate al minimo, mentre sono salite quella della socialista e pupilla di Bernie Sanders, Lael Brainard. Qualcuno vuole un cambio della guardia a Washington, in senso ulteriormente espansivo? Così parrebbe.

Ed eccoci tornare a Bitcoin. Se infatti qualcuno stesse cercando l’alibi perfetto per cogliere i proverbiali due piccioni con una fava, questo appare servito. Primo, spalancare le porte del trading mainstream e di massa alla criptovaluta su circuito regolamentato garantisce un detonatore potenziale e perfetto per una crisi sistemica di mercato, quantomeno partendo da almeno due punti fermi. La volatitlià enorme di quegli assets e quanto ci mostra questo grafico,

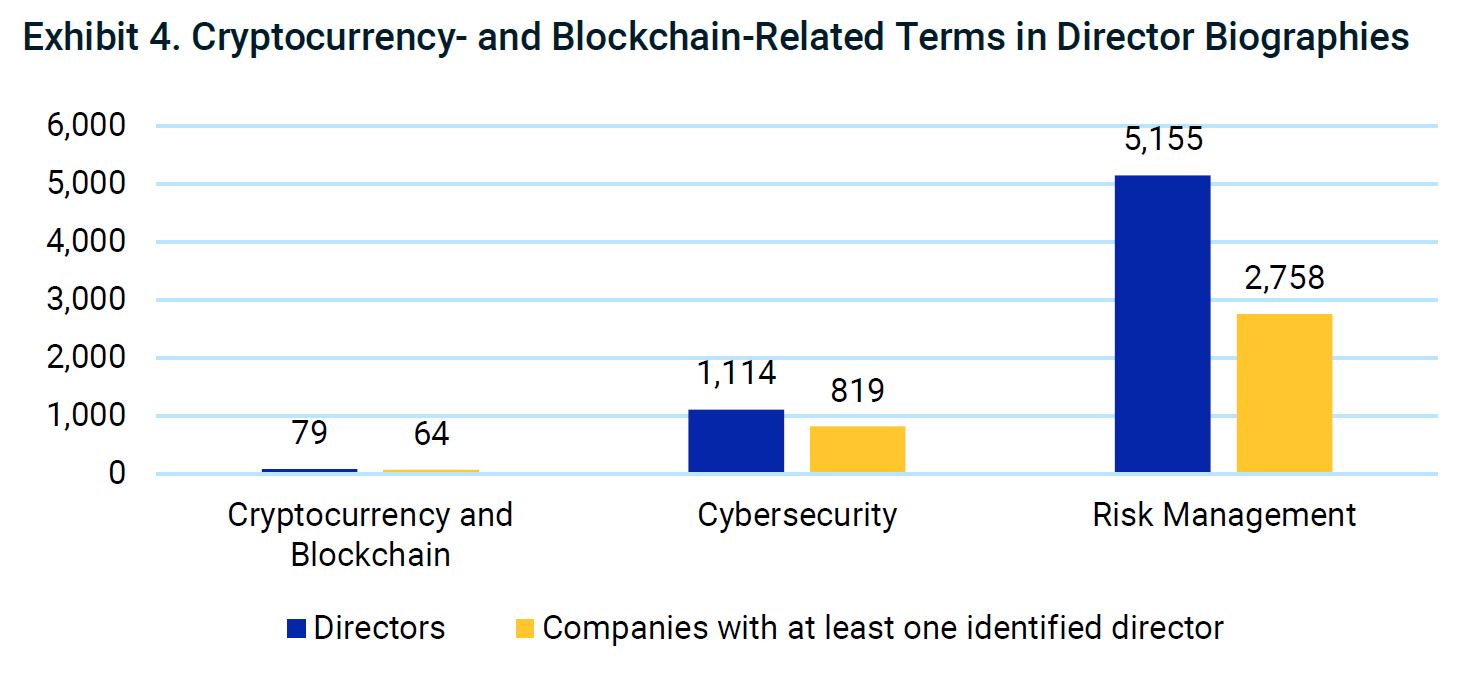

Ambiti di competenza presenti nei CV dei dirigenti corporate Usa

Fonte: MSCI/Bloomberg

Ambiti di competenza presenti nei CV dei dirigenti corporate Usa

Fonte: MSCI/Bloomberg

dal quale si evince una poco rassicurante realtà emersa da uno studio compiuto da MSCI sulle biografie di circa 6.500 membri di board aziendali. Soltanto 79 dirigenti in 64 aziende vantano infatti nel loro curriculum riferimenti diretti alle criprovalute o alla blockchain, mentre 1.114 fanno riferimento alla cyber-security e addirittura 5.155 al risk management. Insomma, si sta per spalancare la porta del cosiddetto big buck, il controvalore di investimento da veri players, a un mondo che gli stessi vertici di moltissime aziende di fatto non conoscono.

E il medesimo studio di MSCI mette ulteriormente tutti sull’avviso: almeno 52 aziende che rappresentano una capitalizzazione di mercato di circa 7,1 trilioni di dollari hanno esposizioni diretta o indiretta - già oggi - a Bitcoin e altre criptovalute. Si va da investitori all-in nel settore come Coinbase a diversificatori di bilancio come Tesla o MicroStrategy fino a collateralisti del settore servizi legato all’universo cripto come JP Morgan. Insomma, c’è il fondato rischio che si stia maneggiando con eccessiva spericolatezza un materiale potenzialmente esplosivo ed enormemente instabile. Perché allora la SEC sembra aver dato via libera al trading di massa su questa asset class, dopo mesi e mesi di criminalizzazione da parte d Banche centrali e regolatori di mezzo mondo?

Ed ecco il secondo piccione potenzialmente a rischio di essere catturato: l’incidente controllato che Bitcoin potrebbe scatenare garantirebbe mano libera a nuovo QE emergenziale e toglierebbe dalla lavagna dei cattivi chi finora ha saputo solo creare bolle e un’ondata inflazionistica che porterà a un aumento del 30% delle bolletta del riscaldamento negli USA per questo inverno (ovvero, la Fed). Di fatto, una sbandata di mercato chiaramente imputabile alla natura volatile e speculativa di Bitcoin sarebbe perfetta anche per rovinare del tutto la reputazione da nuovo bene rifugio delle criptovalute, svergognandone con il massimo clamore la lettera scarlatta che portano sul petto. E riabilitando di colpo le monete fiat, terminate nel mirino delle critiche per il loro valore intrinseco ormai pari a zero, stante i ritmi di stampa da parte delle Banche centrali.

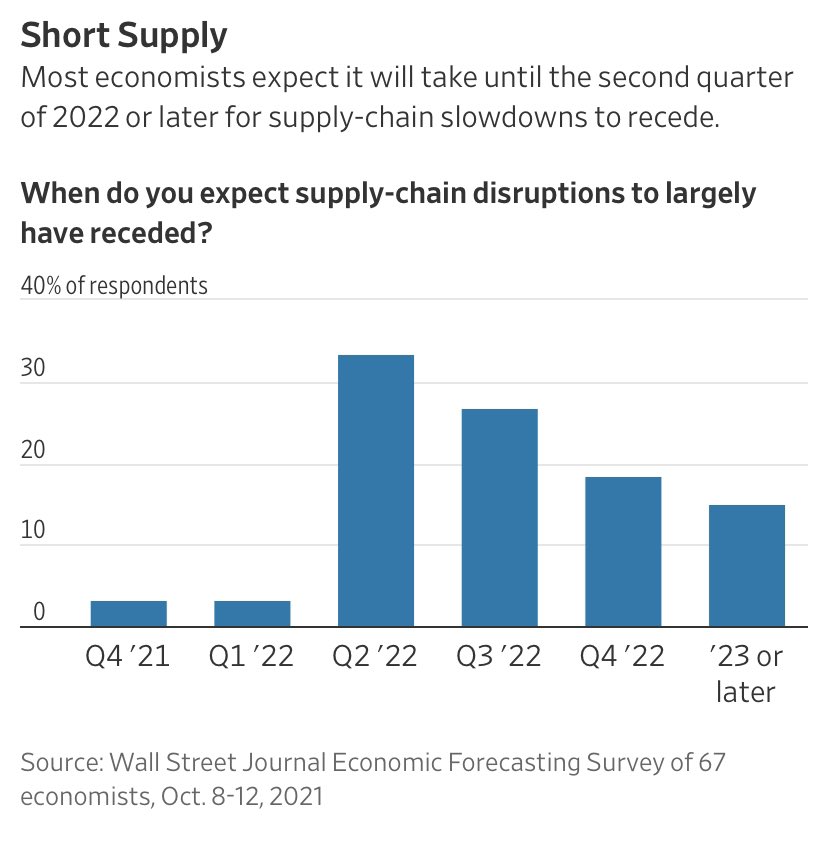

L’America sta forse attrezzandosi a modo suo a un’eventualità di recessione lampo che, con il passare dei giorni, sta divenendo sempre più probabile? Questi due grafici finali

Aspettative di risoluzione della crisi sulla supply chain globale

Fonte: Wall Street Journal

Aspettative di risoluzione della crisi sulla supply chain globale

Fonte: Wall Street Journal

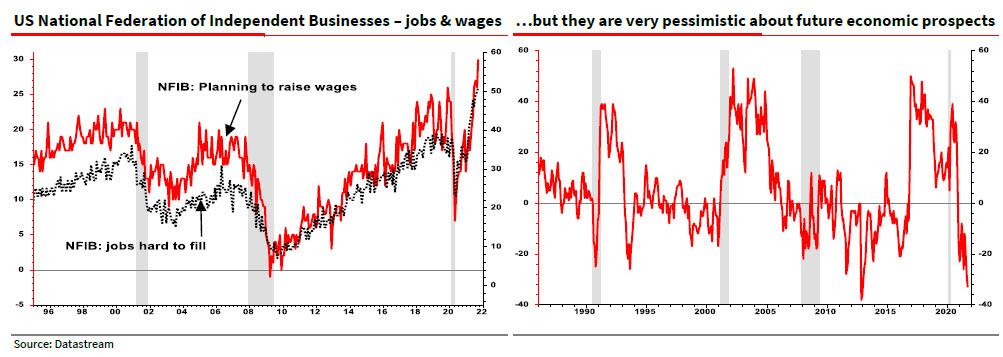

Aspettative salariali e occupazionali delle Pmi indipendenti Usa

Fonte: Us National Federation of Independent Businesses

Aspettative salariali e occupazionali delle Pmi indipendenti Usa

Fonte: Us National Federation of Independent Businesses

parlano chiaro: se il primo mostra come la narrativa sulla transitorietà dell’inflazione da criticità sulla supply chain sia ormai finita nel dimenticatoio anche per i consensus più ufficiali come quelli di Bloomberg, arrivando persino a ipotizzare effetti di lungo termine fino a inizio 2023, ecco che le piccole imprese statunitensi - quelle escluse dai benefici manipolatori della Fed e del Tesoro - mostrano catacombali prospettive di pessimismo in vista del futuro prossimo dell’economia reale.

E con il GDPNow della Fed di Atlanta che segnala un Pil del terzo trimestre all’1,2% dal 6% solo di fine agosto, qualcuno può essere stato tentato di scaricare sui presunti falchi del board Bce uno scandalo ad orologeria che porti a un cambio di rappresentanza. E forse guida. La quale, ovviamente, dovrà d’ora in poi populisticamente mettersi al servizio del popolo, dopo mesi di insider trading da parte di troppi esponenti di punta. Detto fatto, un tonfo di mercato garantirebbe un esplosione di pubblico ludibrio strumentale alla rivoluzione in seno alla Banca centrale e l’alibi perfetto per un rinvio sine die del taper che si attendeva per metà novembre.

Qualcosa si muove Oltreoceano. Se la testa di Jerome Powell sarà la prossima a cadere, sarà certo che quell’oggetto in movimento fosse percepito come il proverbiale iceberg. Per questo, serviva operare in fretta. E senza troppa diplomazia.

© RIPRODUZIONE RISERVATA

Argomenti