L’ipotesi suggerita dalla cordata composta da Salini, CDP e banche creditrici pronti a mantenere l’italianità di Astaldi è suggestiva, ma il rischio di creare un gigante dai piedi d’argilla c’è ed è concreto. Vediamo perché

Crisi Astaldi: in questi giorni sapremo se i giudici della sezione fallimentare del Tribunale di Roma concederanno ulteriori 60 giorni per la stesura del piano concordatario così come richiesto dalla società.

Nel frattempo per tenere in vita Astaldi si sono fatte avanti due società: l’italiana Salini Impregilo e la giapponese IHI Corporation. Entrambe le proposte, non vincolanti, sono state inserite nella documentazione presentata al Tribunale di Roma per ottenere una proroga di altri 60 giorni per elaborare il piano di concordato preventivo. I due progetti presentano aspetti molto diversi fra di loro, vediamoli.

Salini Impregilo vs IHI Corporation: le due proposte a confronto

Secondo quanto ventilato dalla stampa nei giorni scorsi (rumors più fondati sembrerebbero quelli de Il Messaggero), Salini Impregilo sarebbe intenzionata a coinvolgere nel progetto non solo le banche creditrici ma anche la Cassa Depositi e Prestiti (CDP).

La proposta del primo gruppo di costruzioni italiano prevede che Astaldi separi in una newco le attività non di concessione, quindi di costruzione, che verrebbero rilevate al 100% da Salini e uno o più partner (in questo caso CDP).

Il punto critico non ancora chiarito nella vicenda è quello dell’accollo del debito. Alcune fonti hanno espresso chiaramente che la cordata “italiana” composta da Salini-CDP-banche non prevede alcun accollo del debito di Astaldi. Secondo queste fonti il debito verso le banche di Astaldi verrà soddisfatto con l’offerta di Salini e con i proventi dalla cessione di altri asset.

Altri giornali hanno invece detto che le percentuali di spartizione della newco sarebbero nell’ordine del 40% per Salini mentre il restante 60% andrebbe in capo agli istituti di credito coinvolti tramite la conversione di parte dei crediti vantati.

Ricordiamo che tra le banche maggiormente esposte verso Astaldi, che ha un debito netto di 1,9 miliardi al 30 giugno scorso, figurano UniCredit, Intesa Sanpaolo, Banco Bpm, Bnp Paribas. In circolazione ci sono anche 890 milioni di bond.

La proposta del gruppo giapponese, già impegnato ad entrare in Astaldi prima della crisi della società, prevede che alla base del piano di salvataggio ci sia un aumento da 600 milioni circa, coperto fino a 300 milioni da IHI e per il resto da un consorzio di garanzia. A esito di questa operazione di ricapitalizzazione, secondo il piano, IHI diventerebbe il principale azionista di Astaldi.

Qual è la migliore proposta per il futuro di Astaldi?

Se dovesse prevalere la cordata italica composta da Salini Impregilo, CDP e le banche creditrici si riuscirebbe a mantenere l’italianità del gruppo creando un player senza rivali sul territorio nazionale. Con l’interventi di IHI, invece, potremmo assistere all’ennesimo player straniero che ingloba una (ex) eccellenza italiana.

L’idea di creare un campione nazionale delle costruzioni è certamente suggestiva e la stampa italiana in questo periodo ha mostrato una predilezione, neanche troppo velata, verso questa ipotesi. Eppure esiste il rischio che si venga a creare un gigante dai piedi d’argilla, pronto a crollare non appena si manifesteranno le prime avvisaglie di un’altra crisi. Vediamo perché.

Chi è il cavaliere bianco di Astaldi?

Non tutti sono convinti che Salini punterà all’acquisizione dell’intera società (con accollo del debito) e questo soprattutto a causa dell’elevato indebitamento che Astaldi porterebbe in dote: una completa acquisizione farebbe salire di ben 3 volte il rapporto tra debito ed Ebitda. Vediamo alcuni numeri relativi alle due società.

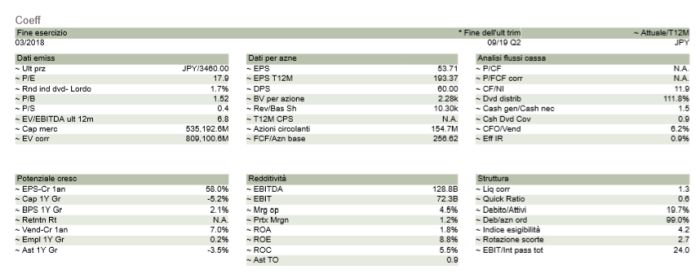

I numeri della giapponese IHI Corporation; fonte: Bloomberg

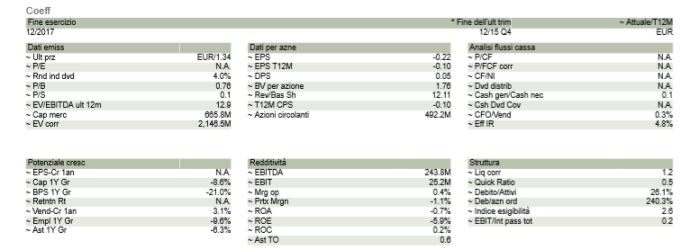

I numeri di Salini Impregilo; fonte: Bloomberg

Il punto non è soltanto sapere quanti e quali crediti saranno soddisfatti ma anche assicurare un’adeguata ripartenza dell’operatività dell’azienda per salvaguardare anche i numerosi posti di lavoro a rischio.

Dal punto di vista del debito, inoltre, sembra che i giapponesi possano assicurare uno standing creditizio migliore. Al momento Salini è valutata BB da S&P con outlook stabile e BB+ da Fitch con outlook stabile. IHI vanta un BBB+ con outlook. Non dimentichiamo poi che Salini è stata oggetto di downgrade quest’anno da parte di Standard&Poor’s in seguito a dati 2017 più deboli delle attese ed alla revisione della guidance per il 2018-2019.

Elaborazione Ufficio studi Money.it

In queste simulazioni messe a punto dall’Ufficio studi di Money.it possiamo vedere che le probabilità d’insolvenza incorporate nelle attuali quotazioni di Salini e IHI sono molto diverse.

Elaborazione Ufficio studi Money.it

Quelle dell’azienda italiana incorporano una probabilità di insolvenza entro 1 anno pari al 2,13% dopo che il titolo è crollato sui minimi da oltre 10 anni proprio questa settimana. Le probabilità d’insolvenza implicite nei prezzi del titolo IHI, invece, sono pari allo 0,0328%.

© RIPRODUZIONE RISERVATA

Argomenti