Renato Panichi, Senior Director Corporate Ratings di S&P Global Ratings, conferma a Money.it quanto espresso nel report del 19 novembre scorso: la struttura finanziaria di Salini Impregilo non è abbastanza robusta per sopportare l’acquisizione di Astaldi. Vediamo perché

L’affaire Salini-Astaldi continua ad occupare un ruolo di primo piano nell’attualità delle vicende finanziarie italiane.

Nelle ultime settimane la stampa ha dato ampio risalto all’offerta di Salini Impregilo in cordata con le banche creditrici e la Cassa Depositi e Prestiti (CDP).

Questa offerta sarebbe volta alla “salvaguardia” dell’italianità del gruppo ed alla creazione di un campione nazionale delle costruzioni, ma non è l’unica giunta sul tavolo dei commissari giudiziali nominati dal Tribunale di Roma.

Infatti in gioco vi sono anche i giapponesi della IHI Corporation, che già prima di Natale hanno formulato un’offerta non vincolante che prevede un aumento di capitale riservato da 600 milioni di euro. Qualche settimana fa ci siamo occupati di questo tema, evidenziano pregi e difetti di entrambe le soluzioni sul tavolo Astaldi(Crisi Astaldi: il cavaliere bianco è davvero Salini Impregilo?).

Abbiamo rivolto le medesime domande a Renato Panichi, Senior Director Corporate Ratings di S&P Global Ratings, che prima di Natale ha aggiornato l’outlook sul rating di Salini Impregilo portandolo da “stabile” a “negativo” (clicca qui per rileggere la notizia).

Renato Panichi, Senior Director Corporate Ratings di S&P Global Ratings

Dott. Panichi, la soluzione che prevede l’ingresso della cordata guidata da Salini Impregilo in Astaldi è sostenibile?

Purtroppo, non conoscendone ancora i dettagli, non possiamo entrare nel merito delle due proposte formulate da Salini Impregilo e IHI Corporation. Dal punto di vista del rating creditizio, invece, rimaniamo sulle medesime posizioni già espresse nel report del 19 novembre scorso. Se Salini Impregilo proseguirà nel proprio piano di acquisizione di Astaldi, la sua generazione di cassa netta e il processo di riduzione del debito potrebbero essere frenati, con possibili impatti negativi sul rating.

Il 2018 è stato l’annus horribilis del settore costruzioni in Italia. Qual è la causa di questa crisi?

Le aziende in difficoltà sono molte e le cause sono per tutte abbastanza comuni: un grado di leva finanziaria molto alto, un eccessivo ricorso all’indebitamento di breve termine e una generazione di cassa debole. Per quanto riguarda il primo aspetto, vorrei sottolineare soprattutto il trend della leva finanziaria: mentre all’estero le società del settore hanno progressivamente ridotto la leva, qui in Italia le imprese hanno visto crescere questo valore.

Ritiene che alcune di queste società abbia commesso degli errori a livello di strategia di diversificazione geografica?

È innegabile che l’impegno verso l’estero di società come Astaldi non abbia prodotto i risultati sperati, ma non è l’unico punto debole. La CMC, che è principalmente esposta verso il mercato interno, ha subito le stesse vicissitudini.

Ci possono essere delle conseguenze “di sistema” per le banche esposte al settore?

Riteniamo di no. L’esposizione bancaria, per quanto significativa, è molto diversificata.

In ultima analisi, la creazione di un campione nazionale delle costruzioni la convince?

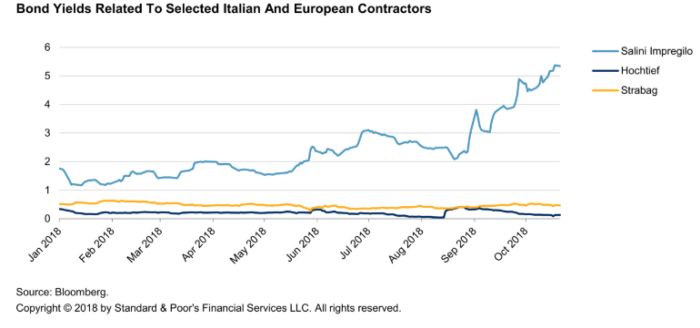

Un piano di concentrazione del settore da realizzarsi durante una fase di difficoltà delle principali aziende può comportare parecchi rischi di implementazione, soprattutto a causa della elevata leva finanziaria. Inoltre, l’eventuale conglomerato avrebbe dimensioni comunque inferiori rispetto ai grandi players europei come Strabag, Hochtief, ACS, e Vinci.

Quali sono le sfide da affrontare nel 2019?

Fonte: S&P Global Ratings

Per le aziende italiane il 2018 ha visto un generale aumento del premio al rischio richiesto dagli investitori. Nel prossimo biennio non sono previste scadenze di rilievo sul mercato obbligazionario per le società di costruzione che non sono in procedura concorsuale, che però dovranno fare i conti con costi di rifinanziamento molto più alti rispetto al passato e ai loro competitor europei. Al netto di questi fattori, le prospettive di crescita del settore in Europa e nel mondo rimangono buone, anche se manteniamo un atteggiamento cauto sulle imprese italiane per le quali rimangono da risolvere una vasta serie di complessità sia interne che esterne.

© RIPRODUZIONE RISERVATA

Argomenti