Crollo in arrivo per il mercato azionario, lo afferma l’esperto che predisse le bolle del 2000 e 2008. L’indice S&P 500 potrebbe crollare del 64%. Ecco perchè.

Wall Street è sull’orlo del baratro secondo John Hussman, l’economista che predisse lo scoppio delle bolle finanziarie del 2000 e del 2008.

Le previsioni di Hussman hanno scosso gli investitori di tutto il mondo. L’S&P 500 potrebbe affrontare un crollo del 64%, secondo le sue prospettive cupe, a causa di valutazioni azionarie estreme e condizioni di mercato sfavorevoli.

Capiamo meglio se le sue affermazioni hanno fondamento e l’eventuale impatto sul mercato finanziario.

Valutazioni azionarie estreme: il cuore del problema

Le valutazioni azionarie estreme costituiscono il cuore del problema nei mercati finanziari odierni. Esse indicano una situazione in cui le azioni hanno raggiunto livelli di valutazione eccessivamente elevati rispetto ai loro fondamentali, come gli utili o le vendite. Questo scenario implica che non vi è più spazio per ulteriori aumenti dei prezzi delle azioni e che i rendimenti potenziali potrebbero essere più bassi.

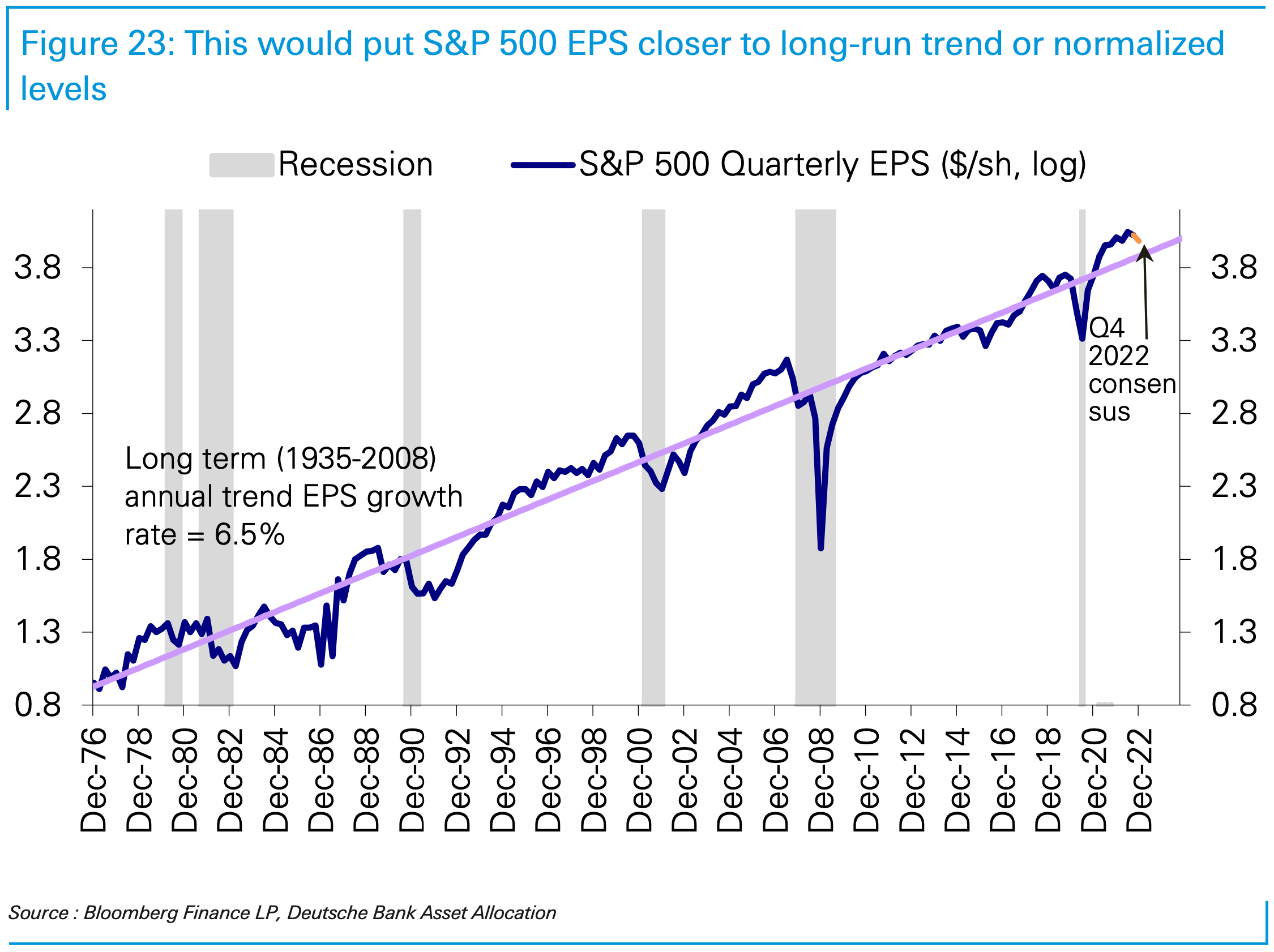

S&P 500 EPS

Fonte Bloomberg

S&P 500 EPS

Fonte Bloomberg

Un indicatore importante delle valutazioni azionarie è il rapporto prezzo-utili dell’S&P 500, che mostra il prezzo di un’azione rispetto ai suoi utili per azione. Attualmente, questo rapporto è aumentato da 15 volte di ottobre a 19, suscitando crescenti preoccupazioni tra gli investitori riguardo alle valutazioni attuali del mercato azionario.

Nonostante queste valutazioni estreme, l’S&P 500 ha continuato a registrare notevoli rialzi. Solo quest’anno, ha segnato un aumento di quasi il 19% e, dal 2008, ha accumulato guadagni totali superiori al 400%. Questa crescita è stata alimentata da diversi fattori, tra cui gli aggressivi aumenti dei tassi di interesse adottati dalla Federal Reserve per stimolare l’economia. Inoltre, un massiccio rally si è verificato nei titoli tecnologici, guidato da aziende di spicco come Nvidia, Apple e Tesla, il cui successo è stato favorito dall’interesse crescente degli investitori verso l’innovazione tecnologica, come l’intelligenza artificiale.

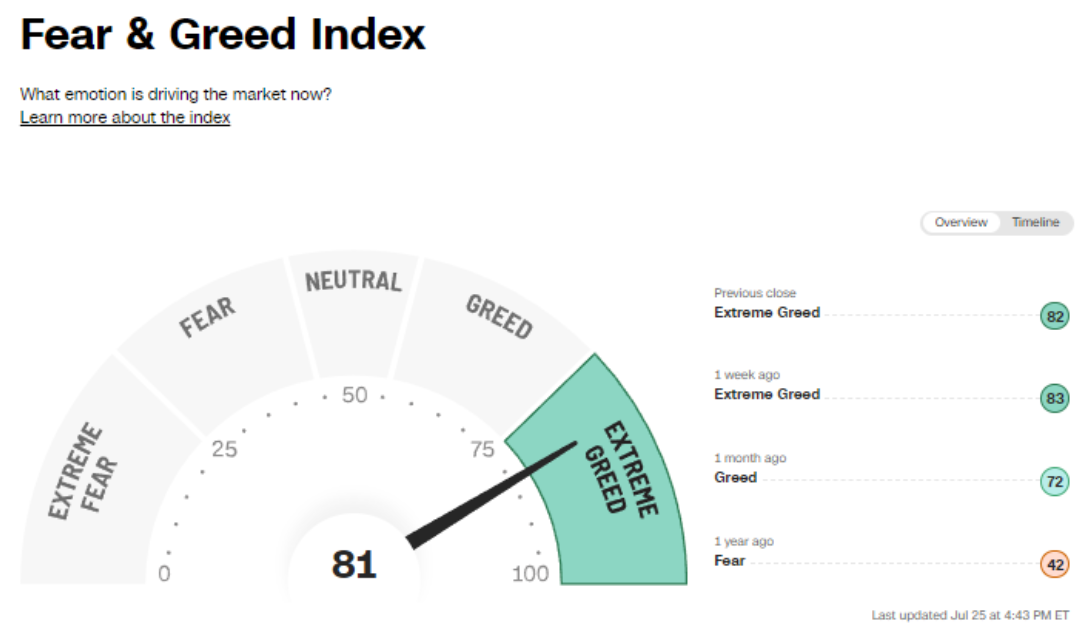

Tuttavia, nonostante i guadagni impressionanti, l’aumento delle valutazioni azionarie rende il mercato vulnerabile a una possibile correzione. Gli esperti e gli investitori sono sempre più preoccupati che questa situazione possa portare a una bolla speculativa, simile a quelle verificatesi nel 2000 e nel 2008, quando le valutazioni erano estremamente elevate e il mercato ha subito gravi contraccolpi.

Fear and Greed index for S&P 500

Fonte Cnn Business

Fear and Greed index for S&P 500

Fonte Cnn Business

John Hussman, chi è l’esperto delle bolle finanziarie

John Hussman è un professore di economia alla Stanford University noto per le sue previsioni ribassiste e per aver predetto con largo anticipo lo scoppio delle bolle speculative del 2000 e del 2008. Nonostante il mercato abbia registrato guadagni recenti, Hussman sta mantenendo la sua posizione pessimistica riguardo alle azioni statunitensi.

Secondo lui, la combinazione di valutazioni azionarie storicamente ricche e interni di mercato sfavorevoli è un segnale allarmante che indica la presenza di una bolla speculativa. Hussman avverte che una situazione così estrema potrebbe portare a un crollo significativo nei mercati finanziari.

Gli investitori e gli analisti seguono con attenzione le parole di Hussman: la sua esperienza e i successi nel predire le bolle finanziarie hanno conferito alle sue parole una notevole credibilità nel mondo degli investimenti.

Previsioni sulle azioni

Hussman ritiene che la performance delle azioni è una questione di semplice matematica.

Valutazioni troppo elevate significano rendimenti inferiori. E le valutazioni sono attualmente a livelli storicamente così elevati che solo una perdita del 64% nell’S&P 500 riporterebbe i rendimenti prospettici a livelli normali.

Negli ultimi dieci anni, l’allentamento quantitativo della Federal Reserve ha portato molti investitori a credere che questa politica possa garantire un supporto affidabile al mercato azionario e, addirittura, porre fine ai crolli di mercato. Tuttavia, la realtà è diversa: la Fed ha continuato a praticare un allentamento persistente e aggressivo durante il crollo del 2007-2009. Lo stesso è stato fatto più recentemente, con l’iniezione di liquidità d’emergenza per scongiurare la stretta creditizia dopo il fallimento della Silicon Valley Bank a marzo.

In passato, i peggiori risultati di mercato si sono verificati quando la Fed ha adottato politiche di allentamento in un contesto caratterizzato da debolezza economica e avversione al rischio tra gli investitori. Quindi, se si ritiene che un «cambio di rotta» della Fed sia qualcosa che gli investitori dovrebbero sperare, si sta trascurando la situazione reale.

In altre parole, Hussman mette in guardia chi è convinto che la Fed possa essere l’antidoto ai problemi del mercato. Gli investitori dovrebbero essere più attenti e considerare che le politiche della Fed possono avere impatti imprevisti e che una strategia di investimento ponderata è fondamentale per affrontare le complessità del mercato finanziario.

Hussman non è l’unico analista a prevedere un crollo delle azioni. Anche Michael Hartnett, chief investment strategist di Bank of America, ha recentemente affermato di aspettarsi un «grande crollo».

© RIPRODUZIONE RISERVATA