Conviene investire in obbligazioni high yield in un periodo di forte volatilità nei mercati finanziari? Analisi e scenari dal settore obbligazionario USA.

Dalla scorsa settimana il sentiment di mercato si è modificato verso una situazione di risk-off.

In questo contesto di mercato, caratterizzato da una forte volatilità, c’è la preferenza da parte degli investitori a spostarsi verso il comparto obbligazionario investment grade societari piuttosto rispetto ai bond high yield, ovvero ad alto rendimento.

In che modo il sentiment di mercato influenza il settore obbligazionario?

La situazione di mercato della settimana corrente è stata di nuovo contraddistinta da una forte volatilità di mercato a causa delle dichiarazioni del presidente della Fed Powell di venerdì scorso e del perdurare delle tensioni geopolitiche all’interno dell’Eurozona e tra USA e Cina.

A farne le spese sono stati in principali listini globali su cui pesano le aspettative di un ribasso futuro. Il timore degli analisti è quello di ottenere di nuovo dei livelli di volatilità simili a quelli di fine marzo scorso, quando l’indice VIX ha superato quota 80 punti.

In questo scenario, con un indice di volatilità superiore a 30 punti, gli investitori preferiscono allocare le proprie risorse in safe assets provenienti dal settore obbligazionario sia corporate che governativo.

Questa variazione dell’asset allocation verso il settore obbligazionario, oltre che dalla volatilità di mercato, dipende anche:

- dal grado di liquidità presente sul mercato (che induce al flight to liquidity effect);

- dall’avversione a rischio degli investitori (che induce al flight to quality effect);

- dal livello dei tassi di interesse della banca centrale;

Un maggiore grado di liquidità nel mercato misurato dal bid-ask spread più ridotto

mostra un maggiore volume di scambi sul mercato.

Questo permette agli investitori istituzionali e alle istituzioni finanziarie di smobilizzare con facilità le posizioni in portafoglio.

Con l’elevata liquidità nei mercati finanziari causata da una maggiore avversione al rischio da parte degli operatori di mercato che di fronte a maggiori perdite attese future smobilizzano tutte le posizioni rischiose in portafoglio.

Il settore obbligazionario rappresenta un’opzione valida per parcheggiare la liquidità in attesa di una fase espansiva del ciclo economico.

Una maggiore avversione al rischio induce gli operatori verso asset class di migliore qualità non solo in termini di rendimento ma anche di solvibilità dell’emittente.

Perciò, in una fase di avversione al rischio e di elevata volatilità nei mercati finanziari, asset come le obbligazioni corporate investiment grade sono da preferire alle obbligazioni high yield con rating inferiore a BBB.

Il trend relativo alla preferenza di obbligazioni investment grade rispetto ad obbligazioni più rischiose viene dimostrato dai dati sulle obbligazioni con rating AAA, BAA e BBB del comparto obbligazionario USA.

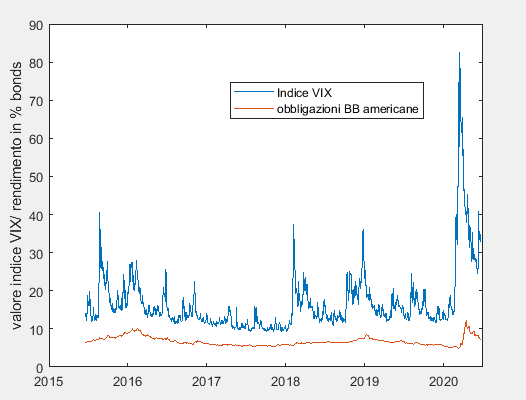

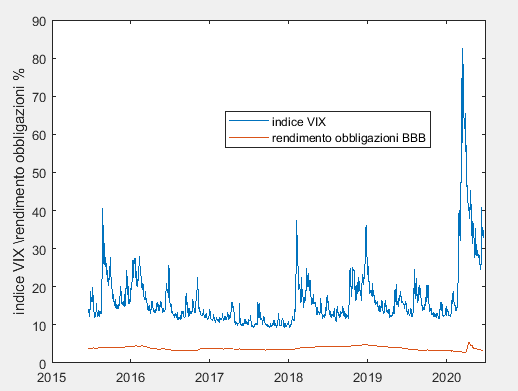

Una maggiore volatilità di mercato misurata da un livello più elevato dell’indice VIX fa aumentare il rendimento high yield in misura maggiore rispetto alla obbligazioni investment grade .

Indice VIX e rendimento delle obbligazioni americane BB

Indice VIX e rendimento delle obbligazioni americane BBB

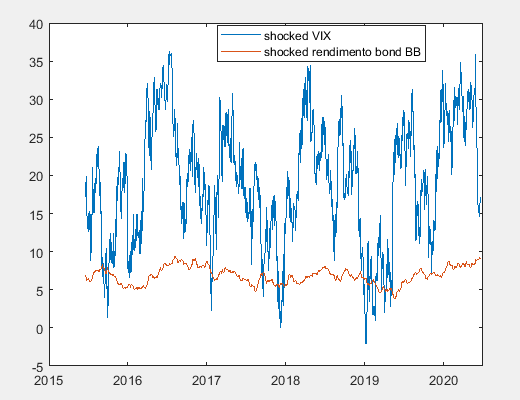

Risposta dell’indice VIX a shock simulato da rendimento obbligazioni americane BB vs risposta rendimento obbligazioni americane BB a shock simulato dall’indice VIX

Il maggiore rendimento delle obbligazioni più rischiose è dovuto:

- all’aumento del credit spread con le obbligazioni governative;

- alla riduzione della pendenza della curva dei rendimenti dei T-bills americani.

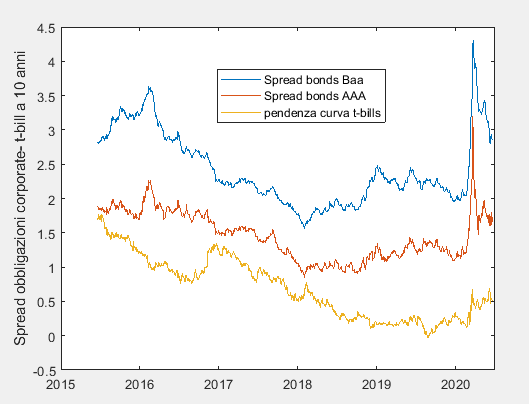

Credit spread obbligazioni americane AAA e Baa rispetto al rendimento del T-bill americano a 10 anni vs pendenza curva T-bill americani

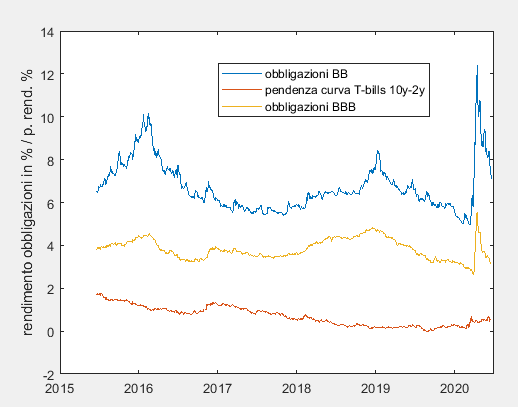

Rendimento obbligazioni americane con rating BB e BBB vs pendenza curva T-bill americani

Il credit spread delle obbligazioni societarie infatti si muove con l’aumento di volatilità nei mercati in quanto:

- la maggiore volatilità nei mercati induce gli investitori ad assumere posizioni corte sugli indici. Come conseguenza il corso delle azioni si riduce causando prospettive peggiori in termini di utili attesi;

- i valori più bassi degli utili attesi delle imprese fanno innalzare la probabilità di default determinando un maggiore credit spread richiesto dagli investitori per acquistare le obbligazioni corporate.

La pendenza della curva dei rendimenti dei T-bills americani è un leading indicator di un periodo di recessione futura.

La riduzione della pendenza della curva dei rendimenti USA si associa ad un maggiore credit spread delle obbligazioni corporate con particolare riferimento per le obbligazioni high yield.

È un buon periodo per investire in obbligazioni high yield?

Il sentiment di mercato sta avvantaggiando asset class meno rischiose. Sono ancora troppi i fattori che influenzano negativamente il futuro andamento dell’economia a livello globale.

A fattori geopolitici che interessano i principali leader mondiali si associano incertezze sia sulle tempistiche che sulle modalità di una ripresa economica futura.

Questi fattori sono prezzati dagli investitori dei mercati finanziari con un asset allocation più in direzione della cautela e della tranquillità. Save for the rainy days.

© RIPRODUZIONE RISERVATA