Alla luce del caos innescato dalla variante del virus e della tensione che questa innesca sull’effetto «relief» del vaccino a livello di outlook dell’economia, i mercati non sembrano gradire.

Per quanto i virologi si siano affrettati nel confermare a prescindere l’efficacia del vaccino anche contro la cosiddetta variante inglese del Covid, il mercato ha emesso il suo verdetto.

Quantomeno, quello di primo grado. E in attesa dell’appello, occorre prendere atto che - per una volta - indici e spread si sono rivelati più realisti della politica. Difficile, al netto della moral suasion tranquillizzante che le autorità devono compiere sull’opinione pubblica in situazioni simili, infatti, poter credere che realmente si possa avere la certezza rispetto alla risposta del siero su una mutazione del virus che solo adesso di comincia a isolare. Quantomeno, al di fuori del Regno Unito. E, soprattutto, già in un contesto non del tutto tranquillizzante di somministrazione emergenziale del vaccino, con le autorità di controllo di mezzo mondo chiamate alla certificazione in tempi da record e con il fiato della stessa politica sul collo.

Occorre poi prendere atto di una realtà ulteriormente inquietante: la nonchalance con cui il governo britannico ha trattato fino all’altro giorno la situazione, nonostante le autorità sanitarie già da ottobre avessero messo in guardia rispetto all’aggressività della mutazione in corso sul territorio. Per Boris Johnson, invece, era «crudele negare il Natale ai cittadini». E allora, pub e ristoranti di nuovo aperti. Allentamento del lockdown. Salvo poi richiudere tutto. In fretta e furia, all’italiana. E, come pare dimostrare il caso in isolamento al Celio, quando i buoi paiono scappati dal recinto, via Heathrow e Gatwick. Ma non basta.

Il Daily Telegraph, quotidiano dichiaratamente conservatore e con ottimi addentellati e contatti nel governo britannico, ieri rilanciava la notizia in base alla quale l’attuale stato di Tier 4 previsto per Londra e il Sud-Est del Paese - di fatto, lockdown duro - potrebbe durare fino a Pasqua, stante la necessità di vaccinare almeno 20 milioni di cittadini per garantire il minimo richiesto di immunità di gregge. Insomma, o a Downing Street risiede un incompetente irresponsabile oppure qualcosa non torna.

E, in effetti, appare quasi metaforica, addirittura karmica, la trasposizione simbolica del Brexit politico incombente attraverso la fuga in avanti del suo proxy sanitario: Gran Bretagna isolata dall’Europa, tagliata fuori. Quasi un’anticipazione pandemica del No deal sempre più probabile, in vista della deadline definitiva del 31 dicembre. O, magari, questo nuovo focolaio di rischio e timore generale, capace di schiantare i mercati nonostante la notizia dell’accordo federale sul pacchetto di stimolo Usa giunta nella notte, potrà portare all’ennesimo rinvio, all’ennesimo stop-and-go della trattativa.

leggi anche

Brexit: cos’è il no-deal?

Oltretutto, per la causa di forza maggiore più spaventosa e urgente di tutte. Senza, quindi, che nessuno perda politicamente la faccia. Dubbi legittimi, nonostante qualcuno possa scambiarli per dietrologia.

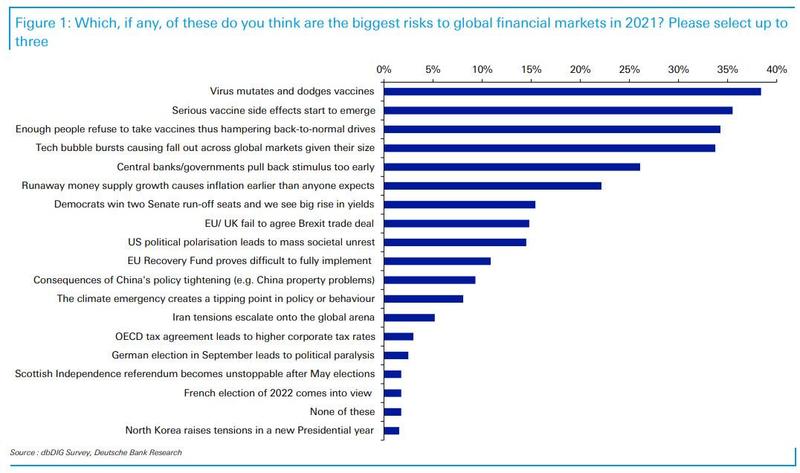

Perché questo grafico parla chiaro:

Fonte: Deutsche Bank

Nel sondaggio fra 984 gestori di fondi compiuto da Deutsche Bank sul finire di novembre e pubblicato la scorsa settimana, non soltanto i primi tre posti relativi ai tail risks più temuti per il 2021 erano riservati al Covid nelle sue varie declinazioni ma sul gradino più alto del podio svettavail timore che si sta sostanziando in queste ore: una mutazione del virus che rendesse inefficace (o meno efficace) il vaccino. Di fatto, frantumando le attese di un suo effetto boost - già prezzate da molti indici e spread, al netto delle Banche centrali - sugli outlook di ripresa economica globale.

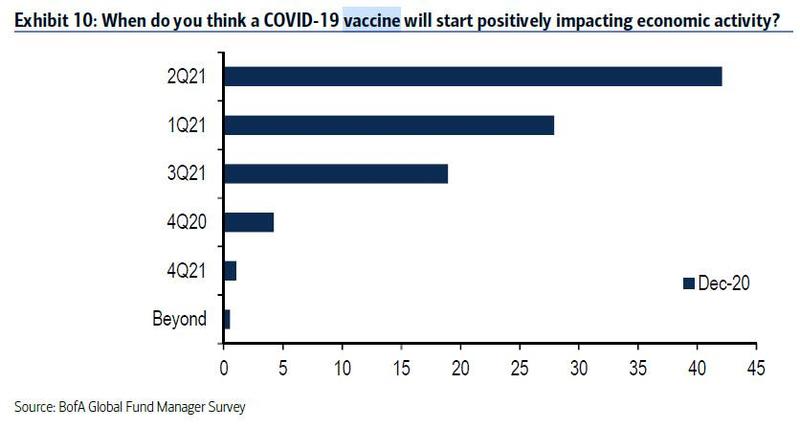

E questo secondo grafico mostra come un altro sondaggio fra gestori di fondi, i 200 mensilmente interpellati da Bank of America, mostrasse come le attese per i primi riscontri concreti di questo effetto leva sull’economia fossero attesi già per il secondo trimestre del 2021.

Fonte: Bank of America

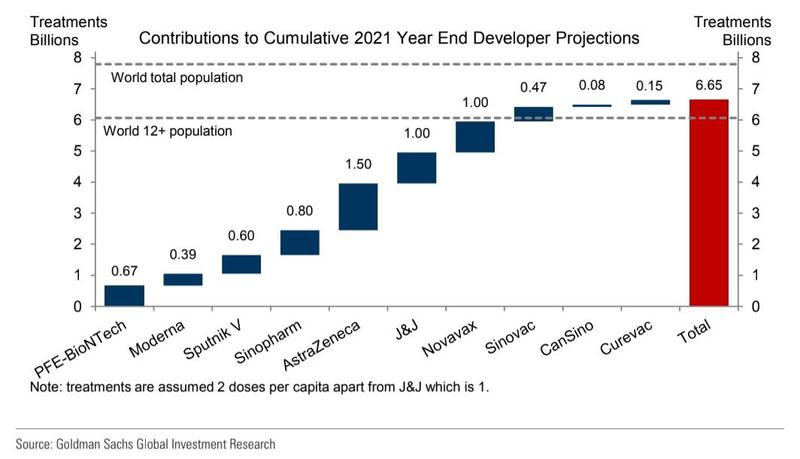

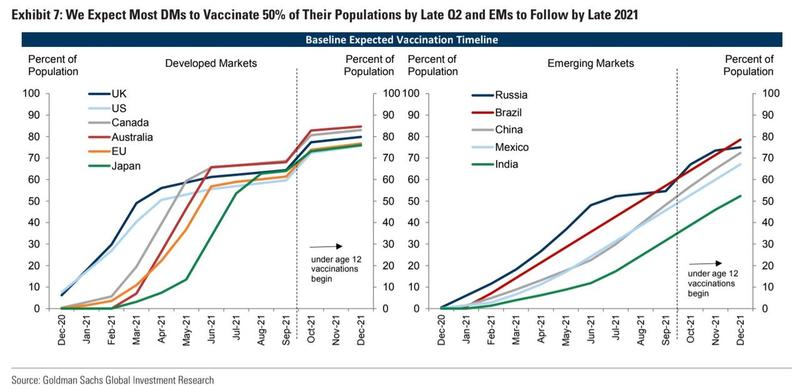

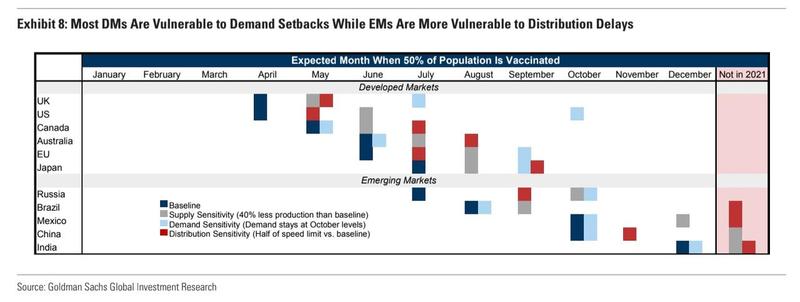

E se per caso saltasse fuori che la variante inglese fosse resistente ai vaccini finora prodotti e sperimentati? Una cosa è certa: il mercato non gradirebbe. Affatto. E a confermarlo ci ha pensato anche l’ultimo report di Goldman Sachs, dedicato appunto alle criticità legate alle altissime aspettative che gli indici stanno riponendo nella soluzione definitiva al Covid. Questi due grafici mostrano altrettante facce del rischio potenziale che grava sui mercati.

Fonte: Goldman Sachs

Fonte: Goldman Sachs

Se il primo mostra come il mondo intero sia dipendente da un numero diversificato e ampio di vaccini per raggiungere una copertura pressoché globale, ognuno però con le sue tempistiche e le sue quantità disponibili, il secondo grafico pare quello più preoccupante. In base ai calcoli compiuti dalla banca d’affari solo due settimane fa, quando sembrava che non esistessero criticità reali ed effettive rispetto all’efficacia del siero, la Gran Bretagna avrebbe dovuto raggiungere il 50% di popolazione vaccinata attorno agli inizi di marzo: già oggi, le autorità sanitarie parlano di rischio lockdown fino a Pasqua per poter vaccinare 20 milioni di persone su 68 milioni di cittadini dell’intero Regno Unito. Peggio ancora la prospettiva per l’Unione Europea, la quale - sempre in base alle proiezioni - non avrebbe raggiunto quella quota prima di metà giugno.

In base al best case scenario, però. Ovvero, senza intoppi macroscipici e strutturalmente sanitari come la variante inglese ma solo logistici e organizzativi, magari. Per gli USA, invece, una via di mezzo: Goldman Sachs preventivava un 50% di popolazione vaccinata entro la metà di aprile. Al lordo, però, di quanto emerso negli ultimi giorni. Ovvero, difficoltà di distribuzione e conservazione, effetti collaterali nei pazienti vaccinati e, soprattutto, conseguente aumento del tasso di rifiuto verso la vaccinazione. Anche e soprattutto fra il personale medico e paramedico, come accaduto al Loretto Hospital di Chicago, dove il 40% dei dipendenti ha rifiutato il vaccino.

leggi anche

ETF: una bolla pronta a esplodere?

Ma la questione appare ben più diffusa del caso specifico registrato in Illinois: stando a un sondaggio a livello nazionale condotto dell’American Nurses Foundation fra oltre 13.000 infermieri, il 36% degli interpellati avrebbe confermato il proprio rifiuto all’ipotesi di vaccinazione. Il motivo? Effetti collaterali ancora sconosciuti e troppa rapidità nel giungere alla fase di somministrazione. Un bel problema.

Già contemplato da Goldman Sachs nel suo studio, visto che l’ultimo grafico mostra proprio come se nei Paesi emergenti la principale criticità percepita fosse quella dell’offerta disponibile di siero, in quello sviluppato invece sarebbe stata cosiddetta confidence-related:

Fonte: Goldman Sachs

Il rischio di una bassa risposta positiva al vaccino, un deficit di domanda da parte della popolazione. Insomma, la variante inglese del Covid rischia di tramutarsi nel vero cigno nero.

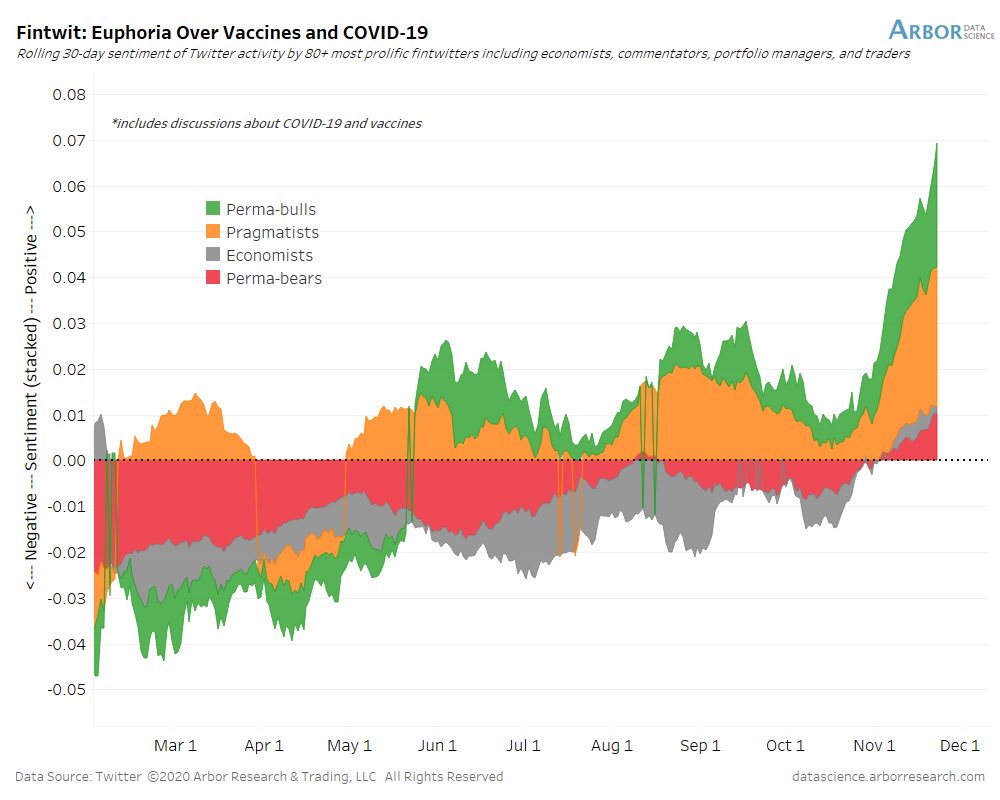

Soprattutto alla luce di questo grafico (PUBBLICA QUI IL GRAFICO VACCINE_EUPHORIA),

Fonte: Arbor Research&Trading

Da questo si desume come la quasi interezza del rally di mercato innescatosi nelle ultime settimane, al netto di una Fed pressoché immobile e di una Bce preoccupata unicamente di mantenere fermi gli spread sovrani, sia dovuta appunto alla cosiddetta Vaccine euphoria, trasposizione - a livello di operatività call e lievitazione dei multipli di utili attesi per il 2021 - della quasi certezza di una luce alla fine del tunnel. A cui, giova sempre ricordarlo, va unita la big rotation fuori dal growth e verso il value che un outlook macro di normalizzazione porta con sé, oltretutto amplificata dalla vittoria di Joe Biden, immediatamente «salutata» infatti da una rinnovata tensione sul comparto tech.

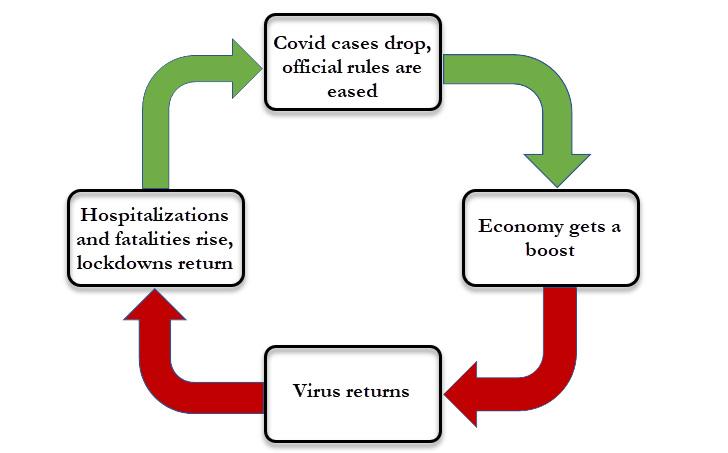

Oggi, invece, è stata una commodity macro-related come il petrolio a schiantarsi al ribasso: sintomo chiaro di rinnovato timore per la ripresa, pressoché in tempo reale con l’esplosione a livello globale del caso britannico. Davvero a Downing Street risiede un irresponsabile totale, incapace di cogliere le conseguenze potenziali della sua sottovalutazione, a fronte di autorità sanitarie britanniche che già da metà ottobre mettevano in guardia sul tasso di contagiosità crescente e sulla pericolosità di un allentamento del lockdown? Oppure questa ultima immagine sta davvero diventando l’unica su cui i governi paiono voler incentrare le proprie politiche emergenziali di contenimento ciclico del fall-out economico del Covid, un continuo stop-and-go di restrizioni e aperture che ricorda molto gli sgonfiamenti controllati di certe bolle azionarie?

Magari, recapitando così implicitamente e in contemporanea un messaggio nemmeno tanto in codice alle Banche centrali di riferimento: non azzardatevi a ridimensionare i programmi di supporto. Non a caso, la Fed si è precipitata a togliere il bando sui buybacks, soltanto due giorni dopo la riunione del board nella quale ribadiva la criticità rappresentata dai prossimi mesi e la conseguente necessità di cautela.

Dietrologia e complottismi qui non hanno residenza, la questione appare molto pratica. O il mondo sta ancora oggi navigando a vista nella peggior crisi dal Secondo Dopoguerra, alla faccia della retorica trionfalista sui vaccini o qualcuno sta utilizzandone gli «angoli ciechi» per rimandare il redde rationem con troppi trimestri di tassi a zero e liquidità a pioggia. Tertium non datur.

© RIPRODUZIONE RISERVATA