Secondo una ricerca condotta da BMO Capital Services il prossimo focolaio di una crisi finanziaria globale è insito nell’industria degli ETF. Ecco perché

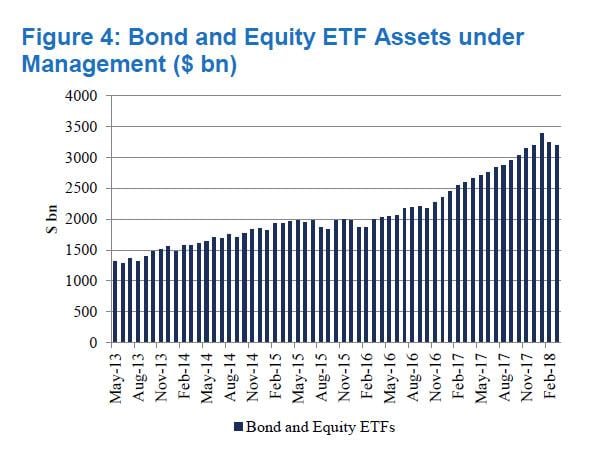

Negli ultimi cinque anni l’industria degli ETF è cresciuta significativamente, sia in termini assoluti che in termini relativi. Tradotto in numeri, a fine 2017 le attività investite in ETF obbligazionari e azionari hanno raggiunto la cifra record di circa 3,4 miliardi di dollari. Rispetto a cinque anni fa (1,4 miliardi di dollari ad inizio del 2013) l’industria è cresciuto ad un tasso del 143 per cento.

Con tassi di crescita di questa portata è ormai assodato che il mercato dei fondi indicizzati passivi ha ormai raggiunto, e con ogni probabilità superato, il valore delle attività finanziarie sottostanti. Questo dato di fatto ha spinto diverse case di gestione ha indagare sulla possibilità che il peso raggiunto dagli ETF nei portafogli degli investitori possa essere un potenziale focolaio per lo scoppio di una nuova crisi finanziaria a livello globale.

A questo proposito, in un report circolato la scorsa settimana curato dagli strategist di BMO Capital Markets è stato sottolineato che fra gli investitori viene ravvisato “una crescente preoccupazione verso la proliferazione degli ETF”.

Già, perché in occasione di improvvisi balzi della volatilità (l’esempio più recente è quello del 5 febbraio scorso) il sell off che colpisce i titoli sottostanti e spinge al ribasso i mercati potrebbe essere amplificato dal ruolo dei portafogli replicanti passivi, alimentando a sua volta il repricing delle attività finanziarie il cui prezzo nel corso degli anni è stato gonfiato dai posizionamenti dei gestori passivi.

Detto in altri termini, cosa succederà quanto la mole di investitori che possiede gli stessi titoli vorrà disinvestire le posizioni allo stesso tempo? Come si adegueranno le valutazioni delle attività finanziarie sottostanti?

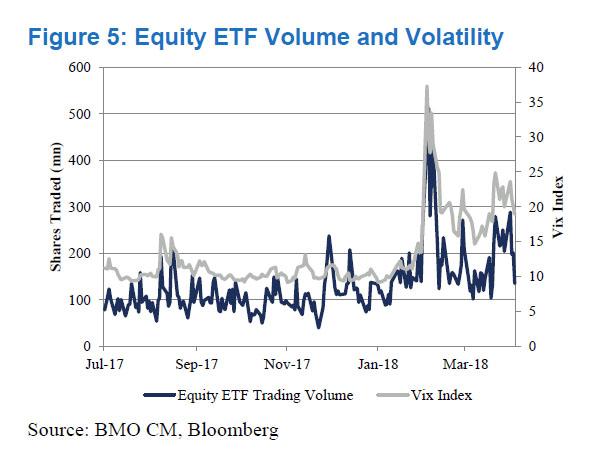

Questi timori diventano ancora più acuti se si considera che gli ETF devono ancora essere testati in un contesto di mercato particolarmente stressato. A supporto di questa teoria, gli esperti di BMO Capital Markets hanno mostrato la correlazione esistenze fra il volume degli scambi su ETF e volatilità del mercato.

Tornando all’esempio di lunedì 5 febbraio 2018, quando l’indice Dow Jones Industrial ha subito un crollo del 4,6%, i volumi sui 5 maggiori ETF azionari hanno censito un balzo delle contrattazioni del 213% rispetto al giovedì precedente, un volume che ha superato in misura significativa gli aumenti del 108% e del 60% che hanno coinvolto rispettivamente gli indici Dow Jones Industrial e S&P 500.

Il ruolo degli AP

In effetti – si interrogano gli strategist di BMO – cosa garantisce che il prezzo dell’ETF rifletta accuratamente il valore del paniere di titoli sottostante?

A differenza dei fondi comuni di investimento, gli ETF vengono negoziati ad un prezzo determinato dal mercato piuttosto che strettamente legato al valore dei titoli sottostanti che costituiscono il portafoglio di titoli sottostante.

È qui che entrano in gioco i così detti Partecipanti Autorizzati (AP). I partecipanti autorizzati sono entità, in genere banche di investimento, che hanno il potere di creare o rimborsare quote di ETF. Per crearne uno, l’AP acquista i titoli che saranno alla base del portafoglio ETF e li consegna a uno sponsor, che poi emette quote ETF che saranno vendute presso il pubblico.

Per il processo di rimborso vale l’inverso; quando un AP porta le azioni ETF allo sponsor e le riscatta per contanti o titoli sottostanti. È dunque importante notare che gli investitori ordinari non hanno il potere di riscattare le azioni dell’ETF, solo un AP può farlo.

Essere un partecipante autorizzato ha i suoi vantaggi, in quanto consente di sfruttare le potenzialità di arbitraggio date dalle variazioni dei prezzi dell’ETF. Ad esempio, se il prezzo di un ETF aumenta oltre il valore dei titoli sottostanti, l’AP può acquistare il paniere e consegnarlo allo sponsor in cambio di una quota dell’ETF che può vendere sul mercato. Questa operazioni di acquisto del portafoglio e la successiva vendita di quote ETF può far aumentare il prezzo del paniere di titoli e ridurre il prezzo dell’ETF, ripristinando in tal modo una reale relazione fra le attività.

Naturalmente, lo schema descritto vale anche laddove il prezzo dell’ETF sia inferiore al valore del portafoglio titoli sottostante. In questo caso, l’AP comprerebbe quote di ETF e li riscatta con lo sponsor, facendo salire il prezzo dell’ETF e scendere il prezzo del paniere di titoli sottostanti.

Criticità in caso di stress scenario

Se nella teoria queste operazioni dovrebbero aiutare a contrastare un significativo calo dei prezzi dell’ETF, il team di ricerca BMO afferma di trovarsi in sintonia con chi argomenta che in un mercato sotto stress gli ETF potrebbero risentire negativamente del calo dei prezzi dei titoli sottostanti.

Per dimostrare perché, prendiamo in considerazione uno scenario in cui i prezzi dell’ETF si trovino al di sotto di quello che sarebbe considerato il fair value del portafoglio di titoli sottostante. Per l’arbitraggio, un AP può acquistare l’ETF e riscattarlo per il detto portafoglio sottostante. Tuttavia, al fine di realizzare il profitto di arbitraggio, l’AP deve essere in grado di vendere il paniere sul mercato.

Se non è possibile, per ragioni legate alla liquidità ad esempio, l’AP è bloccato in titoli e di conseguenza gli AP possono far mancare il proprio sostegno al mercato proprio nel momento in cui questo ne avrebbe maggior bisogno. La crescita degli ETF sintetici e a leva rende questo timore ancor più grande e attuale.

© RIPRODUZIONE RISERVATA