A fronte di un’inflazione record, Draghi anticipa il mercato con un’emissione indicizzata, sapendo di avere oramai le settimane contate. Perché la speculazione arriva di colpo. E senza green pass

Se è esiste un giorno in cui è risultato palese il plus rappresentato dalla presenza di Mario Draghi a Palazzo Chigi è stato ieri. E non per le scelte del Consiglio dei ministri sulla Dad, bensì per la decisione di forzare i tempi ed emettere un decennale indicizzato all’inflazione, immediatamente ribattezzato Mattarella bond.

In caso di trend dei prezzi al 2%, il titolo con scadenza 2033 renderà l’1,8%. Detto fatto, 5 miliardi di controvalore in offerta a fronte di una domanda di quattro volte, 19 miliardi. Una ratio bid-to-cover da applausi. Ma anche rivelatrice. E non solo del talento di Mr. Whatever it takes per il business, bensì dello scorrere impietoso della sabbia nella clessidra. Perché mentre fervono i preparativi per l’insediamento del Presidente, tutti gli occhi e le orecchie sono direzionati verso Francoforte.

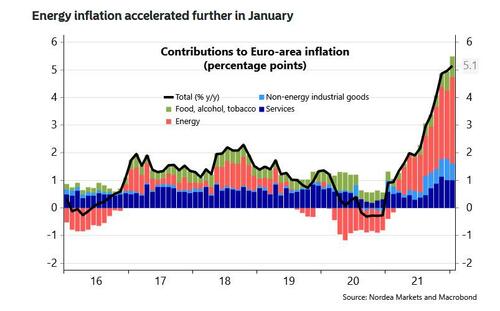

E la ragione è semplice: se il Presidente del Consiglio ha dimostrato riflessi in ottima forma, anche l’inflazione dell’eurozona ha voluto gonfiare il petto. Qualcosa come +5,1% su base annua dal precedente 5,0% e contro attese del consensus del +4,4%. Insomma, accelera. E se la componente energia ovviamente pesa in maniera preponderante sulla scorta delle tensioni con la Russia, questo grafico

Scomposizione per voci di incidenza percentuale sull’indice HICP europeo

Fonte: Nordea/Macrobond

Scomposizione per voci di incidenza percentuale sull’indice HICP europeo

Fonte: Nordea/Macrobond

mostra come anche servizi e cibo comincino ad assumere caratteri strutturali di criticità. E alla luce della decisione di Mosca di bandire per due mesi l’export di nitrato d’ammonio, scatenando di fatto la guerra dei fertilizzanti agricoli, il timore è che la barra verde nei prossimi mesi rischi di impennarsi.

Come reagirà la Bce a un’inflazione record? Attenderà, ricorrendo ancora al mantra della transitorietà e sperando in qualche alchimia che di colpo renda l’Europa indipendente energeticamente da Mosca? Il problema è duplice, poi. Perché ai prezzi in overshooting va a sovrapporsi la scadenza del Pepp, prevista per il prossimo 31 marzo e decisamente poco rinviabile, a fronte di un’Ue che - eccezion fatta proprio per l’Italia - sta riaprendo in maniera spedita e tentando un approccio di convivenza con il virus che riesca a conciliare cautela sanitaria e sostegno del Pil. Insomma, Omicron sta fortunatamente mostrandosi meno cattiva di quanto sembrasse.

Quindi, il programma di sostegno pandemico può terminare in base alle scadenze concordate. Come d’altronde chiedono con sempre minore pazienza e Germania e Paesi rigoristi satelliti, impressionati ben più del cosiddetto Club Med da un’inflazione in impennata. E che il vento possa in fretta cambiare direzione, lo mostra anche il nostro spread. Il quale ha vissuto un calo pavloviano solo nella giornata di lunedì, quella di formale presa d’atto della stabilizzazione garantita dal secondo mandato di Mattarella ma già dal giorno dopo ha assunto un trend decisamente tachicardico, un contino sali-scendi che presuppone interventi di Bankitalia o doom loop di banche domestiche a fronte di vendite, la cui natura meramente speculativa è tutta da confermare.

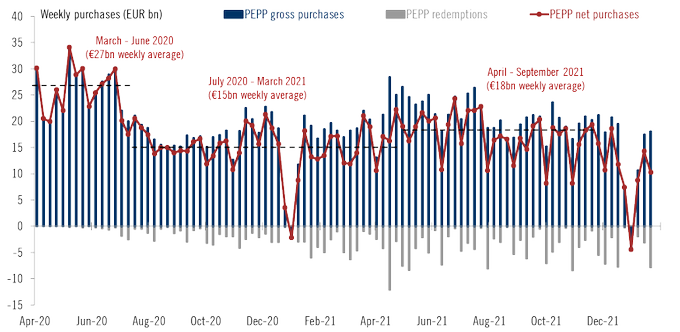

Questo grafico

Controvalori degli acquisti obbligazionari in seno al programma Pepp

Fonte: Pictet/Bce

Controvalori degli acquisti obbligazionari in seno al programma Pepp

Fonte: Pictet/Bce

mostra come il Pepp nelle ultime settimane abbia sì assunto la lower pace di acquisti promessa lo scorso settembre da Christine Lagarde, attestandosi in area 40 miliardi di controvalore al mese ma a fronte di redemptions molto alte: tradotto, il lordo dell’intervento dell’Eurotower è ancora decisamente massivo. Ed esiziale per un Paese con uno stock di debito come il nostro, ben lungi dall’imboccare una traiettoria di riduzione strutturale e sostenibile. Ma il vero vulnus, la ragione pratica che cela preoccupazione emergenziale dietro la mossa dei Mattarella bond sta nei prossimi tre grafici, a partire dal primo.

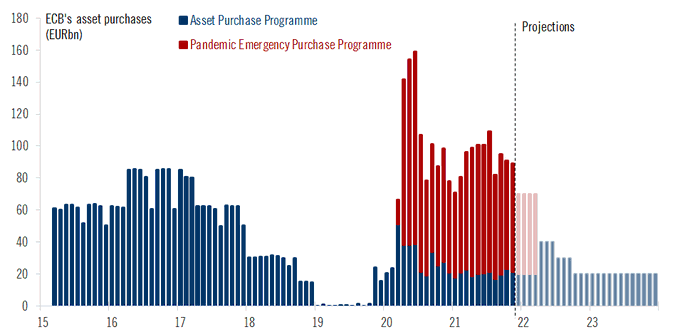

Proiezione dei controvalori di acquisto Bce nel passaggio da Pepp ad App

Fonte: Pictet/Bce

Proiezione dei controvalori di acquisto Bce nel passaggio da Pepp ad App

Fonte: Pictet/Bce

Se infatti il Pepp terminerà il 31 marzo e non vi sarà un suo prolungamento attraverso il morphing in una struttura sistemica ad hoc, il mero passaggio di consegne del sostegno all’APP - la sigla ombrello del Qe europeo - garantirà uno scudo anti-spread molto limitato, circa 20 miliardi al mese di acquisti.

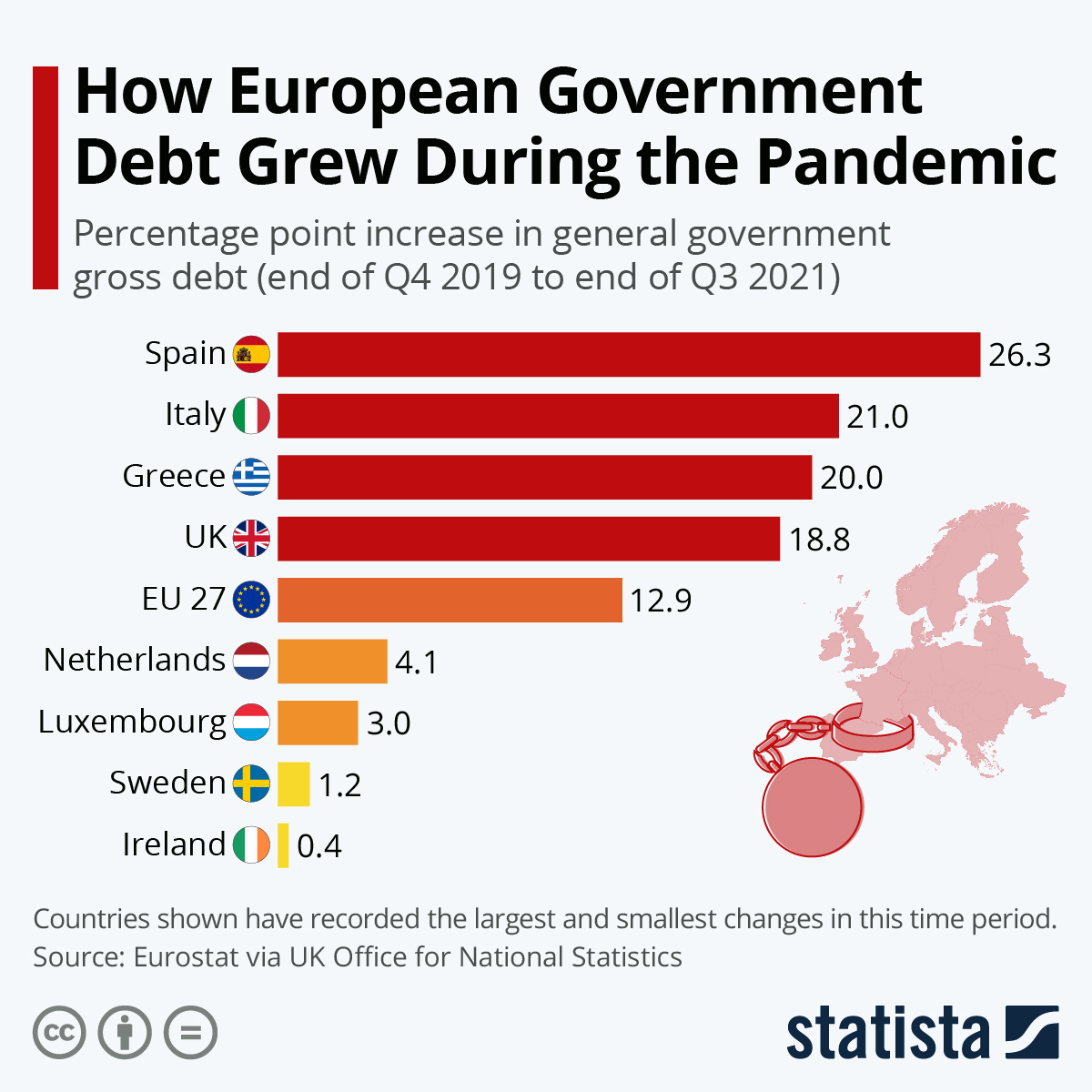

Di fatto e al netto delle redemptions, meno di quanto la Bce stia spendendo ancora oggi per comprimere artificialmente i premi di rischio Italia e Spagna e garantire alla Grecia un investment grade ancora inesistente nella realtà. Questa seconda immagine

Aumento percentuale del debito lordo dei governi Ue nel corso della pandemia

Fonte: Eurostat/Statista

Aumento percentuale del debito lordo dei governi Ue nel corso della pandemia

Fonte: Eurostat/Statista

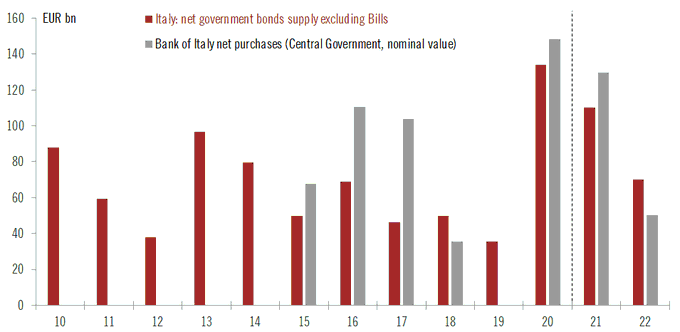

parla chiaro: la pandemia ha portato quei tre Paesi a indebitamenti record, dovuti a scostamenti di bilancio continui e ricorsi al deficit che in qualche modo vanno finanziati. Ed ecco che l’ultimo grafico

Percentuale di assorbimento Bce delle emissioni nette del Tesoro italiano

Fonte: Pictet/Bce

Percentuale di assorbimento Bce delle emissioni nette del Tesoro italiano

Fonte: Pictet/Bce

mostra la ragione della fretta del Tesoro: se fino all’anno scorso la Bce assorbiva quasi il 120% delle emissioni nette di debito italiano, quest’anno quella percentuale scende al 70%.

Il resto va coperto tramite il mercato. Tramite i Mattarella bond del caso, insomma. Prima che chi investe prezzi le mosse reali e non solo le intenzioni o le promesse della Bce. Si chiama corsa contro il tempo, ancorché in molti preferiscano ancora vivere nel Paese delle favole dove la dizione esatta appare quella di collocamento record. Ora, provate a pensare a un ulteriore shock dei prezzi o peggio a una crisi di governo che vada a impattare con una primavera caratterizzata da eventi spartiacque simili: la presunta stabilità garantita dal Colle è solo una chimera. Perché la speculazione, quando decide di entrare, non si preoccupa di presentare il green pass.

© RIPRODUZIONE RISERVATA