Madame Bce e Draghi affiatati come Batman e Robin: la sfuriata dello spread ha garantito i presupposti per l’annuncio della monetizzazione strutturale dei debiti? Ma occhio all’ultimo set di Weidmann

Sicuramente a pensar male si fa peccato. In tempi come questi, però, a non farlo si rischia di fare altro. La figura dei fessi, per l’esattezza. Una stretta delle condizioni finanziarie non è desiderabile, ora che il potere d’acquisto è già compresso dai rincari energetici e dei carburanti. E rappresenterebbe un freno non necessario alla ripresa: così parlò Christine Lagarde, presidente della Bce, nel corso dell’intervento di stamattina per il 175mo anniversario della Banca del Portogallo.

E ancora: La Bce annuncerà i termini del piano di acquisti obbligazionari post-crisi pandemica a dicembre, mentre ad oggi le condizioni per un rialzo dei tassi appaiono difficilmente riscontrabili per l’anno prossimo. Tradotto, il Pepp proseguirà sotto altro nome e forma - ma non sostanza - dopo il 31 marzo 2022, i tassi resteranno fermi anche se l’inflazione andrà ulteriormente in ebollizione e le condizioni di dominio politico delle colombe in seno al board, dopo l’addio di Jens Weidmann e il riacutizzarsi dei focolai Covid in mezza Europa, ora sono tali da poter fissare una data precisa riguardo comunicazioni ufficiali.

La Waterloo dei rigoristi pare servita. Sorge un dubbio, però: perché queste stesse parole, questi concetti, Christine Lagarde non li ha espressi solo 6 giorni fa nel corso della conferenza stampa seguita alla riunione del Consiglio direttivo? Cosa è cambiato nel corso di questo minimo arco temporale per spingere la numero uno della Banca centrale a rompere del tutto gli indugi e parlare chiaramente di acquisti che proseguiranno, tassi fermi a prescindere dalle condizioni macro e ripresa che necessita ancora - anzi, più di quanto non apparisse in estate - di un sostegno determinante a livello monetario? Apparentemente, nulla.

Anzi, qualcosa è accaduto: la sell-off di Btp che lunedì ha rotto al rialzo quota 130 punti base. Certo, 8,4 miliardi di redemptions su 16,6 di acquisti del Pepp nell’ultima settimana di ottobre hanno pesato nel processo di lievitazione del nostro differenziale sul Bund a 10 anni ma quei rimborsi erano noti da tempo, tutti sapevano che sarebbero arrivati. E l’Italia, ufficialmente, continua a macinare un record economico dopo l’altro, schiantando la concorrenza dell’intera eurozona anche nel terzo trimestre a livello di Pil. La condizione perfetta: Bce pressoché ferma, attenzione del pubblico rivolta a G20 e COP26 e, di colpo, lo spread che torna nei titoli di giornali e tg.

Il fattore paura, l’ombra di un altro 2011 che vada a sovrapporsi a una pandemia che pare rialzare la testa, come dimostra il dato tedesco sui decessi passato da 114 a 194 in una settimana. Detto fatto, ciò che appariva ancora tabù soltanto 6 giorni fa è diventato un qualcosa di atteso, auspicato, quasi un dovere istituzionale da cui la presidente Bce non poteva esimersi: tranquillizzare i mercati. Proprio nel giorno in cui la Fed, dopo qualche trimestre di tira e molla e calci al barattolo, dovrebbe annunciare tempi e modi del taper. E lo spread si sgonfia. Come un sufflè mal riuscito.

Mario Draghi e Christine Lagarde hanno giocato in coppia, muovendosi come Batman e Robin: i Joker e Pinguino rappresentati dai cosiddetti falchi non fanno più paura, ora che il loro capo è sull’uscio in attesa del congedo definitivo. La missione è tanto complicata (quasi lunare) da un punto di vista economico, quanto semplice in tempi di allarmi a catena: dopo aver reso familiare il concetto di sconnessione dei dati macro di un Paese dal suo premio di rischio attraverso la compressione artificiale degli spread a colpi di acquisti miliardari, ora il new normal dovrà essere l’accettazione placida di un mondo di tassi a zero con l’inflazione in overshooting.

D’altronde, se le Borse macinano profitti e sfondano un record al giorno, vuol dire che tutto va bene. O forse no. Perché se pur da sconfitto, Jens Weidmann ha un ultima partita da giocare in qualità di membro del Consiglio Bce e governatore della Bundesbank: proprio il board del 15-16 dicembre, quello dell’annuncio riguardo l’evoluzione del Pepp post-pandemia. Un’occasione unica e senza possibilità di seconda chance, se si intende avvelenare i pozzi della nascente monetizzazione strutturale del debito e stroncare sul nascere velleità di riforma del Patto di stabilità in senso meno rigido.

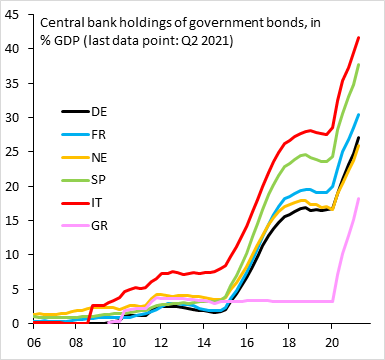

Il dinamico duo Lagarde-Draghi per ora conduce 6-0, 6-0. Manca l’ultimo set per chiudere la partita. La posta in palio? Per quanto riguarda l’Italia e la sostenibilità dei suoi conti pubblici post-pandemia, al netto degli scostamenti record, la mostra plasticamente questo grafico:

Detenzioni di debito sovrano della Bce in percentuale al Pil

Fonte: Bce

Detenzioni di debito sovrano della Bce in percentuale al Pil

Fonte: Bce

volendo utilizzare una formula eufemistica, un giro di parole che non ceda alla facile propensione al catastrofismo, si può dire che sul piatto del 15-16 dicembre l’Italia metta la sua stessa sopravvivenza. Andando all-in.

© RIPRODUZIONE RISERVATA

Argomenti