Mentre il diversivo del caso Cuomo nasconde lo stigma della proroga sugli sfratti, Vanguard porta a 1.000 dollari la «ricompensa» per i dipendenti riottosi. E le banche, disperate, regalano prestiti

Wag the dog. Di fatto, creare un diversivo per sviare l’attenzione da un fatto potenzialmente in grado di danneggiare. Nella fattispecie, mostrare all’opinione pubblica la coda del cane nella pretesa di imporre che questa sia più importante dell’animale stesso. E del suo comportamento.

Ma anche il titolo di un film del 1998 con Dustin Hoffman e Robert De Niro, rispettivamente mago dell’immagine e spin doctor intenti a inventare una falsa guerra contro l’Albania per sviare i cittadini da uno scandalo sessuale che coinvolge il presidente Usa, in piena fase elettorale. Apparentemente, oggi la fiction sta scrivendo il copione della realtà. Seppur al contrario. Perché in questo caso è lo scandalo sessuale che vede coinvolto il governatore di New York, Andrew Cuomo, a fungere da cortina fumogena rispetto ai poco confortanti sviluppi della questione Covid, a sua volta legata al contesto economico del Paese.

In base a un rapporto degli inquirenti (e non a una sentenza di tribunale), l’uomo più potente della Grande Mela avrebbe compiuto atti di molestie sessuali ripetute su almeno 11 donne. Di colpo, lo stesso Joe Biden che fino alla scorsa settimana aveva difeso l’ex politico-simbolo della rinascita Democratica, si è convinto della sua colpevolezza. E ha monopolizzato la propria conferenza stampa del 3 agosto per chiederne le dimissioni immediate. E a quale realtà sarebbe voluto sfuggire il presidente, caricando di emotività quell’appello pubblico, molto MeToo-driven? Dal fatto che, come ampiamente preventivato, il CDC ha pubblicato un aggiornamento della propria moratoria sugli sfratti - scaduta il 31 luglio -, imponendo la proroga in tutto il Paese fino al 3 ottobre per motivi legati alla diffusione della variante Delta. Di fatto, occorre lasciare tempo agli affittuari morosi per vaccinarsi.

Il problema? Joe Biden ha ammesso che la norma è a rischio di anti-costituzionalità per tutti i suoi consulenti legali, tranne due. E che lui ritiene giusto attenersi al parere proprio di quelle due eccezioni. Di fatto, violando potenzialmente la Costituzione. Tanto più che la moratoria non contempla invece proroghe per mutuatari, né tantomeno per proprietari di casa, i quali dovranno pagare le tasse sugli immobili. Sgradevole combinato. Soprattutto in piena bolla immobiliare. E in un Paese storicamente di proprietari che, giocoforza, sta mutando in una nazione di affittuari. Causa, potere d’acquisto in calo costante.

Ed ecco il vero quadro che occorre nascondere, ricorrendo al trucchetto che consente di menare il can per l’aia. Lo stesso Joe Biden la scorsa settimana aveva lanciato l’incentivo nazionale di 100 dollari per spingere gli americani a vaccinarsi, cifra che Walmart aveva immediatamente alzato a 150 dollari per tutti i suoi dipendenti. Qualcuno azzardò un pronostico: si rischia una corsa al rialzo, sostenuta dai toni allarmistici del CDC, che potrebbe di fatto sostanziarsi come un sostituto una tantum della cosiddetta stimmy money, il denaro legato ai programmi federali e statali di sostegno a reddito e occupazione legati all’emergenza pandemica. I quali, giova ricordarlo, scadranno in tutto il Paese il prossimo 6 settembre.

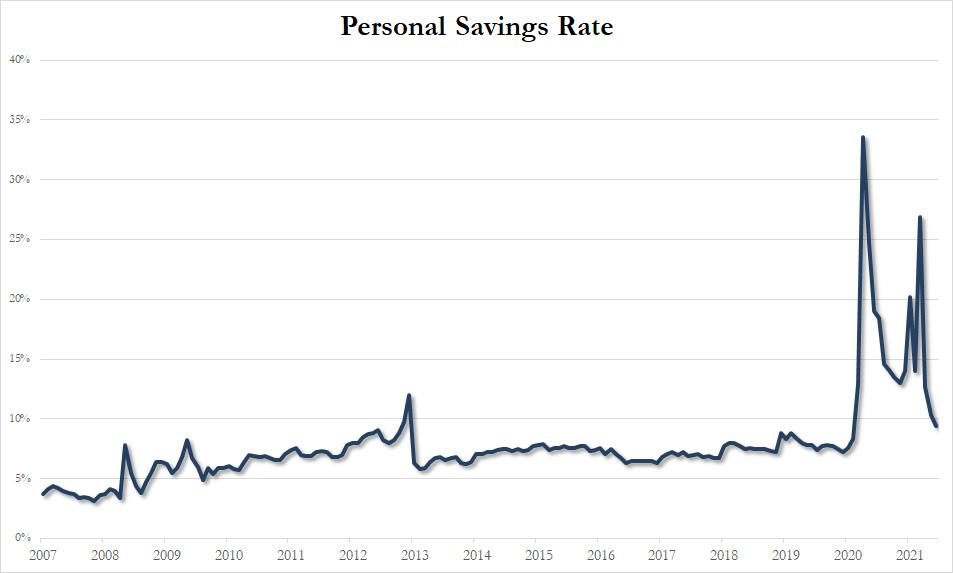

E questo grafico

Fonte: BLS/Zerohedge

mostra come il rischio sia quello di una doccia fredda reddituale spaventosa, visto che i consumatori statunitensi hanno pressoché bruciato tutti i risparmi accumulati in cinque trimestri di idrante da welfare messo in campo dall’amministrazione Biden in ossequio al contrasto del Covid. Ad oggi, i cittadini Usa possono contare su un misero +30% di risparmi rispetto al periodo pre-pandemia, 1,7 trilioni contro 1,3 trilioni. Il tutto contro una media pandemica di 2,5 trilioni. Essendo gli Usa una nazione il cui Pil è ancora basato al 70% sui consumi personali, cosa si deduce? Che è impossibile staccare la spina del sostegno federale il 6 settembre, come da programma.

Detto fatto, a soli quattro giorni dal rilancio di Walmart sull’ammontare dell’incentivo pro-vaccino, Vanguard ha alzato l’asticella a dismisura: 1.000 dollari a dipendente, purché si immunizzi completamente entro ottobre. E a far storcere il naso, è il fatto che il colosso dell’investimento renderà disponibile la cifra anche per i lavoratori che dimostrino di aver ricevuto il vaccino in una data precedente all’offerta di incentivo: insomma, stimmy money in versione ex ante. Anzi, una sorta di helicopter money sanitaria che, di fatto, altro non è se non un sostegno al reddito alternativo. Il quale, non a caso, giunge in un momento congiunturale molto delicato, a cavallo tra la fine della moratoria sugli sfratti e a un mese dallo stop ai programmi di welfare pandemico. Work in progress, insomma. Quantomeno alla luce del prolungamento delle evictions per morosità.

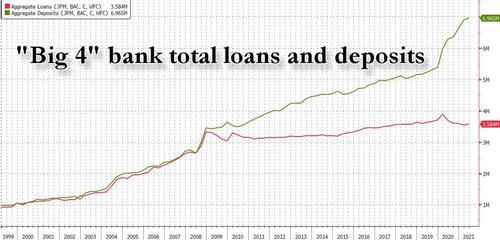

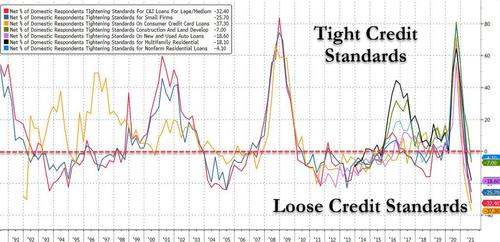

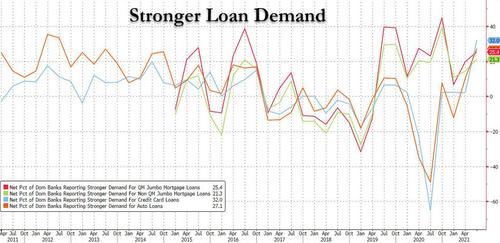

Ma il problema sta diventando sistemico. Ovvero, un trend di sostenibilità da Qe perenne che rischia di esplodere. E lo mostrano plasticamente questi tre grafici,

Fonte: Bloomberg

Fonte: Bloomberg

Fonte: Bloomberg

dai quali si desumono altrettante realtà. Primo, il meccanismo di creazione e trasmissione del credito che i vari cicli di Qe dovevano stimolare e implementare è completamente saltato. Broken. Poiché le banche annegano nelle riserve - non a caso, il reverse repo della Fed esplode e Jerome Powell ha addirittura previsto la remunerazione dello 0,05% - ma il livello dei prestiti, di fatto la voce che pesa maggiormente sul net interest income del comparto, è a dir poco stagnante. Guarda caso, dal 2008. Ovvero, dall’inizio della stagione del Qe perenne.

E il secondo grafico conferma la criticità, poiché il livello di facilità nell’ottenere un prestito negli Usa oggi è superiore addirittura a quello raggiunto al picco della bolla immobiliare del 2005. Praticamente, il cittadino viene inseguito dal bancario con in mano contratto e penna. Ma, come mostra l’ultimo grafico, apparentemente Mr. Smith preferisce scappare. Poiché, nonostante un reverse del trend nell’ultimo periodo e legato proprio al dato dei risparmi personali in drastico calo da fine degli stimoli, fino ad oggi è stato più comodo e meno vincolante campare con l’assegno federale che arrivava puntuale - e munifico, rispetto alla media storica - ogni fine mese.

Il rischio? Che questo trend, se non si arrivasse a una soluzione emergenziale che rimandi di qualche altro mese la fine dei programmi di sostegno prevista per inizio settembre, comporti l’arrivo fisiologico del matching tra offerta di prestiti a prezzo di saldo e domanda di credito da fine Bengodi statale. A quel punto, dove finirebbe l’inflazione? Questo grafico

Fonte: Bloomberg

parla chiaro: già oggi, chi detiene un Treasury a dieci anni sta scontando un give up dell’1,2% all’anno rispetto alle aspettative inflazionistiche. Le varianti Covid, di fatto, finora si sono dimostrate come il corrispettivo sanitario di Babbo Natale, portando sempre in dote qualche regalo a governi e Banche centrali. Ma il barile ormai è vuoto. E le ultime mosse della Casa Bianca sembrano mostrare un processo di raschiatura già disperatamente in atto.

© RIPRODUZIONE RISERVATA