La IPO più grande del secondo trimestre è stata quella di Nexi su Borsa Italiana. La “crisi d’identità” dei listini però non viene meno

I listini azionari europei (Londra inclusa) hanno registrato una parziale rivalsa nel secondo trimestre dell’anno.

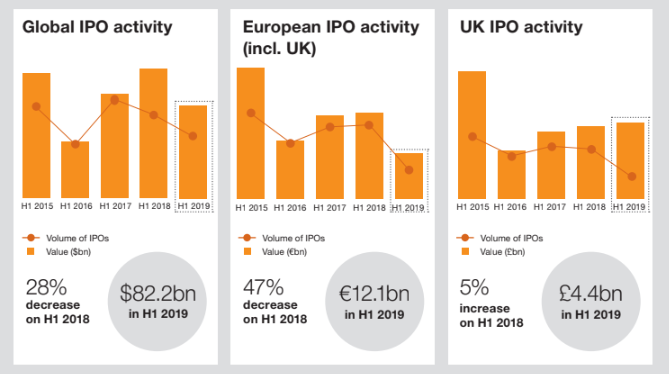

Lo conferma l’analisi IPO Watch Europe di PwC sulle quotazioni finalizzate in Europa da inizio 2019. La ricerca della società di consulenza conferma che dopo il lento avvio di anno le Borse hanno raccolto 11,4 miliardi di euro nel secondo trimestre grazie a 41 nuove quotazioni, un numero che però ancora non regge il confronto con lo stesso trimestre del 2018, quando sui mercati europei arrivarono 69 nuove IPO (per un valore però inferiore, pari a 9,2 miliardi di euro).

Borse europee meno attraenti. I motivi

Aggregando i dati da inizio anno il quadro sembra ancor meno roseo. Dai dati Pwc emerge che nei listini azionari europei nel primo semestre del 2019 sono approdate 53 nuove società che in totale hanno raccolto 12,1 miliardi di euro con ricavi in calo del 47% rispetto al primo semestre del 2018.

Fonte: IPO Watch Europe Q2 2019

Mara Biscaro, associate partner Capital Markets & Accounting Advisory di PwC, conferma il momento poco brillante per l’appeal delle Borse europee ma intravede un barlume: «Il mercato delle IPO in Europa rimane incerto, anche se alcune recenti importanti novità, quali le nomine Europee, il venir meno della procedura di infrazione in Italia e alcuni segnali di distensione nei rapporti USA-Cina, dovrebbero aver rimosso alcune delle incertezze che possono aver rallentato alcuni progetti di IPO».

A livello di singole operazioni, la IPO più grande del secondo trimestre è stata quella di Nexi su Borsa Italiana (2,056 miliardi). Nel quintetto delle maggiori quotazioni, alle spalle di Nexi si classificano Network International Holdings (1,414 miliardi), Stadler Rail (1,351 miliardi), Traton (1,350 miliardi), Trainline (1,227 miliardi).

Il settore più dinamico nel primo semestre 2019 resta quello finanziario con 5,2 miliardi pari al 43% della raccolta europea (di cui 4,7 miliardi raccolti solo nel secondo trimestre). La Borsa di Londra si conferma la più attiva: con 16 IPO ha raggiunto il 42% della raccolta in Europa nel primo semestre pari a 5,1 miliardi, con un secondo trimestre record dal 2014. Borsa Italiana con 8 IPO nella prima metà del 2019 ha registrato una raccolta pari a 2,1 miliardi, di cui Nexi è stata la più significativa.

Milano in controtrend

Sul settimanale Milano Finanza della scorsa settimana è stata fatta luce sulla “crisi d’identità” delle Borse globali, sempre più incapaci di attrarre capitali a vantaggio del private equity. Dai dati analizzati dal giornale nel giro di un ventennio il numero di società quotate a Wall Street si è praticamente dimezzato.

Anche se la capitalizzazione di mercato della Borsa americana si è quintuplicata per effetto del mercato toro post crisi, il numero di imprese che fanno appello alla Borsa per raccogliere capitali è in costante diminuzione. L’eccezione, sottolinea il giornale, è Piazza Affari, dove le società quotate sono aumentata «ma solo grazie alle quotazioni sull’AIM». Da contro altare, però, la capitalizzazione complessiva del mercato italiano è scesa del 30% dal 1996 ad oggi.

© RIPRODUZIONE RISERVATA