L’effetto Draghi sull’attrattività estera del nostro debito è pari a zero. Numeri alla mano, i Btp sono comprati solo da Bankitalia su mandato Bce. E se a farlo notare è il capo economista dell’IIF..

Stato di emergenza, prorogare sì o no? Apparentemente, Palazzo Chigi parrebbe orientato verso la seconda ipotesi. Non tanto e non solo perché non si ritenga la situazione sanitaria degna di uno sforzo straordinario, bensì per evitare il diluvio di polemiche che una parte del centrodestra - Lega e Fratelli d’Italia - sembra già pronto a riversare sull’esecutivo, stante il termine dei due anni che scadrà il 31 gennaio prossimo e che, se prorogato, creerebbe appunto un vulnus costituzionale facilmente strumentalizzabile.

E con la partita del Viminale ormai alle porte, l’inflazione che sta incrinando la luna di miele con gli italiani e lo sciopero di Cgil e Uil a intaccare la credibilità della Manovra, tutto Mario Draghi vuole tranne che un ulteriore elemento di disturbo. Detto fatto, sarebbe pronto l’artificio. Spostare sotto la Protezione civile la struttura commissariale che si occupa dell’emergenza Covid, con pieni poteri in campo amministrativo e nella gestione dei contratti. Dopodiché, avvalersi del Comando operativo di vertice interforze (Covi) - al cui vertice sarà nominato entro la fine dell’anno proprio il generale Figliuolo - per le operazioni sul campo, utili a fronteggiare la nuova ondata. Il tutto attraverso una legge ad hoc, da varare nelle prossime settimane e che permetterebbe di lasciare in piedi l’architettura a cui finora è stata delegata la lotta al virus, garantita appunto dallo stato di emergenza ma trovando però ospitalità sotto il dipartimento guidato da Fabrizio Curcio, quindi senza necessità di una proroga irrituale e fuori dai limiti costituzionali.

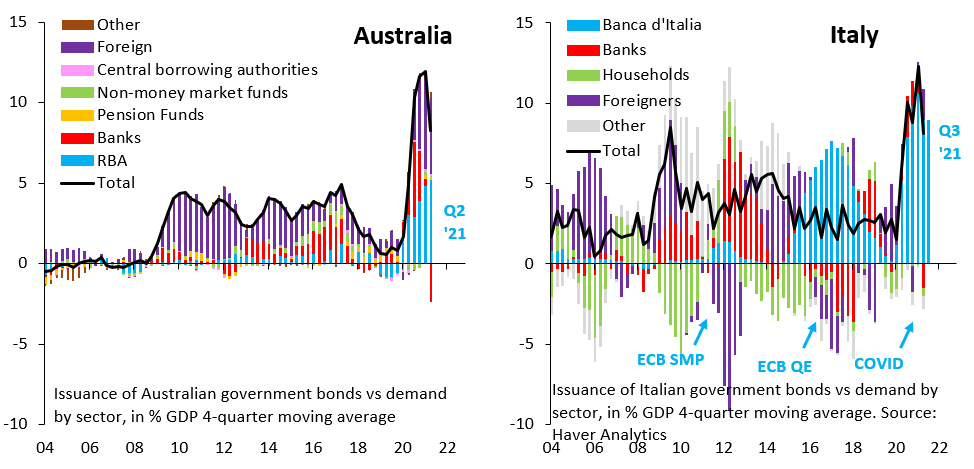

Insomma, fatta la legge, trovato l’inganno. Questa volta, al contrario. Il problema, però, è sempre lo stesso: si guarda il dito e non la Luna. Perché questo Paese un’emergenza sta per affrontarla davvero ma non legata alla variante Omicron. I tempi, però, sono strettissimi esattamente come quelli che stanno scandendo l’aumento dei contagi, quasi fosse in atto un paradossale conto alla rovescia per arrivare a una Natale e Capodanno blindati. Mentre l’esecutivo sta infatti raschiando il fondo del surplus per evitare che la Befana porti con sé un augurio di inizio 2022 sotto forma di bollette esorbitanti, il vero timore di Palazzo Chigi è rappresentato da questo grafico.

Composizione per categoria di detentori di debito pubblico di Australia e Italia

Fonte: Haver Analytics

Composizione per categoria di detentori di debito pubblico di Australia e Italia

Fonte: Haver Analytics

Avvertenza, lasciate pure stare la comparazione con l’Australia. Fate come se la parte sinistra dell’immagine non esistesse, poiché assolutamente non necessaria a delimitare il perimetro di pericolo che il nostro Paese si accinge ad attraversare.

La barra azzurra in corrispondenza delle ultime settimane parla chiaro: il debito italiano è acquistato unicamente da Bankitalia si mandato Bce. Tradotto, senza Pepp lo spread sarebbe già oggi ampiamente in area di raddoppio del livello attuale. Forse, addirittura più in area 300 punti base che 250. E a confermare la dinamica sono gli scossoni degli ultimi giorni: l’alto tasso di redemptions che ha schiacciato a quota 10 miliardi netti gli acquisti settimanali dell’Eurotower non riesce più a operare un efficace off-setting sulle pressioni di vendita generate dalle mosse della Fed, il cosiddetto tantrum, dai timori di un rimbalzo macro non garantito da sottostanti in grado di renderlo sostenibile nel 2022 e soprattutto proprio dall’incertezza totale che ormai gravita attorno alle decisioni Bce sugli acquisti di debito post-pandemici.

Con ogni probabilità, stante la fiammata inflazionistica, la Bce giovedì non fornirà al mercato elementi chiari su controvalori e modalità di intervento sul mercato secondario dopo il 31 marzo 2022, quindi operando da ulteriore elemento di tensione sul nostro spread. Ovviamente, da qui al 22 dicembre - data in cui le facilities di acquisto Bce andranno in vacanza fino al 2 gennaio - Bankitalia comprerà tutto il possibile, come già fatto venerdì scorso, in modo da operare in modalità di deterrenza. Ma il problema strutturale resta. L’effetto calamita che tutti attribuivano a Mario Draghi nell’attrarre investimenti esteri appare totalmente assente.

Sia a livello industriale, dove la chiusura di Caterpillar a Jesi ha appena aggiunto un altro, pesante tassello al mosaico di crisi aziendali in atto (oltre 70 sul tavolo del ministro Giorgetti, talmente preoccupato da aver commissariato la sua vice con delega alla materia), sia di detenzione del nostro debito. Persino le banche, molto probabilmente in vista dei conti di fine anno, si sono messe a dieta strettissima. I soggetti esteri, poi, volatilizzati da mesi, così come quelli interni: il flop del collocamento del Btp Futura e gli ultimi rendimenti in rialzo in asta parlano chiaro, d’altronde. Quantomeno, prospetticamente rispetto a una stagione da Re Mida come quella che la gran parte della stampa continua a dipingere.

E a far riflettere deve essere un fatto: a rilanciare quel grafico dal suo profilo Twitter, ci ha pensato Robin Brooks, scuola Yale e capo economista dell’IIF. Ovvero, la Banca centrale delle Banche centrali. Il testo di accompagnamento parla chiaro: Did ECB QE crowd out private investors on the Euro periphery? Yes! Look at Australia, where the RBA also did QE. Private buyers kept coming, notably from abroad (purple). Not so for Italy, where a 1% yield just isn’t enough risk compensation for private investors. Tradotto, l’Australia ha operato Qe come la Bce per l’Italia ma ha continuato a registrare afflusso di investitori, soprattutto esteri. Mentre l’1% di rendimento non rappresenta una compensazione dal rischio sufficiente riguardo Roma.

Unite a questo le recenti uscite di Financial Times e Wall Street Journal in difesa della permanenza di Mario Draghi a Palazzo Chigi, pena la destabilizzazione politica e sociale del Paese e il quadro di quanto attende l’Italia nel 2022 appare abbastanza chiaro. Già oggi, pur con una Bce che continua ad acquistare per circa 60 miliardi al mese, lo spread appare in costante risalita. Se si arrivasse al mero reinvestimenti mirato per emittente, come pare si stia discutendo, quale tipo di commissariamento servirà al Paese per evitare una spirale da 2011?

Il Covid, da questo punto di vista, sta rappresentando una paradossale polizza assicurativa sulla vita del nostro servizio del debito e della capacità di finanziamento sul mercato. Attenzione quindi a osservare troppo il dito tutto formale e un po’ paranoico della proroga più o meno mascherata dello stato di emergenza, quale prodromo di una deriva cinese. Il problema è ben più contingente. Prosaico. E serissimo.

© RIPRODUZIONE RISERVATA