Tutto off-line. Per alcune ore. L’intero network interbancario della Federal Reserve, il 24 febbraio è collassato. E Bitcoin, non a caso, in contemporanea ha riconquistato quota 50.000. Intanto, pochi giorni prima, nasceva il primo fondo dedicato alla cosiddetta DeFi, la finanza decentralizzata. E sul tema è calato il silenzio.

Quella del 24 febbraio 2021 è una data che, a suo modo, potrebbe ritagliarsi il suo piccolo capitolo nella storia.

Apparentemente, quel giorno non è accaduto nulla di importante. Le cronache di mercato, infatti, lo ricordano unicamente per la scelta obbligata di Jerome Powell di fornire una seconda, pubblica rassicurazione nel corso della sua audizione al Senato, cercando così inutilmente di bloccare un trend di crescita dei tassi che ricorda il mitologico mostro dei videogame evocato da Giulio Tremonti. Invece, quel giorno è accaduto molto.

Quel giorno e per alcune ore, il mondo ha vissuto un inconsapevole spoiler di cosa potrebbe accadere senza il potere assoluto dell’intermediazione del sistema.

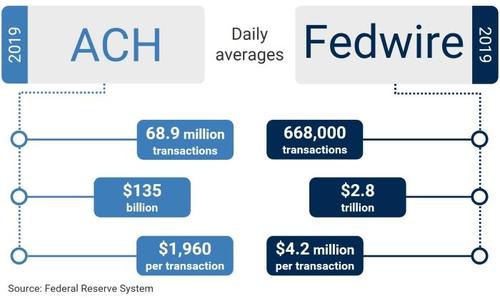

L’intero network di pagamento interbancario della Fed è andato infatti in crash: buio totale. Incluso il cosiddetto FedACH, il vitale ganglo di clearing house automatizzata e quello di trasferimento Fedwire Funds. Questi grafici

Federal Reserve System

Federal Reserve System

mettono in prospettiva la magnitudo di quel black out, sia a livello di controvalore che di operatività.

Il solo sistema ACH processa lotti di trasferimenti di fondi elettronicamente e facenti capo a voci esiziali come gli stipendi pubblici, i benefit del sistema di welfare, le pensioni, i refunds fiscali, i pagamenti corporate verso fornitori o quelli relativi a utenze di utilities.

Praticamente, tutto. Non a caso, la media giornaliera di transazioni nel 2019 è stata di 62,1 milioni con un valore medio di 1.802 dollari. In breve, il 24 febbraio l’intera rete che processa transazioni in America è andata off-line.

Sgradevole. E non solo a livello pratico e operativo. Perché soltanto pochi giorni prima, la segretario al Tesoro, Janet Yellen, era tornata ad arringare la folla contro l’inefficienza di Bitcoin come sistema di pagamento, in quella che è persa a molti la classica operazione del rigirare il coltello nella piaga di valutazioni della criptovalute che in quel momento stavano precipitando.

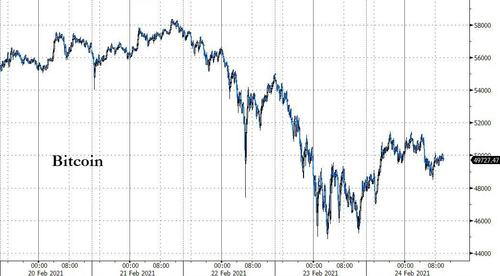

Questo grafico

Bloomberg/Zerohedge

mostra quale sia stata la reazione proprio di Bitcoin alle notizie provenienti dalla Fed rispetto al crash del sistema: di fatto, quel movimento parlava una lingua molto chiara e ben comprensibile a tutti.

Prezzando chiaramente l’esistenza di un’alternativa a quel sistema appena collassato, un metodo gratuito e in Rete per muovere denaro. Disintermediato. La notizia di quanto accaduto, non a caso, è passata sotto silenzio sui media. Finanziari e non. E questo nonostante i controvalori in gioco, più e meno simbolici. E anche in questo caso, c’è una ragione.

Perché poco prima del collasso così imbarazzante per quello status quo che passa le giornate a demonizzare Bitcoin (salvo prodigarsi, almeno in via ufficiosa, nel lancio della propria valuta digitale), un’altra notizia aveva necessitato del calare grave di una coltre di silenzio, una vera e propria conventio ad excludendum al fine di evitare pericolosi entusiasmi collettivi.

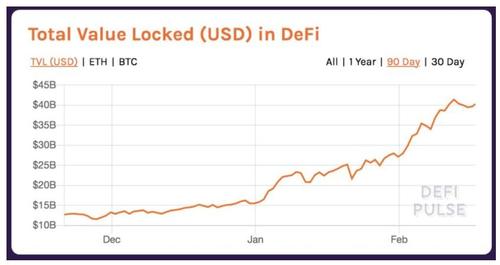

Il 21 febbraio, infatti, veniva lanciato ufficialmente il Bitwise DeFi Crypto Index Fund, il primo fondo che offre esposizione ad aziende e securities coinvolte nella cosiddetta finanza decentralizzata o DeFi. Tradotto, prestiti di denaro fra controparti dirette senza il coinvolgimento di un terzo soggetto. Addio intermediazione, appunto. E questo grafico

Defi Pulse

mostra i volumi che già si stanno muovendo in quel contesto, di fatto prodromico all’istituzionalizzazione finale del concetto stesso di blockchain. La minaccia assoluta al sistema. Anche perché, ad oggi, il concetto di DeFi fa ancora riferimento unicamente ai cosiddetti flash loans, quindi al nuovo servizio che garantisce prestiti velocissimi e privi di collaterale, utilizzabili in controvalore per qualsiasi tipo di attività, salvo essere ripagati con altrettanta velocità.

Spesso, questione di secondi. Ad oggi, questo sistema è noto e utilizzato soprattutto per l’arbitraggio fra prezzi di valute sulle crypto exchanges ma ciò che potenzialmente rende questo servizio innovativo è il fatto che questi prestiti sono impacchettati nel medesimo blocco di transazioni che viene processato dal libro mastro digitale di Ethereum. Ed eseguito simultaneamente. Di fatto, la transazione viene sottoposta «al vaglio» del network, ottenendo di fatto fondi in via temporanea. Ma se il trade non ha carattere di profittabilità, il creditore può rigettare la transazione: di fatto, fino a quando la blockchain è coinvolta, i fondi sono garantiti. Unica conditio sine qua non, per ora. il pagamento di una commissione operativa.

Ecco come Nikola Jankovic del loan provider DeFi Saver, descrive con un’immagine il potenziale di questo nuovo sistema: In un certo senso, i flash loans fanno di ognuno di noi una potenziale «balena». Ancora più esplicito al riguardo, Stani Kulechov, CeO di Aave’s CEO, sentenzia: Alla fine, i flash loans saranno destinati a essere ovunque.

Disintermediazione totale. E se Aave, pur essendo leader del mercato, da inizio anno ad oggi ha garantito flash loans solo per un controvalore di 200 milioni di dollari al netto di una capacità di finanziamento di 3,9 miliardi, è il potenziale di questo mercato a far paura.

Per quanto questa logica, quasi da money for nothing (con gli ovvi rischi che questo implica, ovviamente), resterà confinata nell’arbitraggio di prezzo fra criptovalute? E se i cantori di questa nuova frontiera della rivoluzione digitale parlano addirittura di passo finale verso la democratizzazione reale della finanza, più interessante - e lucidamente distaccato - appare il punto di vista di Jack Purdy, analista presso Messari Research:

I flash loans hanno un potenziale enorme a livello di aumento dell’efficienza di mercati, visto che la struttura attuale di sistemi alternativi ha già abbattuto gli alti costi di capitale per lo sfruttamento delle possibilità di arbitraggio. Quando - potenzialmente - tutti al mondo potrà eseguire i propri trades attraverso i mercati più disparati, questo aiuterà i prezzi relativi al cripto a convergere, comprimendo gli spreads e riducendo le inefficienze. Bellissimo. Almeno sulla carta.

Ma banche e clearing houses, la penseranno allo stesso modo? Meglio non domandarselo. Il silenzio tombale che ha accompagnato il crash del sistema di pagamenti della Fed ha parlato da solo. E in maniera molto esplicita.

© RIPRODUZIONE RISERVATA