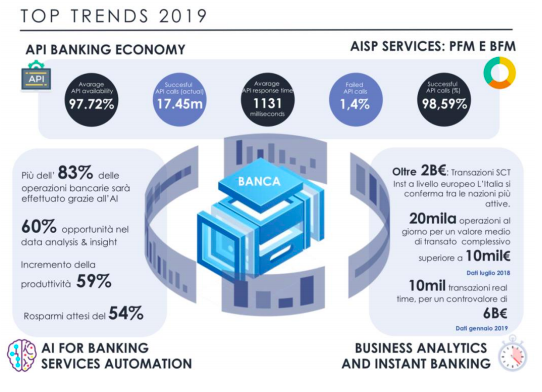

Nella API Banking Economy grandi e piccoli player lavoreranno insieme, avremo filiali ibride e banche sempre più aperte, fino all’omnicanalità.

Il mondo bancario si sta aprendo alle nuove tendenze nell’ottica di una API Banking Economy, ovvero un ecosistema in cui banche e istituti tradizionali collaborano con terze parti (grazie alle API aperte) per trarne vantaggi strategici. Da questo modello operativo a uscirne vincitori saranno soprattutto gli utenti, che potranno godere di un’offerta di prodotti e servizi innovativi, usabili e omnichannel.

È questo il quadro emerso dal report di CeTIF “Digital Banking Hub, Trend e strategie di innovazione 2019” frutto dello Steering Committee Digital Banking composto da Top Manager provenienti dalle aree Direzione Generale, Innovation, Marketing e Commerciale, Organizzazione e IT, e docenti universitari.

Per saperne di più leggi Banche e assicurazioni, la vera sfida è la contestualità

Fonte: CeTIF

“I GAFA (Google, Amazon, Facebook, Apple) non sono nostri nemici, ma opportunità. Dobbiamo prendere spunto da loro per poi lavorarci insieme al fine di creare e ottenere un servizio finale ad alto valore aggiunto” ha detto Milko Hascher, Chief of Digital Transformation in Crédit Agricole.

Dello stesso parere è Gianluca Finistauri, che in Nexi ricopre il ruolo di Head of Digital Corporate Banking. L’ambiente più competitivo creato dalla PSD2 e dall’Open Banking “non è una minaccia per le banche ma un forte cambiamento che offre ulteriori opportunità di business a chi saprà sfruttarlo. La destrutturazione della catena del valore permette infatti la creazione di nuovi canali di distribuzione, che si affiancano a quelli tradizionali proprietari. Gestire questo cambiamento comporta però un grande sforzo organizzativo e la complessità di cooperare con operatori terzi”.

Situazione monitorata attentamente da Banca d’Italia per mettere a fuoco gli sviluppi che si potranno registrare nel mercato. Tutte le banche si stanno attrezzando per essere compliant, ma l’obiettivo è andare anche oltre la nuova direttiva europea sui pagamenti digitali per iniziare a riconfigurare il proprio front end e lavorare con nuovi canali essenziali per esporre API e riaggregare i propri servizi. Come fare? “Da un lato si deve valorizzare l’eccellenza dei propri prodotti cercando di veicolarli al meglio su tutti i canali sia fisici che digitali, e dall’altro arricchire la propria offerta con servizi non finanziari in grado di rispondere a particolari esigenze degli utenti”, risponde Diego Norzi, Responsabile Open Banking - Divisione Banca dei Territori di Intesa Sanpaolo.

Banca come Piattaforma

Quale modello di banca potrebbe essere più adatto al mondo bancario italiano? Un interessante spunto di riflessione viene da Banca Sella, che crede in un approccio Platform First che metta al centro il cliente, sposti l’autonomia digitale sempre più verso l’IT e sia veloce nello sperimentare a cicli rapidi.

L’analisi dati ricoprirà un ruolo sempre più importante. Come risponderanno le banche? Non saranno sufficienti i tradizionali strumenti di analytics per automatizzare i processi: ora la banca è data driven, e scopre la vera importanza del comportamento e delle abitudini del cliente.

Per non parlare dell’Intelligenza artificiale: oggi le macchine sono in grado di imparare a pensare e apprendere come noi. Il ruolo della banca sarà allora quello di vero e proprio Hub di soluzioni finanziarie, assicurative, previdenziali pensate per il cliente sulla base della maggiore capacità di investigarne i bisogni, i comportamenti e le esperienze d’uso. L’IA, però, farà qualcosa di più che andare a sostituire una persona in carne e ossa: interagirà in modo seamless con il cliente, diventerà imprescindibile nella customer experience.

Gli istituti tradizionali si stanno già rimboccando le maniche. Monte dei Paschi di Siena ad esempio sta sperimentando il Voice Banking su strumenti di assistenza di primo livello a cui si può accedere direttamente dalla app.

Il futuro delle filiali

D’altronde, come rivelano i dati, usiamo sempre di più lo smartphone per accedere alla nostra banca. Un cliente su tre usa il mobile come strumento ordinario per l’accesso alle informazioni bancarie, e lo fa anche più di una volta al giorno. Per questo, ha spiegato Giuseppe D’Antonio, Responsabile Internet & Mobile Banking di Ubi Banca, “è necessario lavorare per favorire il passaggio sui canali digitali e in particolare sullo smartphone. I nostri gestori trovano terreno fertile nel dialogare via app con i clienti e la risposta è elevata e positiva. Il livello di soddisfazione dei clienti che acquistano da remoto è circa il 30% più alto rispetto a quelli che acquistano da filiale”.

Cosa sarà delle filiali fisiche, che nelle prospettive più disfattiste sarebbero destinate a sparire per lasciare spazio a bot e display del cellulare? Da quello che è emerso durante il meeting, si va nella direzione di una logica omnicanale e di digitalizzazione in cui dobbiamo pensare che la filiale di domani non sarà come quella di oggi. Essa sarà un luogo in cui il cliente potrà entrare in qualsiasi momento del giorno e potrà ottenere tutto ciò di cui ha bisogno, in tempi compatibili con la sua esigenza di nuovi prodotti, come un prestito a una carta di credito. Credito Valtellinese, ad esempio, sta già lavorando su dei progetti che prevedono l’apertura di nuove filiali digitali ibride.

© RIPRODUZIONE RISERVATA