La BCE include i bond corporate nella lista di asset acquistabili nel QE. Quali sono le possibili conseguenze?

A marzo Draghi ha sorpreso i mercati finanziari, premendo il grilletto del bazooka a disposizione della BCE per cercare di affondare la mancata crescita dell’inflazione e del PIL dell’Eurozona.

La mossa del numero 1 della BCE ha stupito non poco i mercati, visto che stavolta Draghi ha usato diverse munizioni a disposizione tra cui l’aumento monetario del QE, un nuovo taglio dei tassi e il lancio di 4 TLTRO per finanziare i prestiti alle imprese.

Inoltre, è stata aggiunta alla lista di beni acquistabili tramite QE la possibilità di fare incetta dei bond non-bancari con investment grade, dando così un ulteriore segnale ai mercati della volontà della BCE di combattere in tutti i modi lo spettro di una non crescita nel Vecchio Continente.

Cosa comporta l’acquisto da parte dell’istituto centrale europeo delle obbligazioni corporate?

BCE: bond societari acquistabili con il QE

Draghi nel mese di marzo ha premuto il grilletto del bazooka a sua disposizione, dopo che i mercati erano rimasti delusi dal mancato aumento significativo degli stimoli monetari a dicembre.

Questa volta la BCE ha deciso di sorprendere, mettendo in campo un vero e proprio arsenale anti-decrescita di inflazione e PIL europei.

Nonostante i mercati non abbiano reagito bene alle dichiarazioni del numero 1 dell’istituto centrale europeo nella conferenza stampa tenutasi a margine dell’annuncio del nuovo pacchetto di misure, tutto sembra essere rientrato nella norma venerdì con i listini europei in netto rialzo.

La BCE, tra le tante misure varate, ha deciso di includere nel paniere di asset acquistabili tramite il Quantitative Easing i bond investment grade non-bancari.

Una mossa non indifferente vista la portata di tale mercato pari ad un valore di €1.600 miliardi.

Bond non-bancari: il perché della decisione della BCE

Questa operazione in realtà è stata in parte dovuta a causa dell’espansione monetaria del QE, in modo da aggiungere tipologie di titoli acquistabili visto il progressivo ridimensionamento della lista di asset (dovuto alle regole europee in merito).

L’inclusione nella lista dei bond non-bancari però nasconde anche la volontà della BCE di aiutare il mercato del credito, preoccupata probabilmente dall’indebolimento degli spread creditizi con i rendimenti del bund tedesco (-60% l’anno scorso).

Bond societari: quali verranno acquistati?

Vediamo nel dettaglio come la BCE deciderà di acquistare questi bond. Dall’annuncio di giovedì, si evince che l’istituto centrale ha istituito il programma Corporate Sector Purchase Programme (CSPP) per decidere quali tipologie di obbligazioni non-bancarie comprare.

Le misure adottate sono le seguenti:

- Acquisto di bond non-bancari, denominati in Euro e con investment grade, emessi da compagnie della zona Euro. Da ciò i bond bancari saranno esclusi, mentre i debiti assicurativi senior saranno inclusi;

- Strumenti emessi da istituzioni di credito e da società appartenenti a gruppi bancari non saranno inclusi nel piano di acquisto;

- Le regole di scelta di bond sono dettate dall’Eurosistema, il che suggerisce che i debiti subordinati non verranno ammessi alla lista di bond acquistabili.

Acquisto di bond societari della BCE: chi vince e chi perde

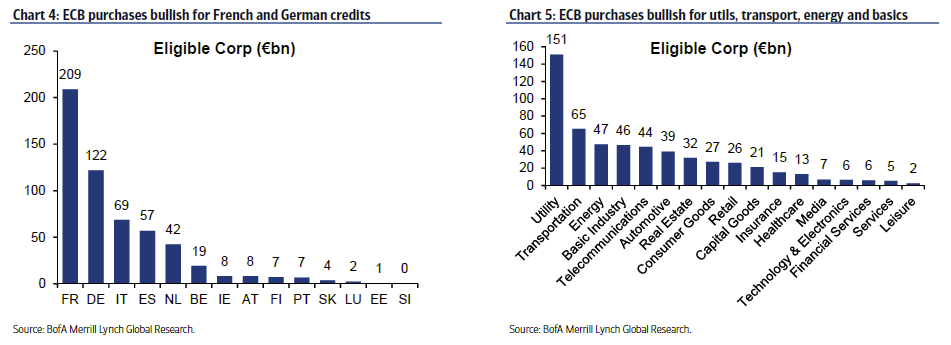

Quindi, applicando le restrizioni precedenti, il mercato di obbligazioni acquistabili da €1.600 miliardi si riduce a €554 miliardi. Dalle proiezioni di Bank of America, si possono dedurre i Paesi e i settori che beneficeranno di più dal programma CSPP:

In sede della riunione di aprile la BCE ha comunicato che l’acquisto dei bond corporativi avrà inizio nel mese di giugno e sarà effettuato tramite l’ausilio di 5 banche centrali coordinate dall’istituto di Francoforte.

Le banche centrali coinvolte nell’operazione sono quelle di Spagna, Finlandia, Italia, Belgio, Germania.

BCE: corporate bond oggetto di acquisto dovranno avere minimo rating BBB-

I titoli che saranno oggetto di acquisto dovranno avere un rating superiore a BBB- e il requisito di “investment grade”. Lo strumento oggetto di acquisto dovrà avere una scadenza compresa tra i 6 mesi e i 30 anni e avranno la funzione di collaterale.

I bond nel mirino della BCE dovranno essere denominati in Euro e non in altre valute mentre l’emittente dovrà avere la sede nell’Eurozona.

Gli acquisti verranno effettuati sia sul mercato primario che secondario e non riguarderanno i bond di istituti di credito. Non verranno presi in considerazione i corporate bond di veicoli di asset management e di società con capogruppo un istituto di credito.

La BCE ritiene che questa manovra possa dare un ulteriore stimolo all’inflazione insieme alle altre misure varate nella riunione dello scorso marzo.

Gli analisti puntano sui seguenti titoli:

- Crediti di Francia e Germania, utilities, trasporti, energia e settori base dell’industria (vedere grafico di BofA);

- Bond ad alto rendimento (anche se non acquistabili dovrebbero seguire quelli investment grade);

- Debito senior delle banche, grazie alle TLTRO e al miglioramento generale del mercato creditizio.

Chi invece ci rimette da questa manovra sono:

- Società emittenti di bond in Euro ma non appartenenti all’Area (ad esempio quelle americane e inglesi);

- Debito subordinato perché non rientra nel piano di acquisto.

Tempi duri per gli investitori del mercato obbligazionario

Inoltre, l’effetto potenziale è quello di spingere gli investitori creditizi a dirottare le somme di denaro verso i bond che la BCE non acquisterà, accrescendo così la loro esposizione al rischio.

Infine, se la BCE dovesse muoversi anche sul mercato primario (cioè quello delle obbligazioni di nuova emissione) saranno tempi duri per gli investitori del credito.

© RIPRODUZIONE RISERVATA