I differenti effetti del quantitative easing sulla leva finanziaria in Giappone, Stati Uniti e Europa

Perché il QE ha effetti diversi a seconda del Paese che lo applica?

Abbiamo già scritto relativamente alle operazioni monetarie non convenzionali ed ai loro presunti effetti che, spesso, si sono rivelati differenti rispetto a quelli paventati prima della loro adozione.

Ora, piuttosto che valutare gli effetti presunti o quelli reali delle stesse, vorremmo porre l’accento sulle possibili differenti conseguenze nelle varie aree (paesi, stati federati o unioni) in cui viene o è stato applicato il quantitative easing - meglio noto come QE.

Valutare l’efficacia del QE

Andrew Lapthorne, strategist presso Société Générale, ha pubblicato un articolo con un grafico, ripreso dal blog ZeroHedge, nel quale paventerebbe conseguenze differenti come risultato del QE in Giappone, rispetto a quelle verificatesi negli Stati Uniti e - aggiungiamo - nell’Unione Europea.

Innanzitutto, per quello che ci riguarda, segnaliamo che il miglioramento dell’economia americana potrebbe non essere il risultato delle operazioni monetarie dell’ex presidente della Federal reserve Ben Bernanke che, tra l’altro, hanno trovato un’inversione di tendenza con l’arrivo di Janet Yellen ma, molto più probabilmente, potrebbe essere il risultato degli stimoli fiscali voluti dal presidente americano Barak Obama.

In secondo luogo, bisogna sempre valutare gli effetti delle operazioni monetarie non convenzionali da due punti di vista: quello microeconomico (del singolo operatore del sistema bancario) e quello macroeconomico (del sistema bancario nel suo complesso).

Per quanto riguarda l’aspetto microeconomico, è ovvio che le operazioni monetarie non convenzionali rappresentino, per il singolo operatore, manovre espansive dalle quali deriva denaro fresco che può essere reimpiegato in attività a rendimento maggiore. Infatti, se cederò titoli con il QE (alleggerimento quantitativo), poi sarà necessario, per non incorrere in una perdita, investire il denaro ricevuto in cambio in modo che abbia un ritorno maggiore rispetto al rendimento garantito dai titoli venduti.

Mentre in caso di una LTRO (operazioni di rifinanziamento di lungo periodo), essendo i titoli solo in garanzia, sarà sufficiente reimpiegare la liquidità ottenuta ad un rendimento maggiore rispetto al tasso al quale si è preso a prestito (1% che è arrivato anche allo 0%). In ogni caso, queste operazioni, per forza di cose, spostano gli investitori verso la ricerca di rendimenti più alti.

Per ciò che concerne, invece, il punto di vista «macro», le cose sono leggermente differenti. Mettiamo il caso che il sistema bancario nel suo complesso prenda a prestito, con delle LTRO, cento miliardi all’uno per cento. Prenderà a prestito cento e dovrà restituire centouno. Quindi, è vero che ogni singolo operatore potrà fare profitti con quella liquidità fresca, ma il suo profitto sarà il deficit di altri operatori (magari dell’economia reale) e, in aggregato, tutti gli operatori considerati nel complesso dovranno restituire comunque il capitale più gli interessi. Quindi pagheranno interessi “netti” alla banca centrale (anche se ora alcune LTRO hanno tassi a zero) – in questo caso sembrerebbe improprio parlare di manovre espansive.

Con il QE ogni singolo operatore potrà, ancora una volta, perseguire il “surplus” - che resterà comunque il deficit di altri - reimpiegando la liquidità, ma nei confronti della banca centrale sarà comunque in “rosso”. Infatti, con il QE cederà titoli che fruttano un interesse per dei saldi di riserva che non ne fruttano nessuno e che, perciò, sempre per non incorrere in una perdita, dovranno essere impiegati con un ritorno maggiore.

QE: perché effetti così diversi tra USA, UE e Giappone?

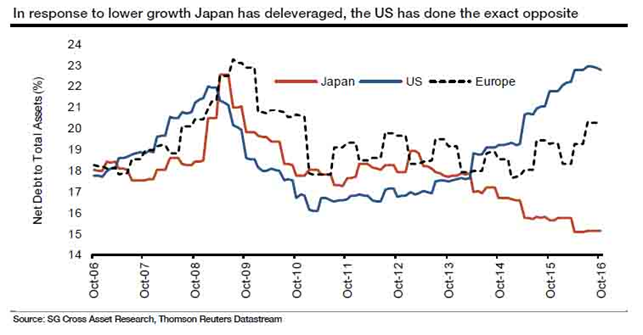

Detto questo, cerchiamo di vedere invece ora un altro differente effetto avuto dal QE effettuato dalle varie banche centrali. E lo facciamo utilizzando il grafico di seguito che riporta il leveraggio (o leva finanziaria) delle compagnie americane (linea continua blu), giapponesi (linea continua rossa) ed europee (linea nera tratteggiata).

In risposta alla minore crescita, il Giappone ha diminuito la leva finanziaria, gli USA hanno fatto esattamente l’opposto.

La leva finanziaria è diminuita ovunque con la crisi del 2008, ma mentre in Europa si è stabilizzata a fine 2010, in Giappone è diminuita e negli Stati Uniti è aumentata.

Questo perché negli USA il QE ha portato a grandi emissioni obbligazionarie e ad un aumento della leva, risultato, poi, in un buy-back da parte delle compagnie delle loro equity. Così il QE, essendo stato utilizzato dalle società per ricomperare le proprie equity, tentando magari, in questo modo, di aumentarne anche il valore di mercato, sembrerebbe aver gonfiato i bilanci.

Al contrario, la Banca del Giappone (BoJ) ha comprato direttamente le equity. Così, in caso di una contrazione del mercato, con una perdita di valore delle stesse, nel caso degli USA la perdita sarà nei bilanci societari, con tutte le conseguenze del caso; mentre nel caso della BoJ comporterà un mark to market delle equity possedute ad un prezzo inferiore da parte della banca centrale stessa. Sembrerebbe, quindi, che le compagnie giapponesi abbiano capito il rischio e diminuito la leva, mentre quelle americane non abbiano fatto altrettanto ma, bensì, il contrario.

Perciò, abbiamo visto che le operazioni monetarie non convenzionali hanno effetti differenti a seconda che vengano inquadrate dal punto di vista del singolo operatore o del complesso degli operatori in aggregato e, anche, a seconda di come vengono effettuate o di come viene utilizzata la liquidità messa a disposizione. Intendendosi, con quanto appena detto, il fatto di prevedere acquisti diretti di azioni o, invece, di emissioni obbligazionarie seguite da buy-back delle proprie equity da parte delle compagnie che acquisiscono liquidità con la vendita dei titoli.

Per quanto riguarda l’Europa, visto che anche la Banca Centrale Europea ha utilizzato il medesimo strumento, le operazioni monetarie non convenzionali non sembra abbiano contribuito ad una diminuzione del leveraggio, che è, negli ultimi anni, leggermente aumentato dopo il crollo susseguente al 2008. Ma gli obiettivi annunciati, relativi alla crescita dell’aggregato monetario M3 (broad money) e quello sull’inflazione, non sono stati raggiunti.

Questo vuol dire che, al momento, le operazioni monetarie non convenzionali si sono dimostrate, almeno il Europa e negli Stati Uniti, uno strumento non particolarmente efficace per combattere, o contenere, gli effetti della crisi.

© RIPRODUZIONE RISERVATA