I governatori delle Banche centrali di Austria e Olanda chiedono immediata riduzione degli acquisti e fine del Pepp a marzo senza proroghe. La Borsa ridimensiona. Commettendo forse un grave errore

L’uno-due è stato di quelli degni del Mike Tyson dei tempi d’oro. Due falchi del board Bce, notoriamente pretoriani della Bundesbank nel lanciare negli stagni quelle bombe a mano che Jens Weidmann non può permettersi il lusso di sganciare, hanno apertamente scoperchiato il vaso di Pandora del taper europeo. E non in maniera generica, bensì fissando per il board del 9 settembre l’appuntamento adatto per cominciare a discutere in maniera pratica e concreta di normalizzazione della politica monetaria.

Ad aprire le danze ci ha pensato il numero uno della Banca centrale austriaca, Robert Holzmann, a detta del quale la Banca centrale europea ora è nella condizione di poter pensare a una riduzione del programma di supporto pandemico, tanto da poter addirittura ragionare su un rallentamento del ritmo degli acquisti già nel quarto trimestre e su una guidance che svincoli le attività di Qe dai tassi. Infine, la vera bomba: l’App, ovvero il Qe originario lanciato da Mario Draghi e che di fatto opera da ombrello delle sue varie derivazioni, non dovrebbe usufruire del medesimo grado di flessibilità del Pepp. Primo sbandamento del mercato, ancorché contenuto.

Ma ecco che incassato il montante senza andare al tappeto, gli investitori hanno dovuto fare la conoscenza con il diretto d’incontro di Klaas Knot, governatore della Banca centrale olandese, a detta del quale l’outlook inflazionistico dell’eurozona è migliorato a tal punto da giustificare un immediato rallentamento delle politiche di stimolo della Bce, la fine senza proroghe del Pepp il prossimo marzo e un immediato ritorno al regime di disciplina pre-pandemia. Ma in perfetto stile Tenente Colombo con la sua last question che inchioda sempre il colpevole, Knot decide di lasciare il segno e assicurarsi che l’avversario non si rialzi: Le aste Tltro di finanziamento bancario a lungo termine comportano un serio effetto distorsivo.

Chi pensava che il tracollo della Cdu nel sondaggi in vista del voto tedesco del 26 settembre non avesse conseguenze dirette, è servito. E se gli spread e l’euro hanno reagito in maniera più marcata all’offensiva a freddo dei falchi, la Borsa ha contenuto i timori e non ha mai ceduto al panico. Il motivo? Sostanzialmente uno: nessuno crede che realmente si arriverà a un taper europeo in tempi brevi. In subordine, si ritengono le minacce di Holzmann e Klot segnali di debolezza della Bundesbank di fronte alla prospettiva di instabilità politica emersa negli ultimi dieci giorni.

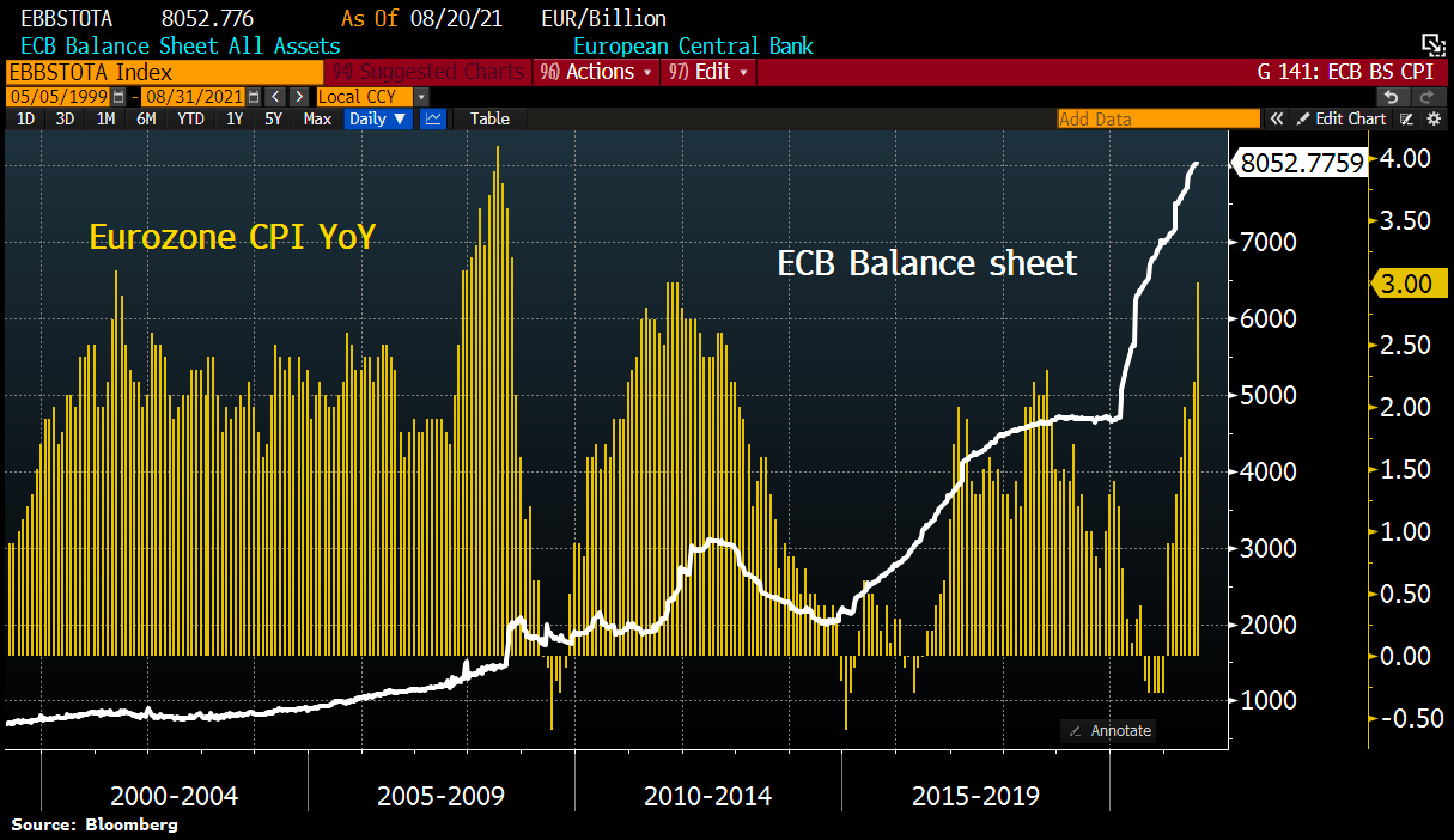

In effetti, questo grafico

Fonte: Bloomberg

Fonte: Bloomberg

mostra come la scelta della giornata di ieri per dare vita al loro attacco non sia stata casuale. Sia Holzmann che Klot hanno infatti rilasciato le loro dichiarazioni dopo che il dato flash Hicp dell’inflazione europea aveva toccato il 3%, in netto aumento dal 2,2% di luglio e superiore anche al 2,7% del consensus degli analisti. E questo altro grafico

Fonte: Bloomberg

Fonte: Bloomberg

mostra come la correlazione fra stato patrimoniale della Bce in modalità Pepp e trend inflazionistico si presti ad allarmi anche roboanti al di sopra delle Alpi.

Inoltre, il mercato si fa forte anche di quanto riportato in questo altro grafico,

Fonte: Nomura

Fonte: Nomura

a sua volta contenuto in uno studio di Nomura: pur con il termine del programma di acquisti pandemico il prossimo marzo, la banca giapponese ritiene che gli acquisti operati tramite la casamadre dell’App proseguiranno a un ritmo aumentato fino alla fine del 2023. Di fatto, operando un più che efficace off-setting. C’è però un problema, esplicitato da Holzmann nella sua ultima frase: l’App non dovrebbe vedersi garantite le deroghe concesse al Pepp. Quindi, di fatto immediata eliminazione dal tavolo del computo degli ammontare la sospensione del principio di capital key e limite al 33% per emittente, oltre alla fine dell’accettazione di debito greco come collaterale. Quantomeno, fino alla riconquista dell’investment grade da parte di Atene.

Insomma, il concetto apparentemente meno minaccioso appare quello con le conseguenze più a lungo termine, tali da operare in tandem con l’altro assunto: ritorno alla disciplina monetaria un istante dopo la fine del Pepp. Tradotto, se i trend inflazionistici dovessero mostrarsi tutt’altro che transitori, l’ipotesi nemmeno troppo remota di un ritocco dei tassi. Non fosse altro perché l’ultima volta che l’inflazione in Germania ha toccato il 3,9% come in agosto, la Bundesbank - all’epoca ancora sovrana nelle decisioni - aveva il tasso di interesse fissato al 6%. Oggi è a zero. E in negativo sui depositi.

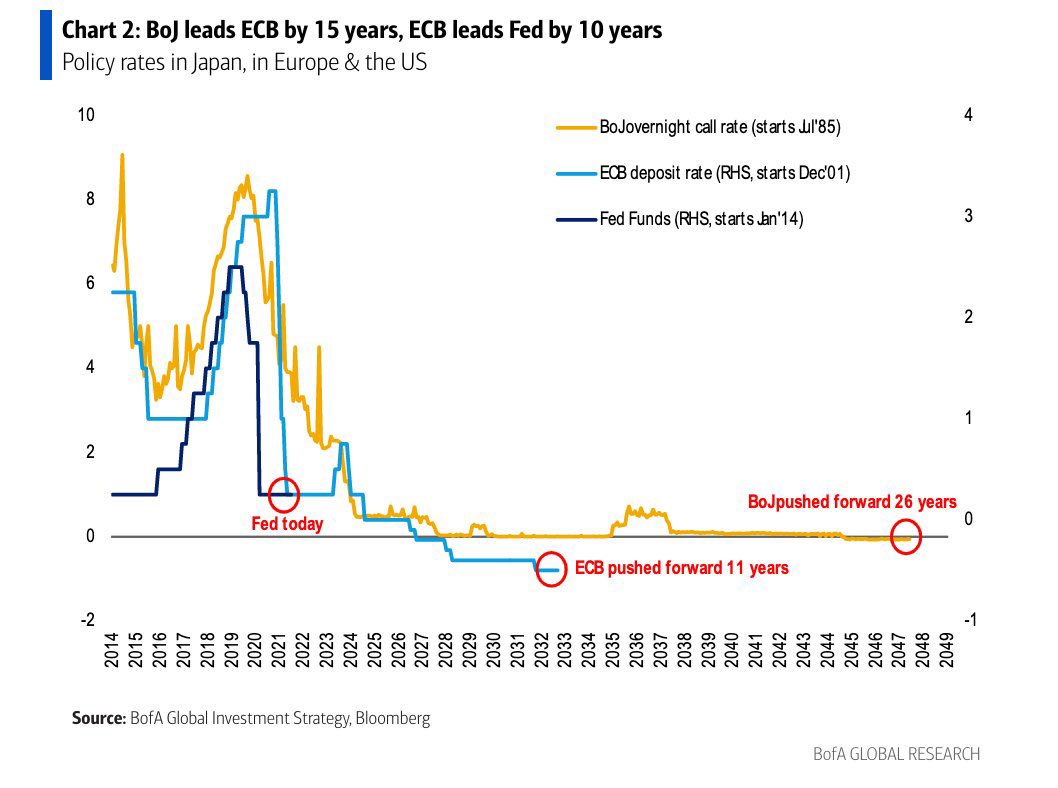

Infine, questo ultimo grafico

Fonte: Bank of America

Fonte: Bank of America

mostra quale potrebbe essere la guerra di lungo corso che i falchi intendono vincere, cominciando da questa prima battaglia campale: stando a uno studio di Bank of America, infatti, le politiche sui tassi adottate dalla Bank of Japan anticipano di 15 anni quelle della Bce, la quale a sua volta si muove con 10 anni di precedenza sulla Fed. Insomma, i Paesi del Nord vogliono evitare il rischio di una tale dipendenza del sistema da costo del denaro a zero (o addirittura negativo) accompagnato da politiche di acquisto da rendere impossibile un ritorno alla normalità senza un crash di mercati ed economie.

Insomma, pagare un prezzo (anche alto) subito per non precipitare in una giapponesizzazione senza ritorno dell’eurozona. I cui prodromi, in effetti, cominciano già oggi a notarsi platealmente negli spread sovrani dei Paesi a maggior indebitamento. Attenzione quindi a derubricare tutto a conseguenza contingente della tensione pre-elettorale tedesca. Potrebbe esserci dell’altro, più profondo e di lungo termine. E il mercato potrebbe cominciare piano piano a prezzarlo.

© RIPRODUZIONE RISERVATA