Wall Street prezzava un nuovo allarme da oltre un mese, frutto della situazione nei porti cinesi che rischiava di far esplodere i prezzi. La soluzione? Chiudere per un po’. In attesa della deflazione

Omicron è davvero quello che si definisce un bambino prodigio: non è nato nemmeno da una settimana e il suo nome è già sulla bocca di tutto il mondo. Di più, seppur in maniera confusa e contradditoria, sappiamo già molto di lui. Quasi tutto. Certamente, Moderna e Pfizer sanno di poterlo battere nell’arco di 100 giorni. Confortante.

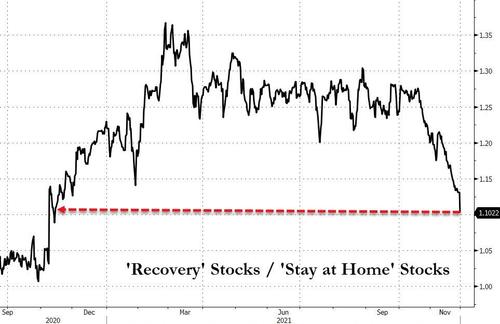

In realtà e ironia a parte, il mercato prezzava un nuovo allarme con conseguenti restrizioni di varia entità da almeno cinque settimane. Come mostra questo grafico,

Correlazione fra titoli pro-aperture e pro-restrizioni quotati a Wall Street

Fonte: Bloomberg/Zerohedge

Correlazione fra titoli pro-aperture e pro-restrizioni quotati a Wall Street

Fonte: Bloomberg/Zerohedge

infatti, i traders di Wall Street sono virologi migliori dei ricercatori sudafricani: nell’ultimo mese e mezzo, infatti, i titoli azionari contenuti nel paniere Recovery stock hanno battuto quelli dello Stay at home solo per una settimana. E alla chiusura delle contrattazioni di venerdì scorso, erano ai minimi da un anno a questa parte. Novembre 2020, piena seconda ondata.

Insomma, l’arrivo di Omicron si è rivelato una sorpresa solo per le opinioni pubbliche, oggi debitamente spaventate da una raffica di provvedimenti restrittivi assunti a tempo di record. Ovviamente, in nome della prevenzione e della precauzione e votati unicamente al bene supremo della salute pubblica. Praticamente, totem inattaccabili. Anche in punta di Costituzioni. E attenzione, perché non occorre far ricorso alle arti divinatorie o alla dietrologia da complotto finanziario per spiegare la ragione di quel trend che preannunciava nuove chiusure. Basta guardare questo grafico:

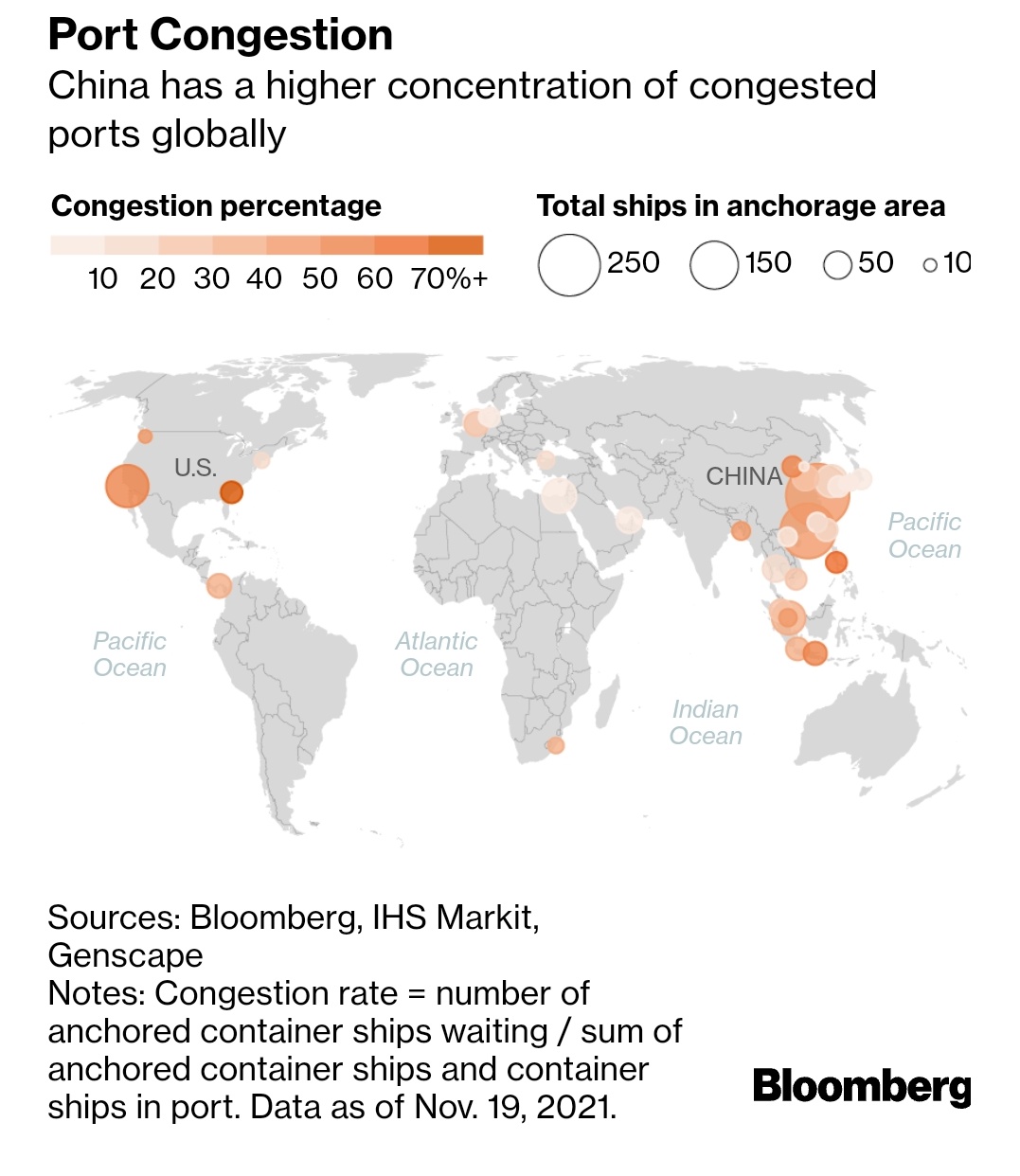

Tasso di congestione nei porti per container a livello globale

Fonte: Bloomberg

Tasso di congestione nei porti per container a livello globale

Fonte: Bloomberg

i porti cinesi sono nel pieno della congestione e a forte rischio di peggioramento, poiché proprio la politica Covid-zero decisa da Xi Jinping ha appena fatto imporre dalle autorità una quarantena obbligatoria di 7 giorni per tutto il personale di bordo che ritorni in Cina. Tradotto, tempi ulteriormente dilatati e colli di bottiglia in ulteriore aggravamento potenziale.

E se qualcuno potrebbe temere un Natale senza regali, la questione appare decisamente più seria (con tutto il rispetto per Santa Claus e la sua cesta mezza vuota): l’inflazione già in overshooting a livello globale come reagirebbe a una simile, nuova criticità sulla supply chain? Esplodendo. E come si può tentare di calmierare l’effetto nel breve termine senza però alzare i tassi o anche soltanto evocare una simile ipotesi, di fatto la criptonite dei mercati equity e obbligazionario? Semplice, si chiudono un po’ le società e si limitano spese e consumi. Relativamente indolore rispetto a un innalzamento del costo del denaro che genererebbe un vero tantrum sui rendimenti e, di conseguenza, uno shock sui valori di VaR in grado di fare danni epocali ai bilanci di più di un’istituzione finanziaria.

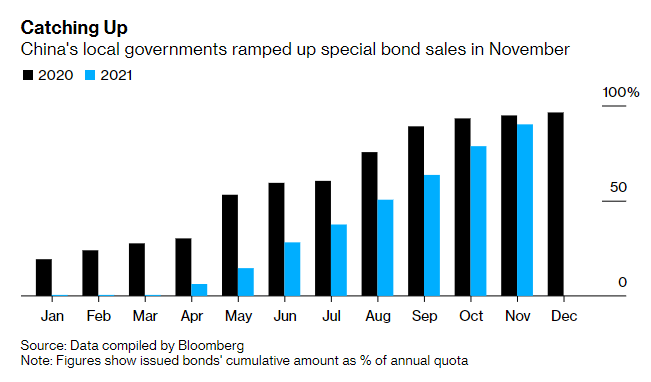

Per non parlare degli spread sovrani e dei conseguenti costi di finanziamento e servizio del debito per governi con ratio di deficit già alle stelle per gli scostamenti pandemici. Mossa azzardata? Nemmeno troppo. Anzi, decisamente calcolata. Lo mostrano questi due grafici,

Trend dei controvalori di emissione e vendita di special bonds in Cina

Fonte: Bloomberg

Trend dei controvalori di emissione e vendita di special bonds in Cina

Fonte: Bloomberg

Andamento del prezzo dell’indice obbligazionario ad alto rendimento cinese

Fonte: Reuters

Andamento del prezzo dell’indice obbligazionario ad alto rendimento cinese

Fonte: Reuters

i quali rappresentano la miglior risposta definitiva a settimane di propaganda sulla Lehman cinese pronta a esplodere. Non solo Evergrande è ancora viva e vegeta e ha saldato quasi tutto il pregresso a livello di coupon ma, dinamica molto più sistemica, la Cina ha silenziosamente ricominciato a far gonfiare un po’ la bolla immobiliare, visto che il governo ha dato via libera alle autorità locali per una concessione di credito finalizzata al finanziamento di progetti infrastrutturali per il nuovo anno.

Insomma, Xi Jinping ha capitolato. Detto fatto, le emissioni di special bonds sono tornate a salire a novembre e per il mese di dicembre ci si attende un nuovo record. La reazione del mercato, come mostra il secondo grafico, è stata immediata: in tandem con il ritorno all’apprezzamento di un proxy del settore come il nickel, ecco che il prezzo dei bond ad alto rendimento cinesi (comparto monopolizzato dalla carta legata al real estate) è tornato a salire, schiacciando al ribasso i rendimenti record delle scorse settimane. Insomma, avanti di questo passo, la Cina nel primo trimestre del 2022 non solo tornerà a crescere, operando da driver globale ma, soprattutto, in punta di stimolo monetario ricomincerà a fare ciò che ha mantenuto in equilibrio il sistema post-Lehman: esportare deflazione.

E il problema dei prezzi in overshooting in America ed Europa troverà una sua soluzione strutturale e senza necessità di ritoccare i tassi, oltretutto beneficiando nella normalizzazione sulla supply chain che potrebbe cominciare a mostrare i suoi green shots già in primavera, come piante e fiori. Insomma, occorreva Omicron per non dare troppe spiegazioni all’opinione pubblica. E, nel caso dell’Italia, per evitare di parlare di quanto comunicato questa mattina: a ottobre i prezzi alla produzione nel nostro Paese sono saliti del +9,4% su base mensile dopo il +1,9% di settembre, un trend che rispetto allo stesso mese del 2020 fa segnare un sobrio più 25,3% dopo il +15,6% di settembre.

Carne e sangue dell’economia reale, delle aziende, delle fabbriche, dell’industria e della manifattura. Nel regno del Pil al 6% e del PNRR che dovrebbe operare come una bacchetta magica. Così non è. E speriamo che i calcoli di Pechino si rivelino azzeccati. Capito perché serve Omicron con il suo carico di restrizioni ma anche di aiuti di Stato prolungati, PEPP che prosegue e Patto di stabilità che verrà ridiscusso a babbo morto?

© RIPRODUZIONE RISERVATA