Quali sono le basi dell’analisi tecnica nel Forex e negli altri mercati finanziari? Guida completa per principianti (e non).

Per una corretta analisi di una coppia di valute sul mercato del Forex, ma anche per investire su un titolo azionario, è necessario conoscere le basi di analisi tecnica.

Per effettuare l’analisi tecnica di un cross o un titolo, infatti, bisogna comprendere e anticipare i movimenti del prezzo sul mercato.

Nonostante l’utilizzo di alcuni strumenti a volte molto complicati, l’analisi tecnica studia principalmente la domanda e l’offerta presenti nel mercato nel tentativo di determinare in quale direzione, o trend, si muoverà il prezzo.

In altre parole, la base principale dell’analisi tecnica è comprendere il sentiment del mercato studiando il mercato stesso invece che le sue componenti.

Comprendere le basi dell’analisi tecnica è necessario per avere con sé gli strumenti che potranno fare di te un trader di successo.

In questo articolo illustriamo le basi dell’analisi tecnica e i fondamenti necessari per comprendere gli argomenti più complessi della finanza.

Cos’è l’analisi tecnica?

La base da cui partire è senza dubbio comprendere cos’è l’analisi tecnica.

|

Esistono svariate tipologie di approccio all’analisi tecnica. Alcuni fanno affidamento esclusivamente sui pattern, altri utilizzano gli indicatori e gli oscillatori, molti utilizzano una combinazione tra i primi e i secondi. In ogni caso, l’uso del prezzo storico e dei volumi nell’analisi tecnica è ciò che la differenzia dall’analisi fondamentale.

All’analisi tecnica non interessa sapere se un cambio o un titolo azionario è sottovalutato - l’unica cosa importante è l’andamento passato del prezzo e le informazioni che si possono ricavare per anticipare i movimenti futuri.

Analisi tecnica: i 3 principi base

Le basi dell’analisi tecnica fanno affidamento a 3 principi:

1. Il mercato sconta tutto

Una delle critiche principali mosse all’analisi tecnica è che questa considera solo i movimenti del prezzo, ignorando i fattori fondamentali. Tuttavia, l’analisi tecnica ha come base il principio secondo cui, in ogni momento, il prezzo di un cambio Forex o di un’azione riflette tutto ciò che influenza - o potrebbe influenzare in futuro - il valore dell’asset, anche i fattori fondamentali.

Gli analisti tecnici credono che i fondamentali, insieme ai fattori economici e al sentiment del mercato, sono già prezzati nella quotazione, rendendo così inutile considerare gli stessi fattori separatamente. È quindi necessaria sono l’analisi dei movimenti di prezzo, che la teoria tecnica vede come il prodotto della combinazione tra domanda e offerta.

2. Il prezzo si muove su un trend

Secondo l’analisi tecnica, i movimenti di prezzo seguono un trend. Questo significa che, dopo la conferma di un trend, il movimento futuro del prezzo ha più probabilità di verificarsi verso la stessa direzione del trend, altrimenti sarebbe contrario. La maggior parte delle strategie di analisi tecnica si basano su questo principio.

3. La storia tende a ripetersi

Un’altra idea importante compresa nell’analisi tecnica è che la storia tende a ripetersi, principalmente in termini di prezzo. La natura ripetitiva dei movimenti di prezzo sono attribuiti alla psicologia del mercato.

Guida completa all’analisi tecnica

Si seguito trattiamo i 4 temi principali da sapere assolutamente come base di utilizzo dell’analisi tecnica:

- il trend

- i supporti e le resistenze

- le medie mobili

- le bande di Bollinger

1) Basi di analisi tecnica: il trend

Uno dei concetti base dell’analisi tecnica è il trend, la direzione verso la quale è diretto il prezzo.

|

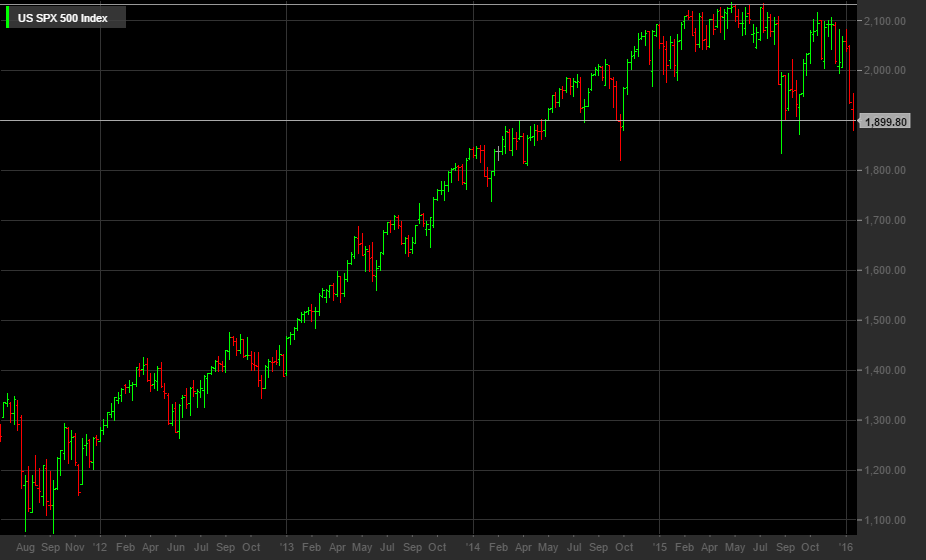

Diamo uno sguardo al grafico di seguito:

Non è difficile immaginare quale sia il trend. Il prezzo si sta chiaramente dirigendo in salita, quindi siamo di fronte ad un trend rialzista.

In questo caso, invece, osserviamo vari picchi e discese ed è difficile individuare una direzione esatta verso la quale si sta muovendo il prezzo.

- Cos’è un trend?

Sfortunatamente, i trend non sono sempre facili da individuare. In altre parole, definire un trend va ben oltre quello che può sembrare ovvio. In un grafico potresti notare che i prezzi non tendono a muoversi seguendo una linea dritta in una determinata direzione, ma una serie di minimi e di massimi. In analisi tecnica, è il movimento dei minimi e dei massimi a costituire un trend.

Per esempio, un trend al rialzo viene classificato come una serie di massimi più alti e minimi più alti, mentre un trend al ribasso è composto da minimi sempre più bassi e massimi più bassi.

- Tipologie di trend

Esistono due diversi tipi di trend:

- rialzista

- ribassista

- laterale

Come indicato dal nome stesso, quando i minimi e i massimi sono sempre più alti siamo di fronte ad un trend rialzista. Se invece i minimi e i massimi sono sempre più bassi è un trend ribassista.

Quando troviamo dei piccoli movimenti al rialzo e al ribasso tra i minimi e i massimi, viene definito movimento laterale.

- Le trendline

Una trendline è un’analisi grafica molto semplice che prevede il tracciamento di una linea che segua l’andamento del prezzo.

Disegnare una trend è semplice e può riuscire a mostrare chiaramente il trend per identificare le inversioni di tendenza, ma è necessario conoscere alla perfezione le basi:

| Trendline: cosa sono, come funzionano, strategie di trading |

- I canali

Un canale è composto da due trendline parallele che circoscrivo delle aree molto forti di supporto e resistenza. La trendline più in alto connette una serie di massimi, mentre la trendline in alto unisce una serie di minimi.

Un canale può essere rialzista, ribassista e laterale ma, nonostante la sua direzione, l’interpretazione rimane la stessa. I trader possono aspettarsi di vedere una quotazione oscillare tra questi due livelli di supporto e resistenza fino a quando questa non riuscirà a rompere uno di questi, momento in cui si si potrà aspettare un forte movimento in direzione del breakout.

2) Basi di analisi tecnica: supporti e resistenze

Una volta compreso il concetto di trend, la prossima base di analisi tecnica da scoprire è composta dai supporti e dalle resistenze.

I supporti e le resistenze sono importanti per le dinamiche psicologiche del mercato del rapporto tra domanda e offerta.

I livelli di supporto e resistenza sono quei livelli a quali i trader sono spinti a comprare (in caso di supporto) o vendere (in caso di resistenza). Quando queste trendline vengono rotte si presuppone che la domanda, l’offerta e la psicologia del mercato dietro il movimento della quotazione diano cambiate.

- L’importanza dei supporti e delle resistenze

L’analisi tecnica sui supporti e le resistenze è una parte fondamentale nell’osservazione del trend perché può essere usata per prendere decisioni di trading e identificare se il trend sta per invertirsi.

Ad esempio, se il trader identifica un livello importante di resistenza che è stato testato più volte ma non è mai stato rotto, questi potrebbe decidere di prendere profitto sul movimento della quotazione verso tale livello perché è poco probabile che riuscirà a romperlo.

I livelli di supporto e di resistenza testano e confermano i trend e devono essere monitorati da tutti coloro che utilizzano l’analisi tecnica. Fino a quando il prezzo rimane tra i livelli di supporto e resistenza, il trend è destinato a continuare. È importante notare, tuttavia, che una rottura oltre il livello di supporto o resistenza non si traduce necessariamente in un’inversione. Ad esempio, se i prezzi si sostano al di sopra del livello di resistenza di un canale rialzista, la trend accelera e non inverte.

3) Basi di analisi tecnica: medie mobili

Anche le medie mobili, insieme alle trendline, vendono utilizzate per individuare aree di supporto e resistenza. Le medie mobili si muovono di conseguenza sulla base dei pivot point che rappresentano, appunto, supporti e successivamente resistenze. La media mobile, solitamente, viene utilizzata per definire il fair value (valore equo) di un determinato asset.

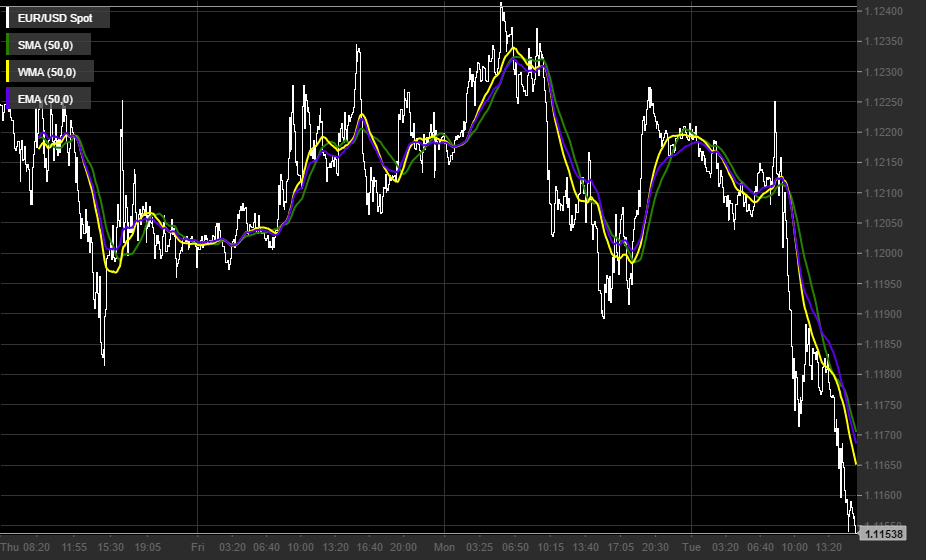

Media mobile semplice a 50 periodi sul cambio euro-dollaro

Il calcolo avviene prendendo la media del prezzo di un certo periodo di tempo ed eliminando il prezzo medio del primo giorno del periodo man mano che i giorni passano. Per esempio, se stiamo calcolando una media mobile a 50 giorni, prenderemo la media del prezzo degli ultimi 50 giorni.

Al giorno 51, però, dovremo eliminare dai nostri calcoli la media del prezzo del giorno 1 e così via.

Esistono diverse tipologie di medie mobili da utilizzare a seconda delle esigenze di analisi tecnica di ogni trader. Le più utilizzare sono:

- media mobile semplice (Simple Moving Average - SMA)

- media mobile ponderata (Weighted Moving Average - WMA)

- media mobile esponenziale (Exponential Moving Average - EMA)

- Media mobile semplice

La media mobile semplice è la versione base della media mobile. Viene calcolata prendendo una serie di prezzi, addizionandoli e poi dividendoli per il numero di prezzi precedentemente addizionati.

Questa formula determina la media dei prezzi e viene calcolata in modo da aggiustarsi (o “muoversi”) a seconda dei dati di prezzo degli ultimi giorni calcolati nella media.

Per esempio, se includiamo dopo il prezzo medio degli ultimi 15 giorni nel calcolo della nostra media mobile, la media di prezzo del giorno più «lontano» verrà automaticamente eliminato dalla piattaforma.

Le medie si muovo ogni volta che viene determinato un nuoco prezzo in modo tale che il valore della media mobile, nel nostro esempio di 15 periodi, rispecchi sempre il valore medio degli ultimi 15 periodi.

Provando e testando potrai determinare quale tipologia di media mobile si adatta al meglio alla tua strategia di trading.

Per costruire le proprie basi di analisi tecnica solitamente viene consigliato di partire con una media mobile semplice sugli ultimi 20 periodi.

- Media mobile ponderata

La media mobile ponderata viene calcolata allo stesso modo della media mobile semplice, ma usa dei valori che sono ponderati in modo differente per assicurarsi che gli ultimi prezzi segnati abbiano un impatto maggiori sulla media.

I prezzi «più vecchi» che vengono inclusi nella media mobile ponderata ricevono un peso di 1; i meno vecchi ricevono un peso di 2; quelli ancora meno vecchi ricevono un valore di 3 e così via fino ai prezzi più recenti.

Alcuni trader ritengono che questa tipologia di media mobile sia più efficace e affidabile nel determinare il trend di prezzo soprattutto in un mercato che si muove molto velocemente.

Lo svantaggio nell’uso della media mobile ponderata è che il risultato della media solitamente e più instabile della media mobile. Questo rende più difficile distinguere tra un trend di mercato e una fluttuazione del prezzo. Per questo motivo alcuni trader preferiscono utilizzare sia la media mobile semplice che la media mobile ponderata nello stesso grafico.

- Media mobile esponenziale

Anche la media mobile esponenziale è simile alla media mobile semplice ma, se la semplice rimuove dai suoi calcoli i prezzi più vecchi non appena ne vengono segnati di nuoci, la media mobile esponenziale calcola la media di tutti i range storici partendo dal punto indicato dal trader.

Per esempio, quando aggiungiamo una media mobile esponenziale su un grafico assegniamo un numero di periodi di riferimento da includere nel calo. Assumiamo di voler includere i dati sul prezzo degli ultimi 10 periodi.

Fino a questo punto il calcolo è lo stesso della media mobile semplice sulla base degli stessi 10 periodi, ma quando diventa disponibile un nuovo prezzo, la media esponenziale prenderà in considerazione gli stessi prezzi di quei 10 periodi e in più il nuovo prezzo.

La SMA, invece, avrebbe eliminato il prezzo più vecchio per includere il nuovo prezzo.

Questo significa che nell’esponenziale avremo ora 11 periodi compresi nel calcolo.

Nel grafico che segue vediamo le differenze degli andamenti delle tre tipologie di medie mobili sul grafico intraday a 5 minuti sul cambio euro-dollaro.

- Verde: media mobile semplice

- Giallo: media mobile ponderata

- Viola: media mobile esponenziale

Quale media mobile utilizzare?

Per capire quale media mobile fa al caso tuo devi prima comprendere quali sono le tue esigenze.

Se il tuo obiettivo principale è ridurre la confusione causata dalla fluttuazione del prezzo per determinare la direzione generale del mercato, allora la media mobile semplice di almeno 20 periodi fa al caso tuo.

Se invece vuoi che la media mobile dia più importanza agli ultimi prezzi segnati, allora è il caso di scegliere la media mobile ponderata.

Attenzione, tuttavia, perché la ponderata potrebbe essere maggiormente distorta e generare dei falsi segnali.

Medie mobili: interpretazione

In linea generale, si genera un segnale sell (vendita) quando il prezzo scende al di sotto della media mobile. Questo evento, infatti, indica che il prezzo sta perdendo il suo momentum e che sta sottoperformando rispetto alla media mobile.

Si genera un segnale buy (acquisto) quando il prezzo passa al di sopra della media mobile: questa configurazione grafica mostra che il prezzo sta salendo più velocemente della sua media mobile.

È consigliabile cercare conferma di questa analisi, in questo caso attraverso il pattern testa e spalle, tipico di questa casistica.

Se vogliamo calcolare in modo più esatto la distribuzione del prezzo è consigliabile utilizzare le bande di Bollinger.

4) Basi di analisi tecnica: bande di Bollinger

Quando il prezzo raggiunge la parte più alta delle bande di Bollinger viene considerato relativamente alto e quando tocca la parte più bassa delle bande di Bollinger il prezzo viene considerato molto basso.

Le bande di Bollinger, ideate da John Bollinger, calcolano la media mobile e poi proiettano due diverse deviazioni standard al di sopra e al di sotto della stessa media mobile. Questa banda comprende circa il 95% della distribuzione della quotazione durante un determinato periodo di tempo, che è definito dalla media mobile.

Per esempio, se usiamo una media mobile a 20 giorni, avremo un’area definita dalle due deviazioni standard al di sopra e al di sotto di questa media mobile a 20 giorni.

Quando il prezzo si avvicina di molto ai bordi delle bande di Bollinger, in genere torna verso la media mobile nel breve termine.

Come anticipato, le bande di Bollinger comprendono il 95% della price action, il che significa che circa un 5% ne rimane fuori - questo perché il prezzo superare al rialzo o al ribasso le deviazioni che definiscono la banda.

Per evitare di vendere quando il mercato sta continuando a salire oppure evitare di comprare quando il mercato sta continuando a scendere, dovremmo cercare sempre conferma da altri indicatori tecnici per individuare il giusto punto di entrata.

Definire i supporti e le resistenze è uno dei modi migliori per iniziare a comprendere come cambia il mercato e quali sono le basi corrette di analisi tecnica per individuare i movimenti di prezzo futuri.

© RIPRODUZIONE RISERVATA

Argomenti