Le banche centrali hanno tagliato i tassi 690 volta dallo scoppio della crisi della Lehman Brothers. Ad oggi esiste un’alternativa ai tassi ultra bassi?

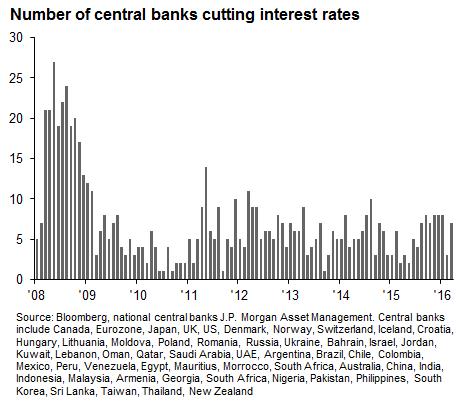

Le prime 50 banche centrali di tutto il mondo hanno applicato un totale di 690 tagli ai tassi di interesse dal crollo della Lehman Brothers nel settembre 2008, secondo i dati forniti dalla JP Morgan Asset Management.

Un taglio dei tassi ogni tre giorni di apertura dei mercati e gli analisti hanno paura che le banche centrali siano ormai a corto di munizioni. Esiste una via di uscita a questa politica monetaria?

Lo scopo di tagliare i tassi è cercare di stimolare la crescita economica e sostenere economie a seguito della crisi finanziaria, ma gli istituti bancari nazionali potrebbero presto trovarsi senza strumenti per aumentare lo stimolo monetario.

Un esempio eclatante è la Bank of Japan: la banca centrale del Giappone possiede oltre il 45 per cento del mercato dei titoli di Stato, oltre il 65 per cento del mercato nazionale degli ETF ed è nella top 10 degli azionisti nel 90 per cento delle società quotate. La BoJ a inizio 2016 ha anche annunciato un taglio dei tassi in territorio negativo e al momento lo spazio di manovra ancora disponibile appare strettissimo.

Banche centrali e tassi ultra bassi: esiste una via d’uscita?

I mercati, tuttavia, continuano a cavalcare l’onda dell’incertezza sulla possibilità che le banche centrali di tutto il mondo possano scegliere se continuare a pompare ancora più denaro nell’economia attraverso un programma di acquisto titoli conosciuto come quantitative easing (QE) o attraverso delle vie convenzionali, come il taglio dei tassi di interesse per stimolare l’indebitamento.

Ma più si spingono i tassi di interesse al ribasso e si stimola l’economia attraverso provvedimenti di politica monetaria, più alcune aree dell’economia corrono il rischio di un effetto a catena.

Purtroppo non esiste una via d’uscita facile. Il mondo è cambiato e i tassi di interesse sono ultra bassi nella maggior parte dei Paesi chiave per l’economia mondiale.

Inoltre, il modo in cui l’inflazione sta rispondendo alla crescita sembra essere cambiato, il che rende la gestione della politica monetaria più difficile per le banche centrali.

Intanto la Fed sta gradualmente trovando un via anche solo parziale per uscire dal mondo dei tassi ai minimi record, mentre la BCE sembra ancora lontana dai suoi obiettivi.

Politica monetaria: come tutto è cambiato dalla crisi Lehman Brothers

Otto anni fa, gigante bancario statunitense Lehman Brothers ha presentato istanza di fallimento, causando una serie di onde d’urto su tutti i mercati finanziari mondiali. Otto anni dopo, il settore bancario non è ancora riuscito a recuperare.

È vero, l’allentamento delle politiche monetarie delle banche centrali ha contribuito a riportare la stabilità nell’economia, ma i tassi d’interesse bassi hanno aggiunto un’ulteriore pressione sulla redditività degli istituti bancari. A questo si aggiunge la crescente incertezza causata dagli eventi geopolitici come la Brexit e il risultato a sorpresa delle Elezioni USA, che vede Donald Trump diventare il prossimo presidente degli Stati Uniti.

Ma potremo mai tornare all’epoca pre-Lehman?

Dato il clima attuale, la risposta sembra essere negativa. La politica monetaria è stata sfruttata fino all’ultima goccia in questi anni e la mancanza delle giuste riforme da parte dei governi per implementare la spesa fiscale ci ha spediti in un’era in cui il credito è a basso costo, i tassi sono bassi ma la crescita è proporzionalmente inadeguata.

Con Trump presidente e la Brexit ormai realtà, tornare ad un’epoca pre-Lehman sembra impossibile e anzi, i tassi di interesse con molta probabilità continueranno ad essere utilizzati per gestire i rischi legati all’inflazione e dare garanzie ai mercati e ai consumatori nervosi.

Non dimentichiamoci, poi, che la politica monetaria pre-Lehman è stata una delle responsabili della crisi del 2008 ed è improbabile che i mercati tornino ad una politica del genere dato l’alto grado di rischio attuale.

Alcuni analisti, tuttavia, ritengono che l’economia mondiale abbia imparato una serie di lezioni grazie alla crisi Lehman e, anche se ha lasciato qualche cicatrice, ci ha portati in una nuova era di pesi e contrappesi e ad un mercato maggiormente regolamentato.

Fonte: CNBC

© RIPRODUZIONE RISERVATA