L’ulteriore scostamento da 40 miliardi ha fatto impennare i rendimenti dei Btp, mentre i prezzi alla produzione americani hanno risvegliato l’oro. Ma sono i pareri in libertà di alcuni membri del board dell’Eurotower a far capire che il Qe è destinato a perdere di intensità, tanto che ormai da settimane gli acquisti di debito italiano e spagnolo sono rientrati nella capital key statutaria. Si corre alle emissioni, prima dei sacrifici d’autunno

Spesso le giornate realmente spartiacque sui mercati passano inosservate. Quando poi la cronaca appare monopolizzata da vaccini e contagi, è ancora più facile che certi movimenti vengano derubricati a normali dinamiche. Non lo sono. Non tanto per la loro entità nominale, quanto per quella in prospettiva. E per la ragione che sottende quel trend.

Questo grafico

Bloomberg

mostra plasticamente la reazione del prezzo dei Btp dopo che Bloomberg confermava il ritorno dell’Italia a una politica di nuovo scostamento per 40 miliardi di euro. Quota 100 punti base, ormai ritoccata da un paio di giorni, saliva in verticale e solo un quasi scontato intervento della Bce ne placava l’andamento rialzista. Nulla di eccezionale, sia chiaro. Quantomeno, trattandosi di uno stock di debito che aveva fatto il callo a una normalità sottintesa con la convivenza in area 250 punti base.

Ma almeno tre elementi traducono quel tonfo nel prezzo, corrispondente a un aumento del rendimento, in altrettanti segnali di allarme. O, quantomeno, riflessione. Primo, il mercato comincia a grattare via la patina di vernice del backstop Bce e a prezzare realmente le necessità e le criticità di un’Italia post-pandemia, quella della mitologica ripartenza di cui infatti Mario Draghi ha cominciato a parlare in maniera molto serrata. Le riaperture sono i migliori ristori, ha dichiarato il presidente del Consiglio. Tradotto, questo scostamento sarà l’ultimo garantito da extra-emissioni di lungo termine. Non per mancanza di volontà, bensì perché lo scudo di Francoforte si sta indebolendo. E i numeri sono impietosi.

Le necessità di finanziamento per l’anno in corso sono scorporabili in 350 miliardi di emissioni lorde (110 dei quali già piazzati), 220 miliardi di redemptions di titoli, 130 miliardi di emissioni nette e e 150 miliardi di acquisti di titoli da parte di Bce/Bankitalia fra Pepp e Pspp. Ecco il perché della corsa alle emissioni, ovviamente tutte sulle scadenze più lunghe possibili: il tempo sta cominciando a scarseggiare, occorre accelerare il riempimento della cascina con il fieno per l’inverno.

Secondo elemento, la stessa Bce ha inviato due segnali talmente confusi da essere paradossalmente molto chiari nelle ultime ore. A partire dalla dichiarazione di Klaas Knot, membro del board dell’Eurotower e protagonista ieri di un vero e proprio cortocircuito comunicativo. Da un lato, infatti, ha dichiarato che la Bce non vuole vedere un aumento prematuro dei rendimenti dei titoli di Stato che comporti un inasprimento delle condizioni di finanziamento e, in tal senso, potrebbe agire per affrontare questo problema, se necessario.

Poi, la semi-giravolta: Con una ripresa economica sostenuta nell’eurozona, la Banca centrale potrebbe gradualmente ridurre gli acquisti in seno al Pepp a partire dal terzo trimestre. Il tutto, mentre Christine Lagarde, parlando all’FMI, si schierava sulla medesima linea di Janet Yellen, invitando Banche centrali e governi a non anticipare il ritiro delle politiche di supporto. Gioco delle parti? Quantomeno pericoloso, stante la reazione dello spread. A meno che non si trattasse di uno stress test, più o meno involontario. Ma è stato il tweet di questa mattina di Isabel Schnabel, membro tedesco del board Bce e assoluta colomba a livello di approccio monetario, a far riflettere i mercati, i quali probabilmente hanno prezzato in overshooting l’annuncio italiano anche per questo: Non è mio compito commentare la Corte costituzionale tedesca. Ma sarebbe un disastro economico per l’Europa se gli esborsi dei fondi fossero rimandati indefinitamente.

E quando una tedesca con l’esperienza di mercato della Schnabel mette sul piatto un’ipotesi simile, dopo mesi e mesi di ridimensionamento della reale portata del pericolo in arrivo da Karlsruhe, significa che il mandato conferito dai giudici in rosso alla Bundesbank sta pesando ben oltre l’immaginabile all’interno del board.

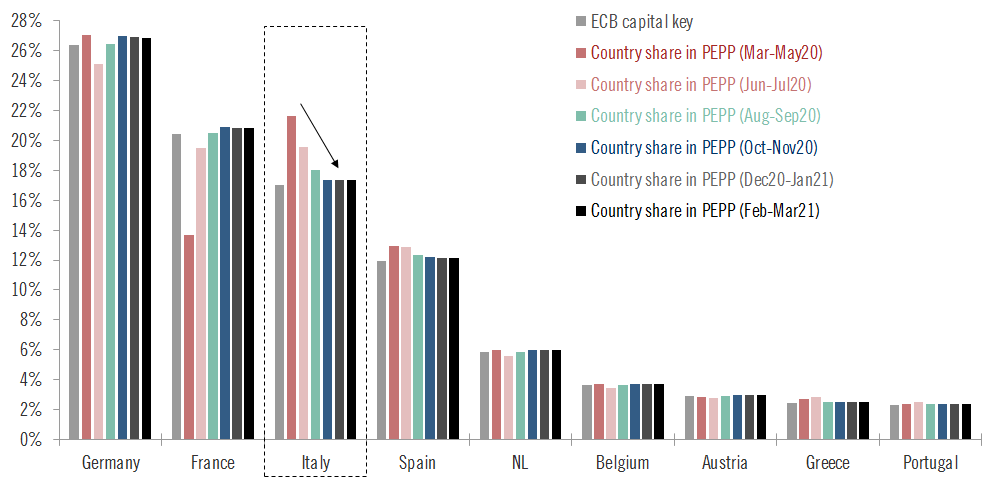

Terzo e ultimo elemento, quanto rappresentato da questi due grafici:

Bloomberg

Bloomberg

il primo mostra come i prezzi alla produzione negli Stati Uniti siano letteralmente esplosi a marzo, salendo del 4,2% su base annua e al massimo dal 2011. Tradotto, l’inflazione che proprio le colombe della Bce come il capo economista, Philip Lane, vedevano come transitoria e congiunturale potrebbe invece tradursi in una criticità di trend globale, non fosse altro per il diluvio di liquidità del piano Biden che sta già affluendo nell’economia Usa e che toccherà il suo apice da qui a settembre. Il secondo grafico mostra la reazione del prezzo dell’oro alla pubblicazione proprio del dato PPI da parte del Bureau of Labor Statistics americano.

Dopo settimane di calma assoluta, il bene rifugio per antonomasia è tornato a operare il suo ruolo di hedging naturale contro l’inflazione? Se così fosse, il problema sarebbe serio. Perché finora, tutti i breakevens al rialzo avevano visto il metallo prezioso restare pressoché immobile, mentre erano le criptovalute a reagire d’istinto. Questo balzo, paragonabile per reattività a quello dei nostri Btp, potrebbe quindi dire che un primo, vero proxy di criticità nei confronti dell’inflazione è scattato. Quel trend dei prezzi, di fatto, è reale e non più ascrivibile a contingenze temporanee.

Non a caso, Axel Weber, numero uno di Ubs, quando la giornata di contrattazioni in Europa volgeva al giro di boa, usciva con una dichiarazione decisamente drastica: Le Banche centrali potrebbero essere obbligate ad alzare i tassi prima del previsto. Lapidario. Ma a stretto giro di posta, dato sul PPI statunitense e reazione pavloviana dell’oro paiono aver implicitamente confermato quel parere. Di fatto, circumnavigata dagli stesso membri della Bce con le loro dichiarazioni, fra il contradditorio e l’allarmante. Una cosa è certa: l’inflazione rampante e la possibilità di un taper più o meno obbligato dei programmi di stimolo non sono più argomenti tabù, quantomeno nelle sale trading. La politica seguirà.

Ma le affermazioni di Mario Draghi delle ultime uscite, dall’accelerazione sugli eurobond alla riaperture delle attività da interpretare come i veri ristori, lasciano intuire che questa volta sarà l’Italia il canarino nella miniera della sostenibilità debitoria dell’eurozona. E che a Palazzo Chigi e al MEF già prezzano quelle fasi calanti di sostegno come obbligate, come mostra questo ultimo grafico.

Bce

Se infatti nell’ultima settimana la Bce ha visto calare nettamente i controvalori di acquisti di bond, scesi a 10,6 miliardi dai quasi 19 miliardi dei sette giorni precedenti e contro i 15 di media dallo scorso luglio, a preoccupare è il rientro tanto silenzioso quanto strutturale nell’ambito della capital key sugli acquisti pro quota. Il calo generale è infatti ascrivibile al weekend di stop obbligato per Pasqua ma il grafico mostra chiaramente come il regime di esenzione di cui avevano grandemente goduto Italia e Spagna durante i mesi più duri della prima ondata, ormai sia rientrato nei ranghi statutari. Come chiesto, di fatto, dalla Bundesbank.

Tradotto? Passata l’estate, l’Italia dovrà camminare con le sue gambe molto prima del previsto. E con la fine del blocco dei licenziamenti a minacciare un credit crunch, stante il quasi certo e conseguente aumento delle sofferenze bancarie. La ricreazione, stavolta, pare davvero finita. Ora Mario Draghi dovrà entrare nella cabina telefonica e uscire vestito da SuperMario. Chiedendo sacrifici agli italiani, però. E tanti.

© RIPRODUZIONE RISERVATA