Le elezioni USA sono alle porte in uno scenario macro ancora in chiaroscuro. Nonostante tutto, però, questa volta, il mercato sembrerebbe «scontare tutto».

L’incertezza è il nemico n°1 delle borse. A pensarlo sono gli operatori che, «impauriti» dall’esito delle imminenti elezioni USA, dallo scenario macro e dalla situazione relativa l’andamento dei contagi stanno mostrando maggiore cautela sui mercati.

In questo scenario infatti, la vittoria del candidato democratico Biden (anche se Trump sembrerebbe in recupero) potrebbe sfavorire sia il settore finanziario che quello tech con maggiori tasse, «zavorrando» i mercati finanziari.

Inoltre, le maggiori richieste di disoccupazione negli USA e il prezzo del petrolio ancora in calo, minacciano sia l’economia statunitense che la crescita economica globale. Nonostante tutto, però, gli operatori sembrano già «prezzare» tutti questi rischi.

Tra «tax and spend» e «cut and spend» chi ci perde è il mercato

Il testa a testa tra il candidato repubblicano Trump e quello democratico Biden sembra fare male alle borse.

Il ricorso, soprattutto sul fronte democratico (più sensibile al tema pandemia) al voto via posta potrebbe aumentare l’incertezza e un’eventuale vittoria al «photo-finish» del candidato democratico indurre Trump a eventuali ricorsi.

Quest’incertezza potrebbe non solo contribuire a allungare i tempi elettorali, ma favorirebbe ulteriori turbolenze nei mercati finanziari (come nel 2000 quando le dispute sui voti tennero sotto «scacco» i mercati per un mese).

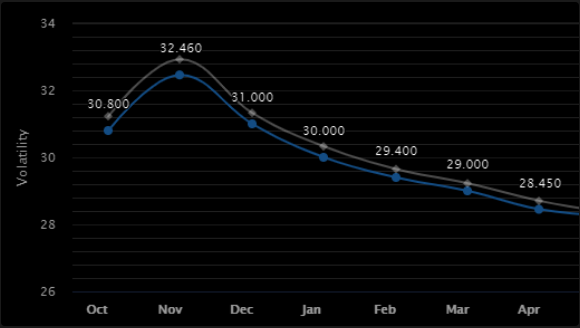

Nonostante tutto, gli operatori lo sanno già. Infatti, come sostengono sia i dati di mercato che alcuni analisti future sul Vix incorporano un fine anno turbolento.

Struttura per scadenza VIX index. Lunedì scorso (linea blu) vs chiusura settimana scorsa (linea grigia). Fonte: The Market Ear

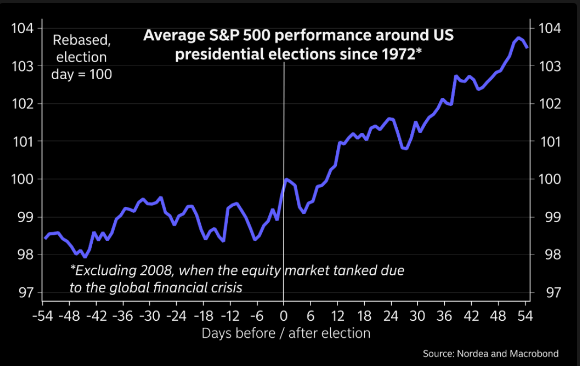

Tuttavia, le turbolenze sui mercati, sembrerebbero in diminuzione nel periodo post-elettorale. Wall Street infatti, ha sempre mostrato un rialzo dopo le elezioni con guadagni record fino a 30 punti percentuali nel 2013 (primo anno del secondo mandato di Obama).

S&P500 prima e dopo le elezioni. Fonte: The Market Ear

Gli spunti rialzisti potrebbero venire dalla recente flessione di Wall Street. In questo scenario, infatti, sia l’S&P500, che ha sottoperformato l’obbligazionario americano di oltre 4 punti percentuali, sia la rotazione settoriale, che ha portato ad una fase di correzione composta, sembrerebbero favorire gli acquisti.

Non solo elezioni: i mercati stanno scontando anche i fondamentali macro

In questa fase di mercato, sembrerebbe che gli operatori siano più influenzati dallo scenario macro, «prezzato» dall’indice VIX. In questo contesto, infatti, il nuovo rialzo delle richieste di sussidi di disoccupazione, oltre a mettere sotto pressione il debito federale, porterebbe ad una contrazione sia dei consumi che del prezzo del petrolio.

Il calo del prezzo del petrolio, oltre a segnalare contrazioni economiche future, secondo alcuni studi, aumenta la probabilità di osservare un periodo di mercato turbolento. Questa relazione, che è ancora più marcata in fasi di recessione, nello scenario attuale favorirebbe una più elevata volatilità nei mercati finanziari e una fase di contrazione dei mercati in futuro.

Inoltre, la deflazione e la scarsa crescita stanno danneggiando il mercato azionario USA. Secondo ricerche recenti, nell’ultimo periodo, l’azionario americano sta «scontando» gli effetti della scarsa crescita e dello scenario ancora deflattivo. In assenza di uno rialzo nel medio-lungo termine, questo scenario potrebbe essere «depressivo» per Wall Street.

Attenzione al dollaro

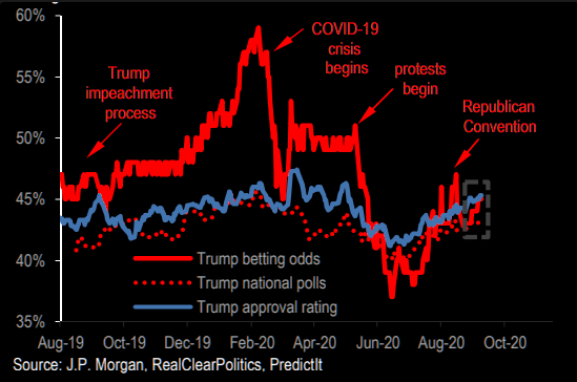

Nonostante il dollaro sia da sempre associato ad un ruolo di valuta di riserva da acquistare i periodi di turbolenza, nell’ultimo periodo, il biglietto verde è «andato di pari passo» con il consenso di Trump: quello che va bene per Trump va bene anche per il dollaro.

Consenso di Trump .Fonte: The Market Ear

Se Trump dovesse essere sconfitto, il dollaro potrebbe perdere terreno. La vittoria di Biden, con le misure «anti-mercati» che porterebbe con se, potrebbe causare una probabile «fuga dagli USA» .

Il sostegno della Fed si ridurrà in futuro

Questo porterebbe le quotazioni azionarie americane a «sgonfiarsi» nei prossimi mesi. In mancanza di un pacchetto fiscale ancora ben definito a sostegno di cittadini e imprese, la minore liquidità «pompata» nell’economia potrebbe spingere al ribasso i mercati.

Tutti questi rischi dello scenario macro, nella fase di mercato attuale, sembrerebbero pesare di più sulle dinamiche future dei mercati finanziari rispetto a qualche mese fa (quando i mercati sembravano «ignorare» i dati dello scenario economico sottostante).

Il calo di Wall Street e l’indice VIX di nuovo in rialzo nelle ultime settimane, sembrerebbero confermare questo stato di cose anche se la «partita è ancora aperta»: l’indice PMI con una fase di recupero a «V», sembra disegnare uno scenario pro-ciclico per il futuro (anche se per alcuni, sembra ancora molto lontano).

L’ultima parola, però, sarà quella del Covid che, secondo alcuni, è il principale market mover delle prossime fasi di mercato.

© RIPRODUZIONE RISERVATA