Il sostituto di imposta, datore di lavoro, usa il codice tributo 4731 per il versamento del saldo Irpef sui compensi e stipendi pagati ai lavoratori. Vediamo i suggerimenti per il modello F24.

Il codice tributo 4731 si usa per il versamento del saldo Irpef trattenuta da parte del sostituto di imposta. Ecco le istruzioni per compilare correttamente il modello F24 con il codice tributo 4731.

Per il versamento delle imposte generalmente viene utilizzato il modello F24, diventa però essenziale visto il modello “unico” individuare correttamente il tipo di tributo che si sta pagando. Per raggiungere l’obiettivo sono istituiti diversi codici tributo, ognuno è specifico per la tipologia di versamento che si effettua. Di particolare importanza è il codice tributo 4731 che si usa per il versamento del saldo Irpef da parte dei sostituti di imposta.

Ecco tutto ciò che c’è da sapere sul codice tributo 4731 in uso al sostituto di imposta, come compilare il modello F24, sanzioni in caso di omesso versamento.

Cos’è il codice tributo 4731 e a cosa si riferisce

Il sostituto di imposta è un soggetto che versa per conto di altri le imposte dovute su compensi erogati e somme versate a diverso titolo. Nella maggior parte dei casi i soggetti interessati sono obbligati ad assumere anche l’onere di versare il saldo eventuale delle imposte per conto del soggetto passivo. Può ovviamente recuperare queste somme in quanto non è il reale soggetto passivo.

Un esempio di sostituti di imposta sono i datori di lavoro che versano l’Irpef per conto dei lavoratori dipendenti e dei collaboratori trattenendo le relative somme dagli stipendi da erogare. Si tratta di uno stratagemma adottato per avere una maggiore celerità e certezza nell’incasso delle somme da parte dell’Agenzia delle Entrate.

Il datore di lavoro versa le somme mensilmente, e infine, versa le somme a saldo. Per il versamento delle somme a saldo usa il codice tributo 4731 e il versamento deve essere effettuato entro il 16 giugno di ogni anno. Naturalmente entro il 16 giugno versa il saldo relativo alle imposte sulle retribuzioni dell’anno precedente.

Si ricorda che entro il 16 giugno il datore di lavoro deve anche versare l’acconto relativo all’anno in corso, quest’anno si versa l’acconto 2025 che è pari al 100% dell’importo pagato nell’anno precedente. L’importo può essere suddiviso in due quote: 40% entro il 16 giugno e 60% entro il 30 novembre.

A cosa serve e quando si usa il codice tributo 4731

Riepilogando, il codice tributo 4731 deve essere utilizzato per il versamento del saldo Irpef entro il 16 giugno di ogni anno. Entro il 16 giugno 2025 si versa il saldo Irpef relativo all’anno di imposta 2024. Se la somma da versare a saldo supera 259,26 euro, il sostituto può rateizzare gli importi in un massimo di 7 rate, il versamento deve comunque terminare entro il mese di dicembre.

Il saldo Irpef può essere versato anche entro il 16 luglio, ma con una maggiorazione dell’0,40% nel caso in cui il versamento della prima rata del saldo avviene entro il 16 luglio e non entro il 16 giugno, il numero massimo delle rate sarà 6.

Codice tributo 4731, chi lo usa e dove inserirlo

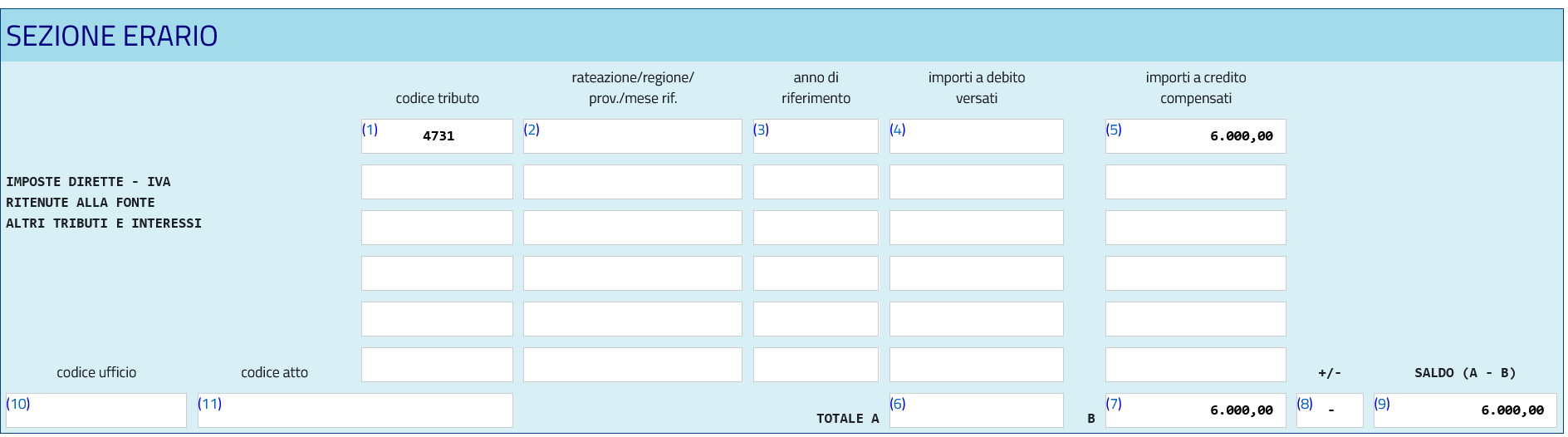

Il codice tributo 4731 per il versamento del saldo Irpef deve essere usato esclusivamente dal sostituto di imposta. Il codice deve essere inserito nella sezione “Erario” del modello F24.

Le modalità con cui il sostituto d’imposta può pagare il modello F24 sono le seguenti:

in modo diretto dall’Agenzia delle Entrate utilizzando i servizi:

- F24 web;

- F24 online;

- canali telematici Fisconline;

- canali telematici Entratel.

In alternativa è possibile utilizzare i servizi di internet banking, oppure effettuare il versamento tramite intermediari finanziari abilitati.

F24 come compilarlo con il codice tributo 4731

Il codice tributo 4731 deve essere inserito nella sezione “Erario” del modello F24.

Codice tributo 4731 modello F24

Codice tributo 4731 modello F24

Codice tributo 4731 modello F24

Codice tributo 4731 modello F24

Nella sezione “codice tributo” si inserisce 4731 “saldo Irpef trattenuta da parte del sostituto di imposta”;

nella sezione “rateazione” si indica il numero della rata che si paga rispetto al totale, ad esempio 0106 se si versa la prima di sei rate, 0101 se si versa in unica rata;

Nel campo “anno di riferimento” si indica l’anno d’imposta per cui si effettua il pagamento;

nel campo “importi a debito versati”, indicare l’importo a debito;

nella sezione “TOTALE A” si indica la somma degli importi a debito indicati nella sezione “Erario”;

nella sezione “TOTALE B” si indica la somma degli importi a credito indicati nella Sezione “Erario”, non compilare se non sono presenti importi a credito;

Infine, nella sezione “SALDO (A – B)” si indica il saldo (TOTALE A – TOTALE B).

Sanzioni omesso versamento saldo Irpef e ravvedimento operoso

In caso di omesso versamento dell’imposta in qualità di sostituto di imposta, si applicano le sanzioni. Dal 1° settembre 2024 sono entrate in vigore le nuove sanzioni tributarie previste dal decreto legislativo 87 del 2024.

La azione prevista è del 25% degli importi dovuti. Nel caso in cui l’importo dovuto sia inferiore a 259,26 euro si applica la misura fissa di 25 euro.

In ogni caso è possibile provvedere con il ravvedimento operoso e quindi ottenere una riduzione delle sanzioni.

Oltre alle sanzioni, sono dovuti gli interessi legali calcolati giorno per giorno sul tributo non pagato, al tasso legale vigente. Nel 2025 è del 2% annuo.

© RIPRODUZIONE RISERVATA