Scopri come avere e mantenere una serenità finanziaria con i suggerimenti di Fisher Investments.

Se sei già in pensione o stai per andarci, probabilmente ti starai chiedendo come restare finanziariamente sereno senza tuttavia ricevere più uno stipendio. Per aiutarti ad andare in pensione serenamente prova a porti queste domande:

- Quali sono i tuoi obiettivi per la pensione?

- Quanto costerà la tua pensione?

- Come la finanzierai?

- Come puoi generare reddito in pensione?

Un’importante decisione da prendere per una pensione serena è stabilire quanto denaro ti servirà. Per saperlo, la prima cosa da fare è fissare gli obiettivi che vuoi raggiungere che possiamo sintetizzare così:

- Non vuoi prosciugare il tuo patrimonio?

- Vuoi mantenere il tuo tenore di vita oppure migliorarlo?

- Intendi fare un lascito?

Rispondere a domande come queste ti farà capire meglio di quale somma avrai bisogno per la pensione e quanto desideri lasciare alla tua famiglia o a un ente di beneficenza.

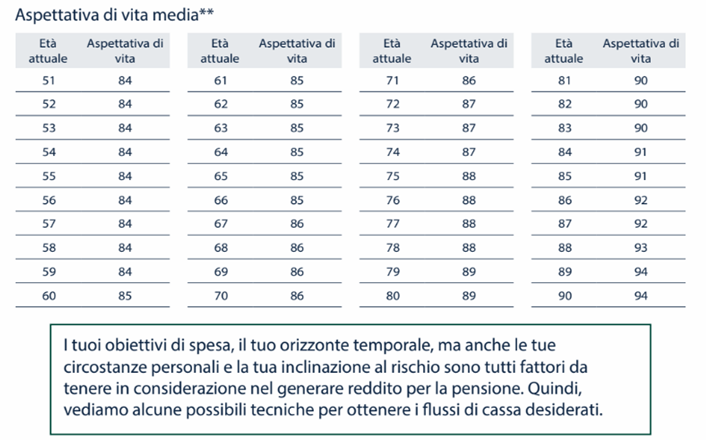

Per avere un’idea più chiara di quanto denaro ti servirà per la pensione, devi valutare per quanto tempo dovrà durare il tuo patrimonio, ovvero qual è il tuo orizzonte d’investimento, e quanto dovrà crescere per fronteggiare l’inflazione. Se non sei a conoscenza degli ultimi dati, sarai sorpreso di sapere che i pensionati vivono più a lungo ogni anno. Un 65enne di oggi potrebbe vivere per altri 20 anni, e molti vivranno ancora di più! Quindi dovresti pianificare di mantenere un reddito per almeno altri due decenni.

Aspettativa di vita media*

Fonte: Istituto Nazionale di Statistica (ISTAT)

Aspettativa di vita su base annua a fine 2015, arrotondata all’anno più vicino.

Fonte: Istituto Nazionale di Statistica (ISTAT)

Aspettativa di vita su base annua a fine 2015, arrotondata all’anno più vicino.

*Questo esempio si basa su un tasso di inflazione annua del 3% ed è da intendersi esclusivamente a scopo illustrativo.

Inoltre, vivere più a lungo fa sì che l’inflazione possa avere un impatto ancora maggiore. Ipotizziamo che l’inflazione salga in media del 3% l’anno. Se a 65 anni hai bisogno di 50.000 € all’anno, quando ne avrai 85 potresti aver bisogno di 90.000 € per mantenere lo stesso tenore di vita; e questo solo per stare al passo con l’inflazione!* Pianificare oggi in vista di una vita lunga è fondamentale per garantirti che il tuo patrimonio resista per tutta la durata della pensione.

Una volta fissati i tuoi obiettivi e l’orizzonte temporale occorre analizzare le tue spese. Un metodo semplice per farlo è quello di suddividerle in “non discrezionali”, ovvero quelle che ti occorrono per vivere, come cibo o risparmi, e “discrezionali”, ossia spese extra che scegli di assumere a tua discrezione. Questo crea un bilancio di base a cui attingere per mantenere il tuo stile di vita e ti aiuta a valutare quanto spendere per spese extra come viaggi e beni di lusso.

Decidere quali investimenti e flussi di reddito fanno al caso tuo dipende dai tuoi obiettivi, dal tuo orizzonte temporale e dalle tue esigenze di cassa. Anche il tuo portafoglio può diventare un’ottima fonte di reddito. Alcuni investimenti, come quelli a reddito fisso, ad esempio, possono offrire un reddito regolare. Potresti generare reddito anche investendo in azioni e vendendole seguendo una strategia di mercato.

Mantenere in ordine le tue finanze è fondamentale per permetterti di trascorrere una pensione serena e creare flussi di reddito può contribuire al mantenimento del tuo tenore di vita.

Investire nei mercati finanziari comporta il rischio di perdita e non è possibile garantire che il capitale investito, in tutto o in parte, possa essere rimborsato. Le performance passate non garantiscono, né sono indicatori affidabili di performance future. Il valore degli investimenti, e i relativi rendimenti, sono soggetti alle fluttuazioni dei mercati azionari mondiali e dei tassi di cambio internazionali.

Fisher Investments Italia è la denominazione commerciale utilizzata dalla succursale di Fisher Investments Ireland Limited operante in Italia (“Fisher Investments Italia”). Fisher Investments Italia è iscritta con il n° 182 nell’“Elenco delle Imprese di Investimento autorizzate in altri Stati UE con succursale in Italia”, tenuto dalla Commissione Nazionale per le Società e la Borsa (“Consob”), e al Registro delle Imprese di Parma (numero di iscrizione e codice fiscale: 97838750152; partita IVA: 02903080345; numero REA: PR-276048).

Il presente documento contiene le opinioni generali di Fisher Investments Italia e Fisher Investments Europe e non deve essere considerato alla stregua di una consulenza personalizzata in materia di investimento o di natura fiscale, né tantomeno come un riflesso delle performance dei clienti. Non è possibile garantire che Fisher Investments Italia o Fisher Investments Europe manterrà queste opinioni, che potrebbero cambiare in qualsiasi momento in base a nuove informazioni, analisi o riconsiderazioni. Nulla nel presente deve essere inteso come una raccomandazione o una previsione delle condizioni di mercato. Al contrario, è da intendersi come l’illustrazione di una tesi. Le condizioni di mercato attuali e quelle future potrebbero presentare numerose differenze rispetto a quelle qui illustrate. Inoltre, non si forniscono garanzie in merito all’accuratezza delle ipotesi formulate negli esempi qui presenti. L’investimento nei mercati finanziari comporta il rischio di perdita e non è possibile garantire il rimborso totale o parziale del capitale investito. Le performance passate non sono una garanzia né un indicatore affidabile di performance future. Il valore degli investimenti e i relativi rendimenti sono soggetti alle fluttuazioni dei mercati finanziari mondiali e dei tassi di cambio internazionali.

© RIPRODUZIONE RISERVATA