La crisi spinge i cittadini del Dragone a evitare debito e accumulare risparmio: praticamente, nevica all’inferno. E per quanto la PBOC possa stimolare, il motore di crescita e credito globali grippa

Davvero la Cina ha preso atto del rallentamento economico e tornerà strutturalmente a stimolare, garantendo al resto del mondo l’effetto dell’impulso creditizio al costo di un po’ di deflazione esportata? Dopo il taglio dei tassi operato a sorpresa dalla PBOC, tutti paiono certi che questo sia l’epilogo.

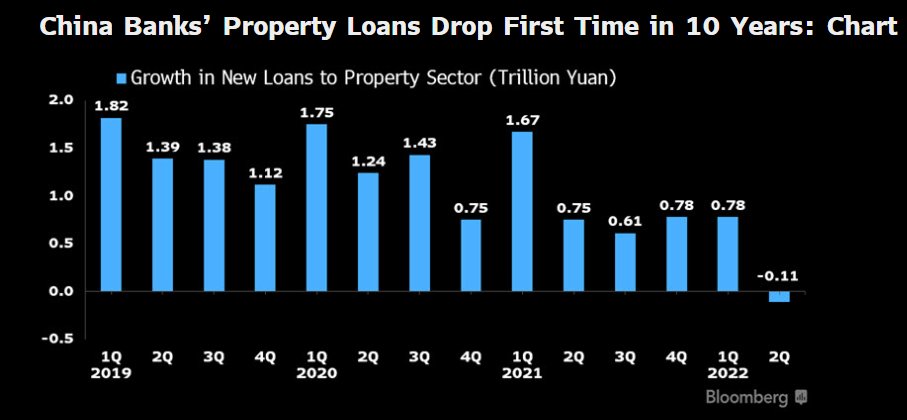

Ma qualcosa nell’ombra sembra suggerire una possibile sorpresa. E non certo gradita, stante il livello di avvitamento che la crisi globale sta già oggi scontando. La Cina è stata obbligata a muovere la sua Banca centrale ma questo non significa che opererà da pivot come in passato. Anzi. Per almeno tre buone ragioni. Primo, come mostra questo grafico

Andamento dei prestiti bancari verso il settore immobiliare cinese

Fonte: Bloomberg

Andamento dei prestiti bancari verso il settore immobiliare cinese

Fonte: Bloomberg

per la prima volta in un decennio, il livello di prestiti bancari al settore immobiliare ha segnato una lettura in negativo. Tradotto, il rubinetto perennemente in perdita del credito facile a palazzinari più o meno di Stato ha subito una drastica manutenzione. E ora, gocciola soltanto. In attesa di una stretta finale che pare alle viste, stante quella dinamica. Secondo, questo altro grafico

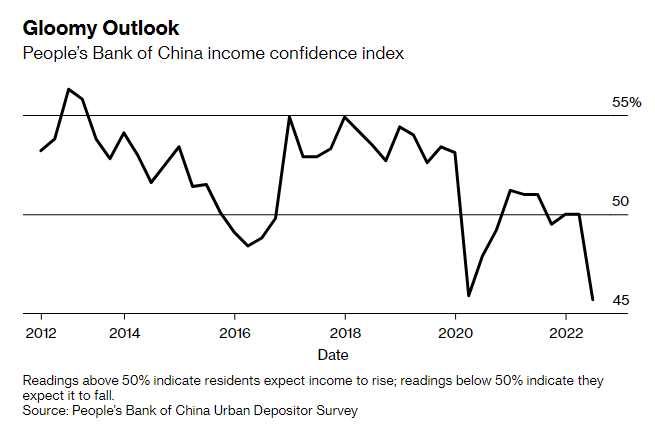

Andamento dell’indice di fiducia reddituale cinese

Fonte: Pboc/Bloomberg

Andamento dell’indice di fiducia reddituale cinese

Fonte: Pboc/Bloomberg

mostra come il livello di fiducia salariale stia precipitando ai livelli dell’esplosione pandemica. E questo in base allo strumento di tracciatura ufficiale della PBOC, sintomo che il sentiment reale - alla luce, ad esempio, dello sciopero dei mutui in atto - nella società civile potrebbe essere ben più esacerbato. Insomma, occorre evitare un’esplosione di malcontento che obblighi il governo a scelte repressive drastiche.

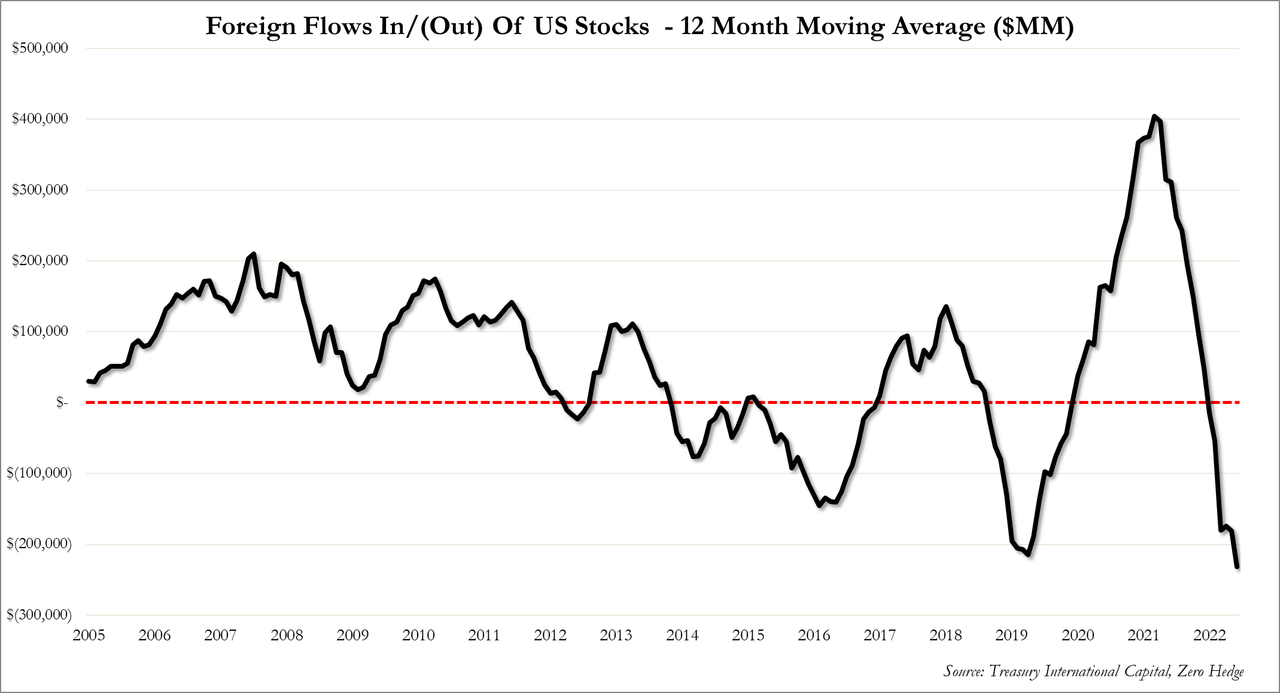

Questo perché, stante il clima da Guerra fredda ormai instauratosi con Washington sulla questione di Taiwan, tutto può permettersi Pechino tranne che derive stile Tienanmen che garantirebbero benzina propagandistica al fronte contrapposto. E se sottotraccia continua la vendita di Treasuries Usa, la quale a giugno ha toccato il settimo mese consecutivo e il livello di detenzione più basso dal giugno 2010 e questo grafico,

Andamento dei flussi finanziari esteri verso il mercato azionario Usa

Fonte: TIC/Zerohedge

Andamento dei flussi finanziari esteri verso il mercato azionario Usa

Fonte: TIC/Zerohedge

ci mostra come negli ultimi 12 mesi gli investitori esteri (di cui la Cina è capofila) abbiano venduto titoli azionari Usa per il livello record di 231,5 miliardi di dollari di controvalore, chiaramente occorre evitare che le dinamiche macro vadano fuori controllo, focalizzandosi troppo sul bersaglio grosso della geopolitica e scordandosi il compitino quotidiano della gestione dell’esistente a livello interno. .E questo sottende alla terza ragione che dovrebbe far diffidare da un’eccessiva fiducia nell’ennesimo impulso creditizio cinese destinato a salvare il sistema.

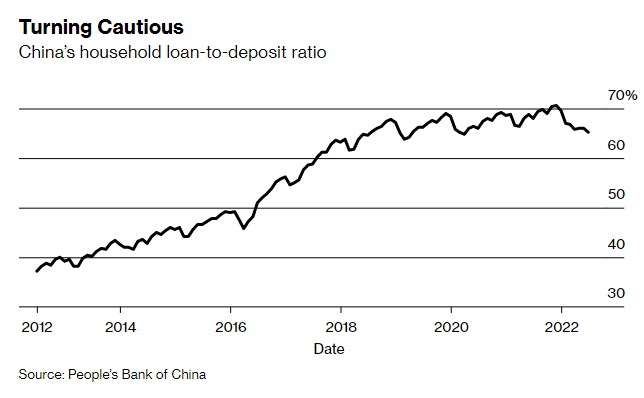

Questi due grafici

Rapporto fra prestiti e depositi verso clientela privata cinese

Fonte: Pboc/Bloomberg

Rapporto fra prestiti e depositi verso clientela privata cinese

Fonte: Pboc/Bloomberg

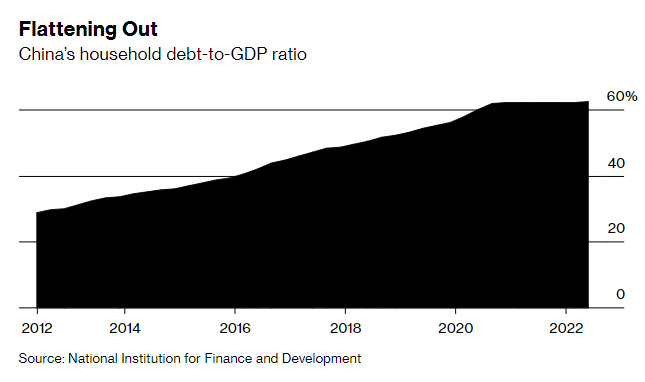

Andamento del rapporto fra debito e Pil relativo alla clientela privata cinese

Fonte: Pboc/Bloomberg

Andamento del rapporto fra debito e Pil relativo alla clientela privata cinese

Fonte: Pboc/Bloomberg

mostrano infatti come stia nevicando all’inferno: i cinesi stanno, giocoforza e loro malgrado, tramutandosi in tedeschi. Evitano il debito e accumulano risparmi. Di fatto, un cambio di paradigma che mette a repentaglio non solo l’impostazione classica di politica monetaria espansiva della PBOC ma addirittura il ruolo di motore della crescita globale della Cina. Insomma, il rischio è che - in una prospettiva più rapida di quanto si pensasse - al fine di evitare il mitologico hard landing, Pechino cambi approccio.

Magari dismettendo i panni di fabbrica del mondo e accelerando la transizione da Paese esportatore per antonomasia a economia a focus interno. A partire da quei consumi che oggi stanno raffreddandosi e che, storicamente, agli Usa garantiscono il 70% del Pil. Fino ad oggi, la Cina esportava super-produzione e deflazione e il supermercato a cielo aperto statunitense garantiva una domanda sufficientemente ampia per operare il matching, ottenendo in cambio dumping sui prezzi e appunto impulso creditizio che si tramutava in acquisti su assets finanziari denominati in dollari a livello globale.

Ora la Cina non solo è politicamente orientata verso una rottura netta del concetto di accettazione interessata del ruolo benchmark della valuta statunitense. Ma, bensì, addirittura intenzionata ad accelerare quel processo attraverso sia lo yuan digitale che la creazione della valuta Brics da legare alle commodities, al fine di imporre al mondo la scelta fra una moneta totalmente finanziarizzata e una legata a beni con valore economico implicito reale.

Se si unisce a questa impostazione alta di politica economica e diplomatica da lunga marcia neo-maoista, il forzato cambio di abitudini dell’esercito di cittadini che fanno riferimento al sistema Pechino, ecco che un’intera agenda globale - dalla svolta green alla cooperazione finanziaria fino a una transizione mediata verso lo status di economia di mercato che regoli il dumping strutturale - rischia di venire archiviata anzitempo, poiché Pechino potrebbe cercare al suo interno l’equilibrio di sviluppo finora garantito dall’export massivo.

Rischioso. Molto. Ma l’alternativa potrebbe davvero essere un hard landing da gestire con tempistiche anticipate e spillovers di tenuta sociale garantiti fin da ora. Ma rischioso anche per il sedicente libero mercato, quello che formalmente richiede periodici esami del sangue alla Cina ma che, da almeno un decennio, utilizza i proventi dei commerci in yuan tramutati in dollari come lubrificante dell’intero casinò finanziario, esattamente come fino agli anni Novanta faceva con i petrodollari dei Paesi produttori di greggio.

Insomma, ciò che silenziosamente era linfa garantita dall’impero del Male e veniva spacciato come liberismo, oggi potrebbe venire a mancare. E costringere Fed, Bce, Bank of England e compagnia stampante a dover operare in modalità di bilanciamento sistemico di quel gap. Ovvero, obbligo di Qe perenne e indebitamento strutturale e ulteriore delle economie. Chi ancora guarda alla Cina come un enorme sottoscala da cui esce chincaglieria a basso costo per il mercato della globalizzazione, meglio che riveda il suo pensiero. Prima di svegliarsi di soprassalto. Come per le sanzioni alla Russia.

© RIPRODUZIONE RISERVATA

Argomenti