Dopo le scomuniche di Yellen e Lagarde, gli short squeezes con il caso GameStop hanno fatto sparire la criptovaluta dai radar di mercato e dall’attenzione mediatica. Quale epilogo?

Bandi sulle vendite di azioni GameStop e di altre microcaps on fire, poi tramutati in semplici limitazioni per placare l’ira bipartisan di Alexandria Ocasio-Cortez e Ted Cruz (spalleggiati nientemeno che da Elon Musk) in difesa dei daily traders e del loro diritto a negoziare sulle piattaforme on-line qualsiasi titolo desiderino.

E’ stata questa la svolta politica nella vicenda che da oltre una settimana sta tenendo con il fiato sospeso Wall Street, dove il termine short squeeze è diventato ormai di uso quotidiano come vendi o compra. Una mossa che, di fatto, ha permesso al titolo della catena di negozi di videogiochi di azzerare tutte le perdite nelle contrattazioni afterhours del 28 gennaio e tornare al pre-market di ieri forte di un +75% overnight. Insomma, la politica sta con Reddit e le sue “bande” di investitori travestiti da Giustiziere della notte in cerca di vendetta sugli hedge funds.

Di per sé, già una situazione degna di un film di Mel Brooks. Non fosse altro perché la principale fonte di entrata per Robinhood, ad esempio, è garantita dalla vendita dei dati sui flussi di ordinativi retail proprio a fondi come Citadel. Il quale, a sua volta, ha interessi diretti in quel Melvin Capital mandato zampe all’aria proprio dallo short squeeze su GameStop e verso il quale ha dato vita a un’iniezione emergenziale di liquidità da 2,75 miliardi di dollari insieme a Point72 per evitare un epilogo da LTCM in sedicesimi.

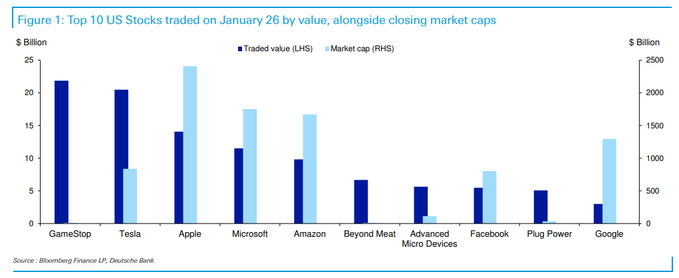

Insomma, una partita di giro dove tutti sanno tutto. D’altronde, c’era da aspettarselo. In un mercato totalmente scollegato dalla realtà e manipolato alle fondamenta da qualche trilione di liquidità a costo zero, gli abusi tendono a divenire la norma. La naturale e darwiniana evoluzione dell’azzardo morale fatto regola. E vale per tutti, dallo short seller in grisaglia al nerd davanti alla tastiera che utilizza i sussidi federali per mantenere attivo il conto titoli. Questo grafico

Deutsche Bank

parla chiaro al riguardo: non conta più il sottostante di un titolo, non contano i numeri e i risultati. Contano i flussi. E quelli, si sa, si può indirizzarli.

Prima furono i grandi nomi come Tesla, poi si cominciò la caccia ai sottovalutati o caduti in disgrazia come Hertz, poi l’evoluzione verso il rischio come unico comun denominatore della strategia: ETf sul Nasdaq, poi a leva, opzioni e infine titoli giubilati da una ratio fra short interest e flottante superiore al 50%, proprio per operare sugli short squeeze come meccanismo pressoché automatico di rialzo. In ossequio al volume dei flussi. L’unione fa la forza, insomma. Sarà per questo malinteso principio di marxismo applicato alla speculazione finanziaria di base che la Ocasio-Cortez ha preso le difesa dei daily traders.

Ma al netto di tutto questo, la vicenda nata attorno a GameStop e tramutatasi in queste ore in una sorta di campagna di rivendicazione del diritto al trading on-line di massa ha sortito un enorme effetto collaterale: silenziare totalmente quella legata a Bitcoin, passato nell’arco di un weekend da argomento degno dell’interesse diretto e preoccupato di Janet Yellen e Christine Lagarde a desaparecido del mercato.

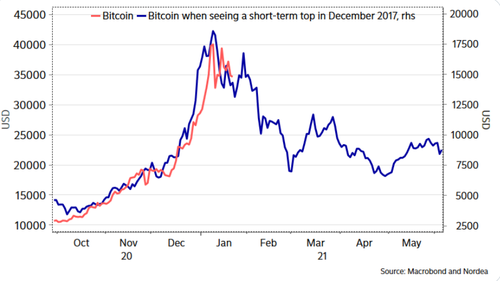

A qualcuno, nemmeno a dirlo, tutto questo fa comodo. Per una ragione tanto tecnica, quanto anch’essa politica. Come mostra questo grafico

Refinitiv

la criptovaluta appare intrappolata nella banda di movimento medio fra 21 e 50 giorni. I volumi sono esplosi e qualcuno comincia a ragionare sul come uscire indenne dall’avventura, su come scavallare quel picco prima che diventi precipizio.

Come quattro anni fa. Esattamente ciò che interessa ottenere a due categorie persone, entrambe decisamente determinate: chi vuole distruggere Bitcoin e la sua corsa a status di bene rifugio e unico proxy credibile dell’inflazione reale e chi intende diversificare i propri investimenti nella criptovaluta, banche e fondi in testa ma senza un esercito di daily traders a dividere la tavola. Occorre scremare la platea di frequentatori, prima di entrare nel salotto buono, ognuno con la sua finalità. E questi altro grafico

Nordea

mostra chiaramente come quello in cui si trova la criptovaluta è il classico momento spartiacque: per rompere il blocco mentale legato alla gestione della volatilità dopo massimi e volumi di quel genere, occorre un altro +30% per operare da break even dei residui timori.

Insomma, quello in cui si trova oggi Bitcoin è il territorio in cui i bambini diventano uomini, in cui - per dirla in gergo - si decide se restare short term punt (e quindi incamminarsi verso l’uscita) o diventare long term investor. Il grafico elaborato da Nordea, comparativo fra la situazione attuale e quella dello short term top del dicembre 2017, chiarifica alla perfezione il punto di snodo: paradossalmente, i veri long e short che contano sono quelli relativi allo stato d’animo, al mood, che gli investitori non istituzionali di Bitcoin mostreranno da qui a qualche settimana.

E, stranamente, nonostante gli stessi hedge funds che siedono su scommesse short relative ad aziende Usa per qualcosa come 70,87 miliardi di dollari solo per il 2021 conoscano perfettamente i flussi di investimento della “banda di Reddit”, essendone acquirenti fissi direttamente dalle piattaforme di brokeraggio on-line, si sarebbero fatti cogliere in massa con la guardia totalmente abbassata. Una margin call quasi chiamata, verrebbe da dire. E da pensare. Male. Perché il caos mediatico e poi politico generato da questa vicenda ha totalmente eclissato l’attenzione da Bitcoin, proprio nel momento in cui si decideva il destino: replica del 2017 o esame di maturità superato?

Nel silenzio delle sale trading, senza tg che agitano la grancassa e dopo la debita status assassination messa in atto da Yellen e Lagarde, appare più facile orchestrare la grande fuga. Soprattutto se, come accaduto il 28 gennaio, casualmente le piattaforme di brokeraggio prima vanno in crash contemporaneamente, inibendo la possibilità di trading e poi impongono bandi sull’acquisto di determinati titoli: a quel punto, la cascata di vendite assume contorni da vera e propria sell-off. In grado di spaventare chi non ha lo stomaco e il conto in banca sufficientemente allenati. Unica variabile: appunto, l’ingresso in campo della politica a difesa dei daily traders. Certamente finalizzato unicamente al consolidamento di un profilo popolare, da Robinhood appunto ma in grado involontariamente di sortire effetti collaterali pericolosi.

Ne sanno qualcosa alla Nokia, tanto da aver dovuto emettere un comunicato nel quale smentivano l’esistenza di sviluppi corporate che giustificassero il trading anomalo del titolo nella giornata del 27 gennaio. Come mostra il grafico,

Refinitiv

infatti, alla chiusura del mercato europeo, qualcuno ha “puntato” l’ADR di Nokia sul mercato statunitense. Spedendo la valutazione a +75% in pochi minuti. C’è voluto un po’ di tempo prima che scattasse una sorta di “arbitraggio del fuso orario” fra flusso reale delle vendite, ordini immessi dal trading ad alta frequenza e broker europei già sulla strada di casa.

Di fatto, il “titolo madre” europeo quasi non si è accorto di quanto posto in essere dalla “banda di Reddit” tramite l’ADR. Il giorno seguente, però, Nokia ha perso il 13,25%. Reale, se così si può dire. Magari la causa sarà un’altra, tutta macro. Ma ne dubito. E la stessa dinamica si è innescata contemporaneamente sul prezzo dell’argento dopo che un tweet ha acceso gli entusiasmi della community di WallStreetBets, chiamando tutti alla crociata per porre fine della soppressione del prezzo reale dei metalli preziosi tramite il buco nero del mercato dei derivati. Questo grafico

Bloomberg

mostra chiaramente la dinamica da montagne russe innescatasi sul titolo First Majestic Silver Corporation, senza alcuna ragione apparente, nella giornata del 28 gennaio. Nel corso della quale, Bitcoin ha chiuso a 32.880 dollari dai poco più di 29.000 di inizio contrattazioni, spinto proprio dal rinnovato interesse sul big tech.

Il tutto, nel pieno di una big rotation che qualcuno comincia a prezzare come già strozzata nella culla. Una sola cosa è certa, in questo Circo Barnum travestito da Reddit rebellion: si sta scherzando con il fuoco.

© RIPRODUZIONE RISERVATA