A pochi giorni dalle nuove sanzioni contro la Russia e dall’appello dell’intelligence per maggiori investimenti in cyber-security, un misterioso attacco hacker alla Colonial Pipeline rischia di far lievitare il prezzo del carburante. Mentre il deficit federale sale a dismisura e gli hedge funds si preparano a un’ipotesi di ritiro del Qe, mettendo nel mirino il debito ad alto rendimento. Il Covid sta sparendo. E l’America corre ai ripari

La stagione delle vacanze è alle porte. Soprattutto per un Paese come gli Usa, dove formalmente la campagna vaccinale avrebbe ormai creato le condizioni per un ritorno alla normalità. New York si prepara a riaprire del tutto il 1 luglio, mentre uno Stato a vocazione turistica come la Florida, di fatto, non ha mai chiuso. Anzi, ha registrato un boom di presenze per lo spring break. Insomma, si comincia a pensare all’estate e ai viaggi.

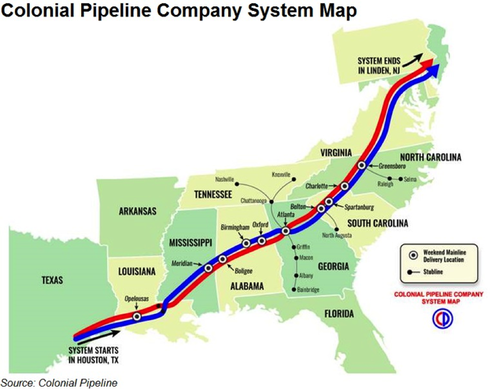

Il momento peggiore, quindi, per un attacco hacker che paralizzi una delle più grandi pipeline del Paese, quella Colonial che con le sue 5.500 miglia collega il Texas al New Jersey e, soprattutto, garantisce il 45% della fornitura di carburanti della East Coast.

Fonte: Colonial Pipeline

L’attacco, avvenuto il 7 maggio, è stato definito dalle autorità ramsonware, a fine di riscatto. Quale sia la cifra non è noto, né tantomeno l’identità del pirata informatico. L’Fbi sta indagando e l’unica certezza appare quella di un potenziale shock sui prezzi di benzina e diesel, in caso la situazione richiedesse più tempo del necessario per essere risolta. Si tratta del peggior incidente dal 2017, quando l’uragano Harvey obbligò a una chiusura della pipeline che si sostanziò in prezzi del carburante che salirono in breve tempo ai massimi da 5 anni.

E ancorché la pista del lupo solitario o del gruppo interno non venga scartata, dopo il sabotaggio alla rete idrica di Oldsmar in Florida, il fatto che lo shutdown sia accaduto soltanto 20 giorni dopo l’emanazione da parte statunitense di nuove sanzioni contro la Russia legate anche al presunto coinvolgimento di Mosca nell’hackeraggio di SolarWinds, fa suonare qualche campanello rispetto a un Russiagate 2.0. E in progress. E al netto del fallimento in cui si è sostanziato il blitz buonista di Joe Biden rispetto ai brevetti vaccinali, il sistema America deve cominciare a pensare al post-Covid. Inteso come rinnovo di uno stato di emergenza permanente divenuto ormai strutturale alla sostenibilità dei conti.

Questi grafici

Fonte: Bloomberg

Fonte: Bloomberg

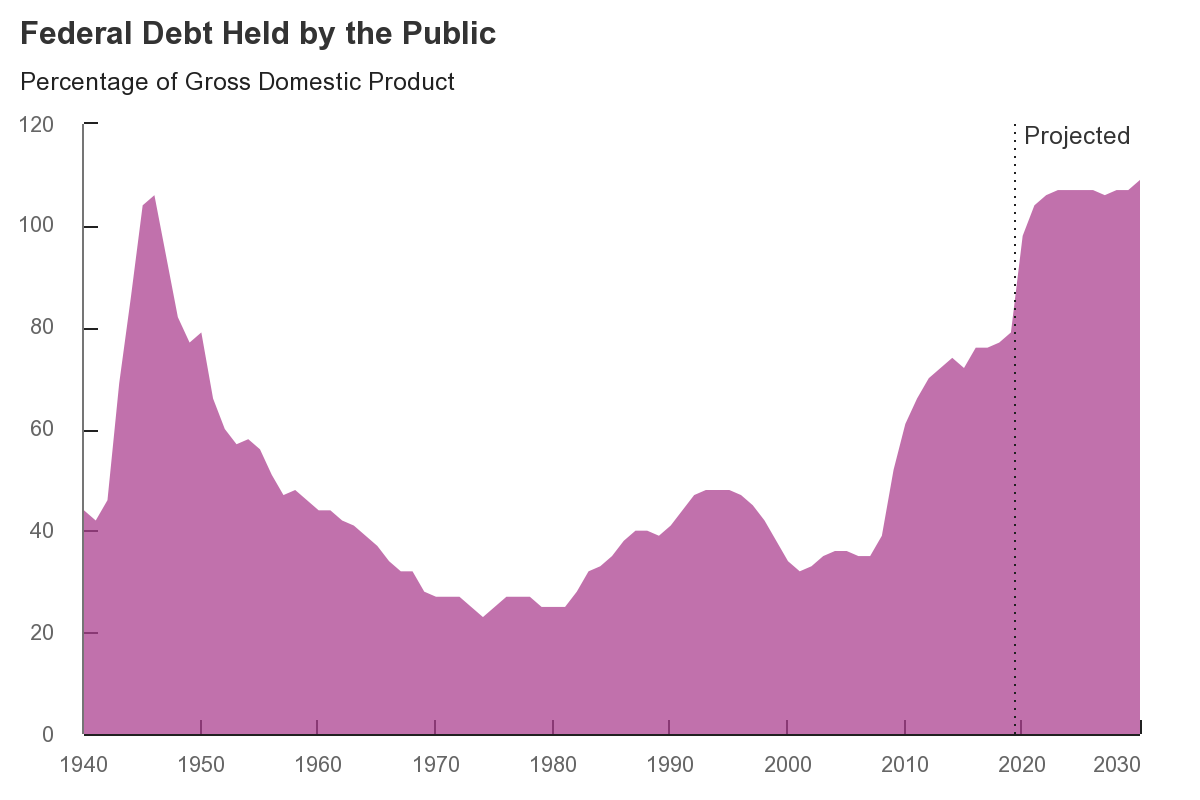

Fonte: Congressional Budget Office

parlano chiaro e mettono in prospettiva una situazione che non offre una gamma troppo vasta di vie d’uscita. Se il primo mostra come il deludente dato occupazionale del 7 maggio sia però riuscito da solo a spedire brevemente il rendimento del Treasury decennale sotto la quota divenuta psicologica dell’1,50%, il secondo contestualizza l’ovvio in maniera disarmante: la fase pandemica del Qe perenne rappresenta di fatto il sostegno diretto degli indici azionari. Toglierla o ridurla drasticamente, equivarrebbe a un tonfo di Wall Street. Il terzo grafico mostra invece come la ratio debito/Pil statunitense sia oggi la più alta dal 1946: 104% quest’anno per poi salire - stando a proiezioni del Congressional Budget Office (CBO) - al 107% nel 2023 e al 109% nel 2029.

Senza una monetizzazione sistemica che finanzi il deficit abnorme ormai entrato in traiettoria istituzionale, l’azienda America appare destinata a un brusco risveglio, visto che già oggi la tassazione copre meno del 50% delle necessità di finanziamento. La domanda che sorge spontanea, però, è la seguente: perché ora? Perché una possibile accelerazione nella creazione di una nuova emergenza, di un nuovo casus belli, dopo che la delusione dell’ultimo dato occupazionale pare aver messo in stand-by forzato qualsiasi ipotesi di taper prima del 2022? In prima battuta, ce lo mostra questo grafico,

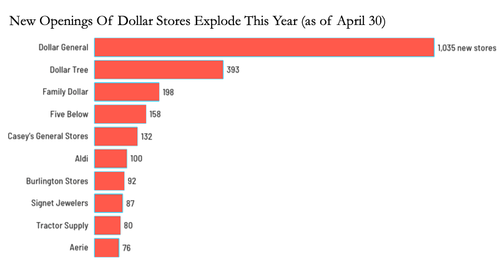

Fonte: Coresight Research

contenuto nell’ultimo studio della Coresight Research e focalizzato su aziende tech e retail statunitensi alla vigilia della ripartenza post-Covid: il 45% dei 3.597 nuovi punti vendita di grandi catene aperti da inizio anno è stato monopolizzato da Dollar General, Dollar Tree e Family Dollar. Insomma, negozi di categoria «tutto a un dollaro». Non un bel segnale, soprattutto per un Paese dove il 70% del Pil è ancora generato dai consumi personali e dove i trasferimenti federali via sussidio pesano oggi per il 34% del reddito annuale di chi li percepisce.

Uniamo al contesto il trend in continua crescita delle dinamiche del prezzi e il quadro che ne esce è quello di un Paese che necessita subito di un’alternativa emergenziale al virus. Meglio se legata al comparto warfare e non sanitario, stante il consolidato profilo di moltiplicatore del Pil che il settore bellico rappresenta per l’economia Usa. Non a caso, Nsa e agenzie d’intelligence misero subito in guardia il presidente Biden dall’assenza nel suo piano infrastrutturale di investimenti ad hoc per la cyber-security. Quanto accaduto alla Colonial Pipeline sembra capitato ad hoc. Sembra.

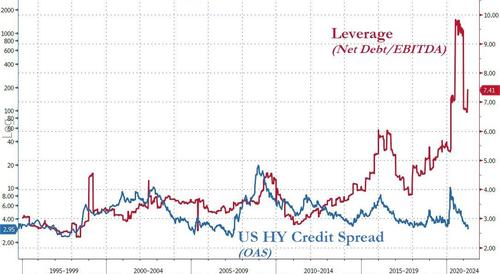

In seconda battuta, ecco che questo altro grafico

Fonte: Bloomberg

pare confermare il perché - al netto del dato occupazionale - le avanguardie del mercato stiano comunque prezzando la possibilità di un ritiro forzato e graduale del programma di stimolo. Stando a dati appena diffusi da Bloomberg, gli hedge funds sono attualmente short sul debito ad alto rendimento Usa al livello massimo dall’autunno 2008: 55 miliardi di controvalore in bonds presi a prestito nell’attesa di un crollo dei prezzi, a fronte dei 35 miliardi di inizio anno. Insomma, si cominciano a costruire trincee e rinforzarle con sacchetti di sabbia in attesa di un potenziale scale-back da parte della Fed.

Tutti segnali che a Washington non intendono ignorare, poiché un azzardo strutturale come quello posto in essere sul debito necessita di un ciclico motore immobile che lo renda accettabile all’opinione pubblica e, soprattutto, a chi investe e detiene Treasuries. Per fare girare la ruota, occorre lubrificarla di continuo. Prima che il brechtiano granello di sabbia la faccia grippare.

© RIPRODUZIONE RISERVATA