Combinazione tra le Bande di Bollinger e il Relative Strenght Index.

Promettenti opportunità di trading sorgono quando Bull e Bear sono coinvolti in una lotta per il potere. I trader professionisti hanno sviluppato dei metodi per approfittare di tali opportunità. Nel seguente articolo, parleremo di queste possibilità: una strategia di trading e le Bande di Bollinger accostate al Relative Strenght Index (RSI) - un approfondimento cura di TRADERS’ Magazine Italia, www.traders-mag.it.

Le Bande di Bollinger e il Relative Strength Index (RSI) attuano segnali affidabili quando non sono accostati nel loro modo abituale. Non è facile per i Bull far rialzare i prezzi quando il mercato è molto debole, perché i Bear mettono in atto una decisa resistenza. Allo stesso modo, non è facile per i Bear attaccare i Bull e vincere, se hanno molta perseveranza.

Il trucco sta nel cercare i punti deboli nei Bull prima di andare short o di individuare le debolezze nei Bear prima di andare long. Si potrebbe formare un segnale quando il prezzo si muove molto cautamente in un mercato messo a dura prova. Saremo dei trader migliori se i nostri approcci di trading fossero in contrasto con l’approccio convenzionale. A volte, impariamo le nostre lezioni migliori dai nostri peggiori errori. Lo sviluppo della seguente strategia di trading è il risultato di un attento esame pluriennale dei mercati.

La strategia

Ora analizzeremo le quattro possibili combinazioni. Per questa strategia, utilizziamo preferibilmente grafici da 4 ore:

- La linea tocca la Banda di Bollinger (BB) inferiore; il Relative Strength Index (RSI) supera 30; segnale di acquisto. Andiamo long quando il mercato appare ipervenduto. Ma solo quando il corso mostra segnali di una svolta verso l’alto. Poi, il RSI si sposta verso l’alto e lascia la zona ipervenduta.

- La linea tocca la BB superiore; il RSI attraversa sotto 70; segnale di vendita. Vogliamo andare short quando il mercato appare ipercomprato. Ma solo quando l’andamento mostra segnali di una svolta verso il basso. Poi, il RSI si sposta verso il basso e lascia il territorio di ipercomprato.

- Il corso tocca la BB inferiore; il RSI è inferiore a 30; segnale di acquisto. Vogliamo andare long quando il mercato appare ipervenduto e i due indicatori lo hanno confermato. Poi, anche il RSI si sposta verso il basso nella zona ipervenduta.

- La linea tocca la BB superiore; il RSI è maggiore di 70; segnale di vendita. Vogliamo andare short quando il mercato appare ipercomprato e i due indicatori lo hanno confermato. Poi, anche il RSI si sposta verso l’alto in un territorio ipercomprato.

Per migliorare l’affidabilità della strategia e per proteggerci da segnali meno positivi, ci imponiamo la regola che nessuno dei suddetti segnali saranno utilizzati se vanno contro ila media mobile esponenziale a 50 periodi (exponential moving average, in breve EMA). Inoltre, ignoriamo sia il segnale sia l’EMA (50), se l’EMA (50) non ha alcuna direzione. Deve essere chiaro se l’EMA (50) tende verso l’alto o verso il basso.

F1) Media Mobile Esponenziale piatta (50)

Questo grafico è una buona dimostrazione di quando solitamente non tradiamo in un mercato. La coppia GBP/ USD si è spostata per lo più in un trend laterale e l’EMA (50) si è appiattito. Nonostante all’inizio di luglio la Banda di Bollinger inferiore è stata infranta e il RSI era inferiore a 30 ed effettivamente esisteva un segnale long, abbiamo rinunciato al trade. Il motivo: l’EMA (50) si trovava nella direzione opposta al nostro segnale.

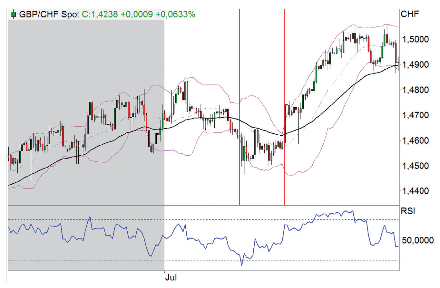

F2) Banda di Bollinger inferiore e Relative Strength Index sotto 30

La coppia GBP/CHF ha raggiunto la Banda di Bollinger inferiore e il RSI a 14 periodi è caduto immediatamente dopo sotto la soglia di 30. Siamo quindi entrati con una posizione long (linea verde), e il nostro obiettivo di profitto di oltre 200 pip è stato raggiunto dopo alcuni giorni (linea rossa). Abbiamo eseguito questo trade perché l’EMA (50) si trovava in un trend al rialzo.

F3) Banda di Bollinger superiore e il Relative Strength Index appena sotto 70

Nell’immagine possiamo vedere che l’EMA (50) si è abbassato e ha mostrato un forte trend al ribasso. Mentre il corso della coppia EUR/NZD ha raggiunto la Banda di Bollinger superiore e il RSI era appena sotto a 70, ma mai sotto alla soglia 50, siamo entrati in due trade short. L’entrata nella posizione short è segnata con la linea rossa, e l’uscita con la linea verde.

Esempi

Nelle figure le Bande di Bollinger sono di color magenta, mentre il Relative Strength Index è evidenziato in blu (i punti 70 e 30 sono segnati in nero con linee tratteggiate). L’EMA (50) è disegnato in nero. La figura 1 mostra una buona dimostrazione di quando solitamente non tradiamo in un mercato. Il GBP/USD si è per lo più spostato in un trend laterale e l’EMA (50) era piatto. Durante il 7 luglio la Banda di Bollinger inferiore è stata infranta e il RSI ha anche fornito un segnale di entrata, ma tuttavia abbiamo evitato una posizione long. L’EMA (50) era qui situato nella direzione opposta. Nella figura 2, siamo entrati nel GBP/CHF con una posizione long ai primi di luglio (linea verde). Il prezzo era spinto verso la Banda di Bollinger inferiore e i 14 periodi del RSI sono immediatamente caduti sotto al valore di 30.

Dopo alcuni giorni il nostro obiettivo di oltre 200 pip è stato raggiunto. Abbiamo effettuato questo trade perché il trend dell’EMA (50) tendeva verso l’alto. Qui, si dovrebbe dare la priorità al bias dominante contro l’inizio di un movimento in controtendenza. Quando l’EMA (50) propende verso il basso, utilizziamo solo segnali di ribasso. Nella figura 3, questo può essere accuratamente riconosciuto all’EMA (50). Il 17 dicembre 2014, abbiamo seguito un segnale short (linea rossa) dopo che il RSI si trovava appena sotto a 70 e il prezzo raggiunse la Banda di Bollinger superiore. In meno di 24 ore, il nostro obiettivo è stato raggiunto (linea verde). Il 5 gennaio 2015, siamo stati in grado di effettuare un altro short trade allo stesso modo. Era importante che il RSI entrando nella posizione short non fosse in nessun momento sotto la soglia 50, e tutto questo in un contesto di downtrend.

Conclusioni

A volte i segnali non sono sempre disponibili quando ci servono. Questo significa dover attendere il momento giusto. Con questa strategia abbiamo mostrato quattro modi per ottimizzare le Bande di Bollinger e ricavarne degli appropriati segnali di trading.

| . | Strategy snapshot |

| Nome della Strategia | Combinazione tra BB e RSI |

| Tipo di Strategia | Trend Following |

| Orizzonte temporale | grafico a 4 ore |

| Indicatori | Bande di Bollinger (20 periodi); RSI (14 periodi); EMA (50 periodi). I segnali devono corrispondere alla direzione dell’EMA (50); acquistare quando il prezzo tocca la BB inferiore e il RSI è confermato appena sopra o sotto a 30; vendere quando il prezzo tocca la BB superiore e il RSI è confermato appena sotto o sopra a 70 |

| Setup | 100 pip |

| Stop Loss | 200 pip |

| Take profit | Trailing Stop: dopo un profitto di 150 pip. Trailing stop possibile con il 50% |

| Uscita | dopo profit-target o stopped out; al più tardi dopo due settimane |

| Gestione del rischio e del denaro | 0.01 lotto per $2,000 di capitale di trading del denaro |

| Hit rate medio | 40% |

© RIPRODUZIONE RISERVATA