Quello che dovresti sapere sul trading automatico.

Il trading automatico non è così autonomo come qualcuno potrebbe credere. Questo tipo di trading è anche soggetto ad una serie di fattori emotivi, dei quali un trader potrebbe non essere al corrente. In questo articolo, alcuni aspetti del trading automatizzato saranno discussi approfonditamente a cura di Traders’ Mag, www.traders-mag.it.

Trading automatizzato senza emozioni?

“I sistemi di trading automatizzato sono agenti puramente razionali e non commettono errori.” La maggior parte dei trader concorda con questa definizione. Tale affermazione è correttamente formulata e corrisponde a realtà. Ciò che non corrisponde a realtà, è la conseguente idea della maggior parte dei traders riguardo al trading automatico. Da esterno, uno potrebbe dire che il trading automatizzato dovrebbe essere completamente senza emozioni. Questo è inteso positivamente, in quanto diverse azioni in grado di causare perdite sono causate da emozioni umane (per esempio, l’overtrading causato dall’avidità o una forte passività causata dalla paura delle perdite). Ma questa affermazione non è vera, in quanto le emozioni giocano un ruolo importante nel trading automatizzato.

F1) Trading manuale contro automatizzato

Si può notare la differenza tra il Trader A, che fa trading manualmente, ed il Trader B che monitora il suo sistema di trading automatizzato. Le emozioni del Trader A hanno un impatto diretto sul mercato. Nel trading automatizzato, la programmazione o lo sviluppo del sistema sono influenzati dalle emozioni del trader.

Nella figura 1 si può notare la differenza tra il Trader A, che trada manualmente, ed il Trader B che osserva il suo sistema di trading automatizzato. Vediamo che le emozioni del Trader A, quando esse influenzano il suo trading, hanno un impatto diretto sul mercato. Nel trading manuale, c’è quindi un collegamento diretto tra le emozioni di un trader ed il mercato.

Guardando il Trader B: anche se quasi tutti i traders sono del parere che nessuna emozione sia rappresentata nel trading automatizzato, vediamo comunque che un sistema di trading automatizzato è influenzato dalle emozioni tramite la sua programmazione e il suo sviluppo. Questa è “l’interfaccia” tra un trader ed un sistema di trading automatizzato, nella quale si infiltrano le emozioni. La freccia, sulla destra sotto al diagramma, rappresenta la razionale esecuzione di regole di un sistema di trading automatico: questa è l’unica parte razionale attiva. Sotto vediamo alcuni esempi dove un sistema di trading automatizzato è influenzato dalle emozioni del trader.

Sviluppo e programmazione

Prima che un trader traduca l’algoritmo della sua strategia in un linguaggio di programmazione, egli aggiunge una piccola regola. Questa regola andrebbe a raddoppiare o dimezzare per esempio la grandezza di una posizione dopo un trade perso. La prima variante sarebbe molto aggressiva e rischiosa mentre la seconda potrebbe essere troppo passiva per il trading. Questa piccola regola aggiuntiva potrebbe riflettere diversi forme di emozioni di un trader: avidità, paura, passività e così via. In questo senso, un sistema di trading automatizzato esegue in modo razionale degli algoritmi che hanno una traccia emotiva dei trader.

Adozione di combinazioni di parametri

Come combinazione di parametri ne progettiamo una che abbia un impatto diretto o indiretto sulle decisioni di una strategia di trading. Uno potrebbe trovare una combinazione di parametri ottimale per un periodo limitato e per tempi passati usando un back test. La regolare acquisizione di nuove combinazioni di parametri ottimali sono una parte essenziale del trading automatizzato. Ancora, le emozioni del trader possono essere immesse e finire per compromettere il design razionale del sistema di trading automatizzato. Quindi, i traders possono, a causa della paura di ulteriori perdite, decidere di non prendere una combinazione di parametri ottimale dal back test, in quando essa aumenterebbe il rischio, il periodo di mantenimento, la grandezza della posizione o simili, e viceversa.

Intervento nel trading

Se il trader ha programmato il suo sistema rendendolo pronto a funzionare, fornendolo di una ottimale combinazione di parametri, allora il Sistema di Trading Automatizzato funzionerà da solo usando strumenti di trading precedentemente selezionati. Il trader analizzerà questi strumenti di trading dagli schemi tecnici e/o dal punto di vista fondamentale.

A questo punto, possono sorgere opinioni discordanti. Per esempio, un trader potrebbe giungere alla conclusione, dopo la sua analisi tecnica sulle graduatorie della coppia di valute EUR/USD, di piazzare posizioni short sul mercato. Il suo sistema di trading, invece, sta per costruire posizioni long.

Se il trader è fortemente convinto della sua analisi, probabilmente immobilizzerà (metterà fuori uso) il suo sistema per un breve periodo di tempo per chiudere le posizioni long e aprire trade short. In questo senso, il trading automatizzato è pesantemente influenzato (nonostante l’esecuzione razionalmente impeccabile) dalle emozioni dirette o dall’azione diretta del trader.

Spegnere il sistema di trading

Non fa alcuna differenza se il software stia funzionando con l’uso di un programma di trading algoritmico sul computer del trader o funzioni su di un server affittato e a distanza, il trader è in controllo totale della situazione – ma non necessariamente in controllo del bilancio sul suo conto. Ciò significa che il trader può decidere in qualsiasi momento di spegnere una volta per tutte il suo sistema di trading. Lo spegnimento può basarsi su fattori sia razionali che emotivi.

Se uno spegnesse un sistema in quanto è andato oltre il numero massimo di drawdown o il numero massimo di fasi di perdita o perché il sistema interpreta i movimenti di mercato in modo ovviamente sbagliato, allora sarebbe una decisione razionale. Se uno, invece, disattiva un sistema algoritmico in quanto per tre settimane ha causato solo perdite e crede che tali perdite potessero essere evitate con trade condotti manualmente, allora si tratta di decisione puramente emotiva.

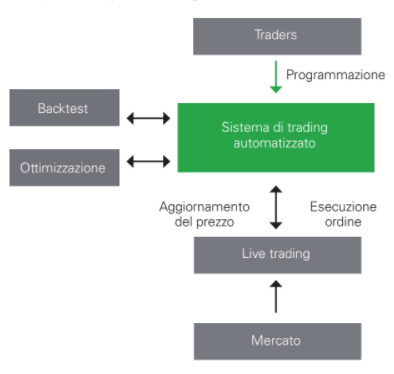

F2) Operazioni per il trading automatizzato

La figura 2 illustra in modo astratto il raggio di azioni possibili per un trader durante un trading automatico. Sotto vedremo alcune di queste operazioni.

Trading Automatizzato

A causa di un cambiamento ad un trading automatizzato non dovrai necessariamente sviluppare una nuova strategia, ma potrai applicare la tua strategia dei giorni di trading manuale. In ogni caso, il trading automatizzato permette alcune estensioni per il trading. Una volta che avrai automatizzato una strategia precedentemente attuata in modo manuale, potresti avere l’opportunità di farla funzionare 24 ore su 24 e contemporaneamente su più strumenti di trading (a seconda del mercato).

Manualmente ciò non sarebbe fisicamente possibile in quanto non si potrebbero monitorare simultaneamente più di 10 e fino a 20 mercati e poi, ogni tanto, un po’ di sonno serve. Una volta finalizzate le regole puoi iniziare a programmare.

Questo richiede un po’ di conoscenza di qualche linguaggio di programmazione. Ci sono piattaforme di trading che offrono il loro ambiente di sviluppo. Ad esempio, la piattaforma MetaTrader 4 ha il suo linguaggio di programmazione personale MQL4. La programmazione stessa si fa una volta e richiede correzioni solo quando la strategia andrebbe ottimizzata (vedi la freccia “Programmazione” in figura 2).

Backtesting e combinazioni di parametri

Ora vedremo la metà sinistra del grafico. Queste operazioni devono essere effettuate regolarmente. Visto che ora il trader non potrà tradare “personalmente”, dovrà monitorare le sue strategie ed inoltre testarle ed ottimizzarle.

- Monitoraggio (non mostrato nel grafico): intendiamo il monitoraggio quale osservazione dello stato del sistema, della connessione internet, di messaggi di errore nel software / sistema operativo o la rilevazione di errori nell’hardware. Da tutte queste componenti potrebbero originare errori, i quali possono non avere nulla a che fare col sistema di trading.

- Back test e combinazione di parametri: andrebbero effettuati back test dettagliati in un intervallo predeterminato e a seconda della strategia e dell’ambiente di mercato si dovrebbero applicare completamente o parzialmente combinazioni di parametri.

- Ottimizzazione: possiamo descrivere come ottimizzazione qualsiasi adattamento del codice sorgente o dei parametri di una strategia che deve essere operato esternamente, in quanto il sistema di trading non può fare queste correzioni da solo. Per esempio, l’ECB inizia con la riduzione nel tasso di base. Un sistema di trading non può né importare questa informazione (per esempio, analizzando il sito web ECB), né interpretare il tasso di policy. Per cui, il trader può fare dei cambiamenti nei parametri o nel codice sorgente, i quali avranno effetti sul comportamento del sistema. Nel nostro caso, il trader dovrebbe fare i cambiamenti in modo tale che il suo sistema automatizzato prenda posizioni mediamente più spesso sul lato short che sul lato long.

Conclusioni

Il trading automatizzato è per questo non così indipendente come spesso ipotizzato. I sistemi di trading automatizzati hanno bisogno di più interventi di quanti talvolta vorresti effettuarne. Accade tutto il tempo che, a causa di ragioni emotive, uno possa intervenire più spesso nell’azione automatizzata, com’è giusto che sia.

© RIPRODUZIONE RISERVATA