Resa dei conti per la «cassaforte d’Italia» dopo la mossa anti-Cda di Del Vecchio e Caltagirone. In realtà, il sistema vuole blindare le detenzioni «patriottiche» di Btp. Perché il Pepp non è eterno

Dopo mesi di lavorio carsico, la coppia Caltagirone-Del Vecchio ha rotto gli indugi e, in vista dell’assemblea del prossimo aprile per il rinnovo del Cda di Generali, ha unito le forze e dato vita a un patto di consultazione, vincolando a tal fine la totalità delle azioni detenute (pari al 10,948%). Scopo della mossa? Garantirsi la sostituzione del Ceo del gruppo, il francese Philippe Donnet. Motivo? Gestione troppo timida e non all’altezza della storia del Leone triestino, destinata per i due imprenditori a competere per la leadership con pesi massimi europei come Allianz, Zurich e Axa.

Il timing è stato scadenzato a dovere: il 14 settembre dovrebbe riunirsi il comitato nomine del gruppo, proprio per testare la disponibilità di Donnet a un rinnovo del mandato. Mentre il 27 di questo mese è convocato il Cda per decidere se attivare o meno la procedura che prevede una lista stilata dallo stesso Consiglio per il rinnovo del board. Di fatto, una best practice in linea con i principi internazionali ma anche un ostacolo alle mire dei neo-pattisti. I quali, infatti, puntano a scongiurarne l’avvio e procedere alla presentazione di liste distinte. Di fatto, Cda spaccato e sei mesi di scontro aperto.

Anche perché, in punta di risultati, la gestione attuale appare poco attaccabile. Dalla presentazione del piano industriale nel novembre 2016 (dopo la nomina avvenuta a marzo), il titolo di Generali è cresciuto del 57% e il total shareholder return ha segnato un aumento di ben il 103%. Per fare un confronto, nello stesso periodo la crescita media degli altri gruppi assicurativi si aggira intorno al 20%. I neo-pattisti, però, non avrebbero digerito il poco attivismo del gruppo, limitatosi a loro dire all’operazione su Cattolica Assicurazioni e all’acquisizione delle joint venture di Axa in Malesia.

A questo scenario, poi, va a unirsi il risiko nel risiko, ovvero gli equilibri all’interno di Mediobanca, primo socio del Leone con il 13% e i cui vertici sarebbero favorevoli a un rinnovo del mandato di Donnet. Di fatto, Alberto Nagel ha il nemico in casa. Poiché se Del Vecchio in meno di due anni è a sua volta diventato primo azionista di Piazzetta Cuccia con il 19%, Caltagirone è da poco entrato in gioco con un 3% diretto e un altro 2% via opzioni. Volano piatti e bicchieri nel salotto buono della finanza, insomma. Perché ai due imprenditori, ormai, va stretto lo status di meri soci finanziari non presenti nel board della banca d’affari milanese. E dopo aver imposto il loro ruolo a colpi di aumenti, ora puntano al bersaglio grosso, l’elefante nella stanza: decidere destino e assetto della vera cassaforte d’Italia.

Fin qui, la cronaca più o meno ufficiale. Ma davvero i due pattisti stanno muovendo le loro pedine rispetto a una più profittevole ed efficace gestione di Generali, improntata alla modernizzazione tecnologica dell’attività caratteristica, al posizionamento strategico dell’impresa, nonché alla sua crescita in una logica di mercato aperta, trasparente e contendibile? La questione pare differente. E sostanzialmente di basa su un enorme punto di domanda: la stagione di Qe perenne che il Covid ha attivato sarà davvero prodromica a una Bce in versione Fed che operi come grimaldello verso l’Ue al fine di giungere agli eurobond, mettendo al sicuro sine die i Btp?

Perché Generali con i suoi 60 miliardi di titoli di Stato in pancia, detta le regole. E lo fa in un mercato che, prima della pandemia, già vide un soggetto non certo residuale nel panorama assicurativo come Unipol alleggerire il suo portfolio di Btp, in nome della tutela degli interessi dei soci e dei clienti. Insomma, in punta di mercato e di quello strano concetto di premio di rischio che sembrava rendere i Btp un investimento non più appetibile. Ma non è la finanza il baricentro di questa partita. E nemmeno l’ego dei due imprenditori, forse stanchi di sentirsi dei parvenu mal sopportati in Piazzetta Cuccia.

C’è principalmente un timore conservativo che è emerso platealmente il 5 novembre dello scorso anno, quando il Copasir esaminò e licenziò con voto unanime la proposta di relazione sulla tutela degli asset strategici nazionali nei settori bancario e assicurativo. Alla base del testo c’era un allarme, confortato dal parere degli apparati di sicurezza dello Stato: francesi e tedeschi vogliono mettere le mani sul settore bancario e assicurativo italiano. Una tesi affascinante e di presa assicurata, peccato che sconti alcune anomalie di fondo. Primo, le banche italiane detengono circa il 27% del debito pubblico contro il 16% delle media dell’eurozona.

Secondo, qualcosa stona. Nella relazione si sottolineava infatti come fosse in atto una crescente e pianificata presenza di operatori economici e finanziari di origine francese nel nostro tessuto economico. Chi guidava Unicredit? Un francese. Il quale però ha ben pensato di far posto a un italiano. E che italiano, l’uomo che operò da tramite fra Santander e Mps per l’affaire Antonveneta e che ora si trova nella posizione di poter acquisire a prezzo di saldo i bocconi più prelibati proprio della banca senese, rimessa artificialmente in vita con soldi pubblici. Chi guida Generali? Un francese. Che, casualmente e al netto di risultati di mercato da applausi, finisce nel mirino con un’operazione che presuppone un rimescolamento degli equilibri addirittura nel sancta sanctorum nella finanza italiana, quella Mediobanca ormai divenuta una sorta di Far West in grisaglia per regolamenti dei conti politici.

Ma non basta. La relazione, infatti, evidenziava come una eventuale cessione di Assicurazioni Generali ad AXA incrementerebbe in misura considerevole la quota - già elevata - di titoli di stato italiani posseduta da operatori francesi. Donnet intende cedere ai suoi compatrioti? Assolutamente no. Ma i numeri sono una cosa meravigliosa: a seconda di come li si presenta, possono allarmare o tranquillizzare. In questo caso, la somma dei 60 miliardi di Btp di Generali unita a quelli di Axa portavano in dote un controvalore in potenziale mano transalpina pari al 3,5% dello stock di debito pubblico italiano.

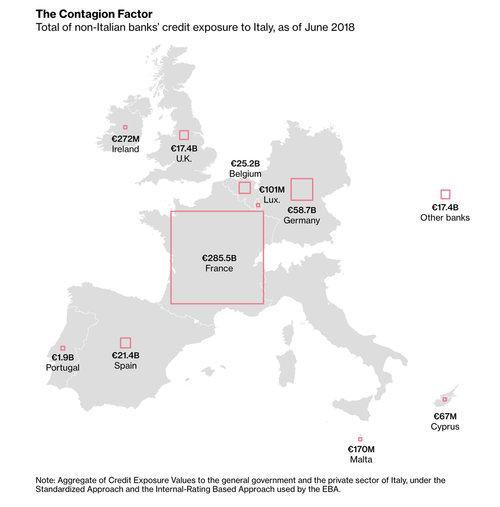

Un cavallo di Troia? C’è un problema, mostrato plasticamente da questo grafico di Goldman Sachs:

Detenzioni di debito italiano delle banche europee (giugno 2018)

Fonte: Goldman Sachs/Eba

Detenzioni di debito italiano delle banche europee (giugno 2018)

Fonte: Goldman Sachs/Eba

le banche francesi, ben prima della relazione del Copasir, già detenevano nel loro complesso circa 285 miliardi in Btp. Perché prima nessuno ha fatto notare la strategica pericolosità di questo controllo backdoor in mano francese? Forse perché post-2011, al Tesoro faceva comodo avere compratori, al netto della nazionalità, come imporrebbero le logiche di mercato cui si richiamano gli stessi Del Vecchio e Caltagirone per le magnifiche sorti e progressive di Generali? O forse perché l’idea di banche francesi in modalità di accumulazione miliardaria in Btp al solo e luciferino scopo di operare poi come dealer della fame speculativa ribassista di fondi ed entità anti-patriottiche fa abbastanza ridere?

Ed ecco la questione esiziale, il vero nodo: la Bce davvero garantirà uno scudo sine die ai Btp, blindando da un lato i conti dell’Italia ed evitando rischi di commissariamento ma aprendo dall’altro al rischio di diversificazione dei portfolio da parte di banche e assicurazioni come Generali, vincolate ai parametri di rischio della normativa Solvency II? Oppure la pandemia porterà via con sé anche il Qe perenne, al netto anche delle pressioni di una Bundesbank che dopo il voto tedesco del 26 settembre tornerà a imporre la sua voce? E l’Ue accantonerà una volta per tutte le richieste di cap sulle detenzioni bancarie di titoli di Stato oppure i tremori torneranno a farsi sentire, prima del previsto e con il potenziale di bruciare un anno di cura Lagarde per i nostri conti?

Insomma, nomi che vanno e nomi che vengono. Tutto ruota intorno al debito. Non a caso, quando nessuno se lo aspettava, è arrivato Mario Draghi a Palazzo Chigi. Certamente, non per caso o per assenza di alternative. Attenzione, però, a non farsi prendere la mano e tramutare un’operazione pericolosamente strategica e sistemica per il Paese in una disputa a colpi di rastrellamenti degna della scalata di Gordon Gekko alla Annacot Acciaio, solo per per ripagare tutti i vari Sir Lawrence Wildman di Piazzetta Cuccia con la stessa moneta da colpo basso. Ovviamente, mistificando il vero fine. E il fil rouge di bilanciamento funambolico che da sempre unisce i muri portanti dei nostri conti pubblici, fra politica e finanza. Perché gli avvenimenti di queste ore, paradossalmente, paiono più legati al Tesoro che a Piazza Affari.

© RIPRODUZIONE RISERVATA