Mentre Biden arruolava Gb e Australia, il gotha di Wall Street incontrava i regolatori del Dragone in cerca di rassicurazioni. Paradossalmente, il timore è quello di troppo mercato sotto la Muraglia

Strano Paese, l’America. Nel giorno in cui Joe Biden annunciava la creazione dell’asse anti-cinese con Gran Bretagna e Australia, il sancta sanctorum di Wall Street incontrava con tutti gli onori e nel corso di un riservatissimo meeting privato il vice-presidente della China Securities Regulatory Commission, Fang Xinghai. Motivo? Ottenere chiarimenti e rassicurazioni rispetto alla campagna di regolamentazione e restrizione in atto sul comparto tech.

E l’ospite d’onore, forse contravvenendo alla buona etichetta, non ha fatto nulla per mettere da subito a loro agio i potenti padroni di casa: ha infatti difeso a spada tratta la nuova politica, definendola necessaria per il miglioramento del livello di tutela di consumatori, privacy sui data e sicurezza nazionale, Praticamente, Fang Xinghai si sentiva talmente in posizione di superiorità nel dialogo da permettersi il lusso di prendere per i fondelli i suoi interlocutori: una nazione dove vige il tracciamento personale attraverso il credito sociale, tutto può tranne che accampare ragioni di difesa della riservatezza come motore dell’azione politica.

Sarà per questo che, forse conscio di aver esagerato, il potente grand commis cinese ha rassicurato l’uditorio: Pechino non intende affatto abbandonare il settore tech al suo destino, né tantomeno sganciarsi dai mercati finanziari esteri - Usa in testa - in nome di una presunta autarchia di mercato. E non solo il meeting è durato oltre tre ore, di fatto riesumando nientemeno che le tavole rotonde ai massimi livelli interrotte nel 2018 a causa della guerra commerciale ma ha visto intenti a confrontarsi con il capo della Sec cinese, nientemeno che i vertici di Goldman Sachs, di Citadel e delle maggiori powerhouses di Wall Street. Joe Biden giocherà anche al Dottor Stranamore ma il mondo degli affari blandisce il nemico.

E una ragione c’è: più passano i giorni, più la comunità finanziaria comincia a prendere decisamente sul serio la resilienza del mercato cinese alla correzione di Stato imposta da Xi Jinping e dalla sua nuova linea di difesa della classe media e dei ceti popolari. E, ovviamente, a far crollare le ultime reticenze rispetto alla necessità di dialogare con Pechino ci ha pensato il caso Evergrande, non fosse altro per quanto rappresentato in questo grafico:

Esposizione di soggetti finanziari esteri a Evergrande

Fonte: Bloomberg

Esposizione di soggetti finanziari esteri a Evergrande

Fonte: Bloomberg

se sulla linea del fuoco in caso di default disordinato troviamo il money-manager londinese Ashmore, specialista nei giochi di prestigio con il debito emergente, ecco che anche BlackRock ha qualche preoccupazione in casa.

E non soltanto per l’esposizione diretta a eventuali haircut con il machete o ristrutturazioni del debito in modalità concordato fallimentare di un tribunale civile italiano, bensì per un quadro d’insieme ancora più inquietante. In molti hanno fatto notare come criticità essenziale la dinamica rappresentata in questo grafico:

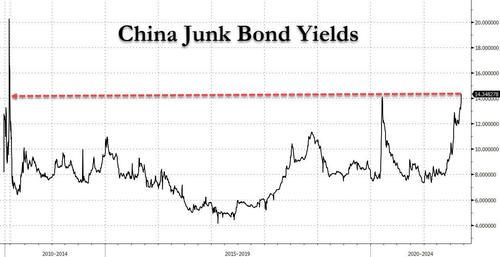

Rendimento del debito junk cinese

Fonte: Bloomberg

Rendimento del debito junk cinese

Fonte: Bloomberg

ovvero, il rendimento dei junk bond cinesi salito al massimo dalla grande crisi dei tassi repo del 2011, qualcosa come i 14,34%. Il tutto partendo da un presupposto: Evergrande è il maggior emittente obbligazionario cinese, visto che fa capo al colosso del real estate il 16% di tutto l’outstanding.

Insomma, se davvero si arrivasse a un default senza paracadute, da sola Evergrande potrebbe far schizzare il rendimento del mercato jun denominato in dollari dal 3% al 14%. Da sola, giova ripeterlo. Ma non accadrà. E lo mostra questo altro grafico,

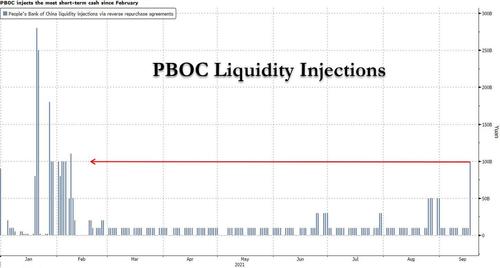

Operazioni repo della Banca centrale cinese

Fonte: Bloomberg

Operazioni repo della Banca centrale cinese

Fonte: Bloomberg

poiché a fronte di un credit market in yuan addirittura con controvalore di 12 trilioni di dollari e con il tasso repo a 7 giorni schizzato ai massimi da giugno, la Banca centrale cinese - rappresentata nientemeno che dal suo numero uno al meeting con i guru di Wall Street - ha iniettato 90 miliardi di yuan overninght fra giovedì e venerdì, il massimo da febbraio. Nessuno si stupirebbe se, fuso orario a favore, i partecipanti alla riunione privata avessero avuto un’anticipazione della mossa.

D’altronde, se Evergrande con la sua crisi dovesse generare un congelamento del mercato interbancario, il governo cinese o la Pboc sarebbe costretti a intervenire, poiché le banche esposte sul colosso immobiliare vedrebbero aumentare a dismisura le sofferenze. Insomma, Evergrande non è un problema, apparentemente. Cosa lo è, invece, a tal punto da aver convinto Goldman Sachs e soci a ignorare i venti di guerra che spiravano da Pennsylvania Avenue? Questi due grafici,

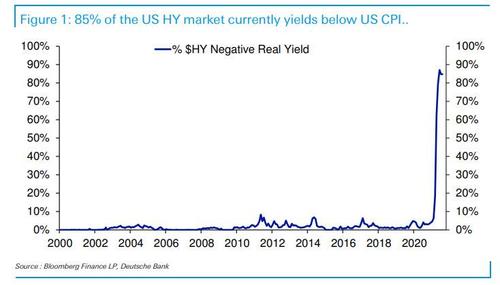

Percentuale di junk bond Usa con rendimento reale negativo

Fonte: Deutsche Bank

Percentuale di junk bond Usa con rendimento reale negativo

Fonte: Deutsche Bank

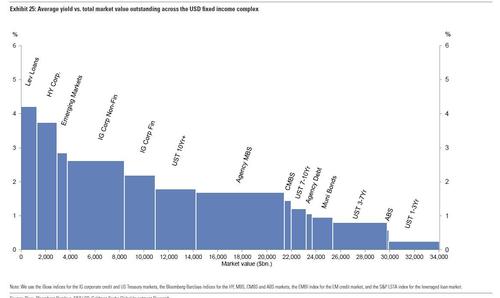

Raffronto tra rendimento medio e valore totale di mercato dell’outstanding Usa

Fonte: Goldman Sachs

Raffronto tra rendimento medio e valore totale di mercato dell’outstanding Usa

Fonte: Goldman Sachs

i quali mostrano non solo come l’85% dei junk bond Usa abbiano in realtà tassi reali negativi, una volta scontata l’inflazione ma anche che l’intero spettro del credit market statunitense offre virtualmente rendimento zero all’investitore che cercasse qualche occasione. Domanda da un milione di dollari: perché allora gli yield-chasers d’Oltreoceano non si gettano a corpo morto su quel 14% di rendimento offerto dai junk bond cinesi?

Per la ragione che sta spaventando Wall Street, il paradosso dei paradossi: la Cina comunista, al netto di eventi sistemici che vadano a toccare controllate di Stato come Huarong, sembra voler imporre al mercato globale il ritorno in grande stile del precetto in base al quale failure means failure. Insomma, la Cina non garantisce in automatico i bailouts come, di fatto, la Fed ha dimostrato di fare ogni qualvolta i tremori nei rating cominciavano a farsi troppo ravvicinati.

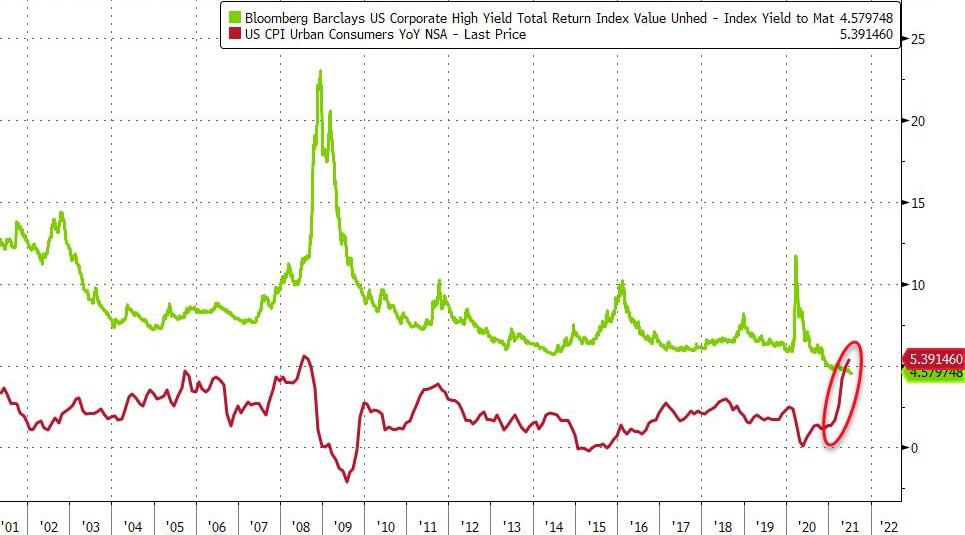

Se infatti il junk debt Usa - non più tardi dello scorso 16 luglio - arrivava a offrire un rendimento inferiore all’indice CPI dell’inflazione per la prima volta in assoluto, come mostra il grafico,

Raffronto tra rendimento del debito junk Usa e CPI (inflazione)

Fonte: Bloomberg

Raffronto tra rendimento del debito junk Usa e CPI (inflazione)

Fonte: Bloomberg

è perché la Federal Reserve ha implicitamente garantito al mercato che nessuno sarà lasciato fallire. Tradotto, investitori privi di attitudine e mezzi da hedge fund si sono lanciati verso carta con livello di rischio - in condizioni di mercato normali e non da Qe perenne - pari alla kriptonite per Superman. Il 14% di rendimento del junk cinese, invece, fa paura.

La Cina è forse l’ultima Paese al mondo dove vige il vero capitalismo di mercato con le sue regole e i suoi preistorici concetti cardine come risk premium, fair value e price discovery? Una provocazione, ovviamente. Ma talmente estrema da aver spinto Citadel, Goldman e grisaglie assortite a chiedere udienze al Torquemada del mercato con domicilio a Pechino. Meglio riflettere. E seriamente.

© RIPRODUZIONE RISERVATA