JP Morgan suona l’allarme: non si contrae la politica monetaria in fase di rallentamento. Altrimenti, déjà vu del 2018. Ma serve un booster per il Pil, la «terza dose» della manipolazione: il warfare

Raramente i bond mentono. E solitamente operano da canarino nella miniera dei guai in vista: certi strani movimenti sotterranei sui rendimenti sono come le prime vibrazioni di un sismografo precisissimo ed estremamente sensibile. L’azionario con la sua grossolana sete di rallies, solitamente arriva dopo. A frittata ormai fatta.

E’ per questo che, a tre giorni dalla conferenza stampa di Jerome Powell dopo la riunione del Fomc della prossima settimana, qualcuno comincia ad azzardare un’ipotesi decisamente interessante: la Fed sta bluffando. In sé, tesi che potrebbe lasciare il tempo che trova. E che in molti, alla luce dei rendimenti in salita e dei tonfi di Wall Street (e delle criptovalute), potrebbe leggere come unicamente ascrivibile alla categoria del wishful thinking. Auto-alimentante, nel caso. Perché ad avanzarla è stato il vero decisore del mercato, quantomeno Oltreoceano: JP Morgan.

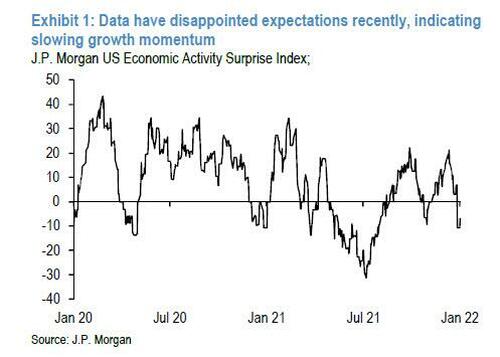

La quale alla vigilia dell’ennesima riunione spartiacque della Banca centrale ha pubblicato questo grafico,

Andamento dell’Economic Activity Surprise Index

Fonte: JP Morgan

Andamento dell’Economic Activity Surprise Index

Fonte: JP Morgan

dal quale si evince come nelle ultime settimane l’Economic Activity Surprise Index della banca abbia deviato furiosamente in territorio negativo, andando nettamente in under-performance rispetto al consensus degli analisti. Insomma, contrazione. Non certo recessione ma un bel rallentamento. Il quale combinato con l’inflazione al livello massimo dal 1982 ci porta in dote un fantasma di quelli d’antan: la stagflazione, il Bela Lugosi di ogni rappresentazione macabra del worst case scenario in macro-economia.

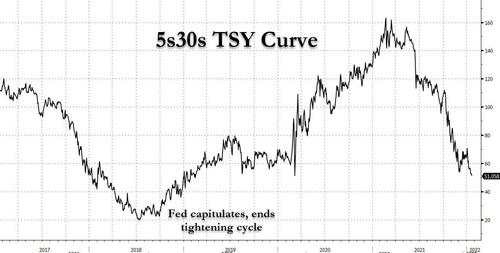

E questi altri due grafici

Andamento della curva Treasuries 10-30 anni

Fonte: Bloomberg/Zerohedge

Andamento della curva Treasuries 10-30 anni

Fonte: Bloomberg/Zerohedge

Andamento della curva Treasuries 5-30 anni

Fonte: Bloomberg/Zeroehdge

Andamento della curva Treasuries 5-30 anni

Fonte: Bloomberg/Zeroehdge

parlano ulteriormente chiaro: la curva 10-30 anni dei Treasuries, tradizionalmente il primo sniff out di un mutamento drastico di mercato, ha visto i rendimenti crollare di colpo, mentre ancora più interessante è notare come il denominatore fulcro - ovvero la curva 5-30 anni - oggi sia a soli 30 punti base dal livello che nel 2018 spinse la Fed ha chiudere il suo ciclo di normalizzazione del costo del denaro.

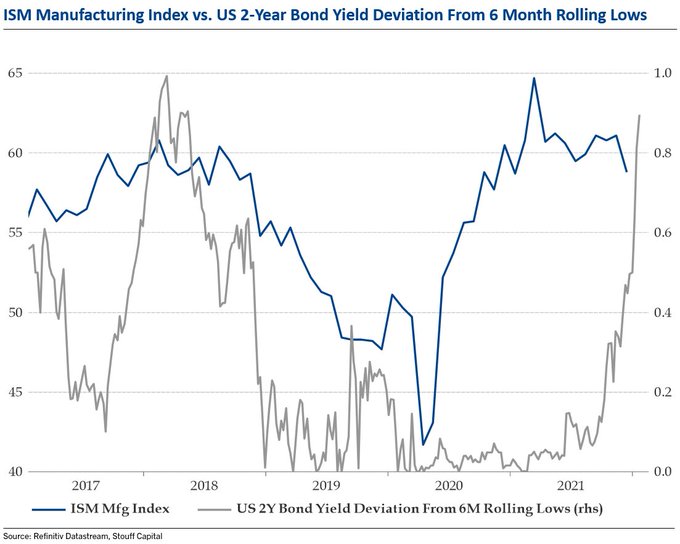

Ed ecco che questo altro grafico

Correlazione fra indice ISM e rendimento del Treasury a 2 anni

Fonte: Refinitiv/Stouff Capital

Correlazione fra indice ISM e rendimento del Treasury a 2 anni

Fonte: Refinitiv/Stouff Capital

sintetizza il quadro: davvero siamo di fronte a un altro policy error come quello che si sostanziò quattro anni fa? Ovvero, la Fed non ha ancora imparato la lezione base, quella per la quale non si toccano i tassi al rialzo nel corso di un rallentamento economico? C’è però un problema: come si fa con l’inflazione, come la si purga senza intervenire sui tassi di interesse? Al netto di tutte le esotiche teorie monetarie emerse negli ultimi anni di Qe perenne, l’unico modo per scacciare il fantasma della stagflazione è operare sul Pil: una crescita record, un vero e proprio boom, un booster all’economia senza precedenti.

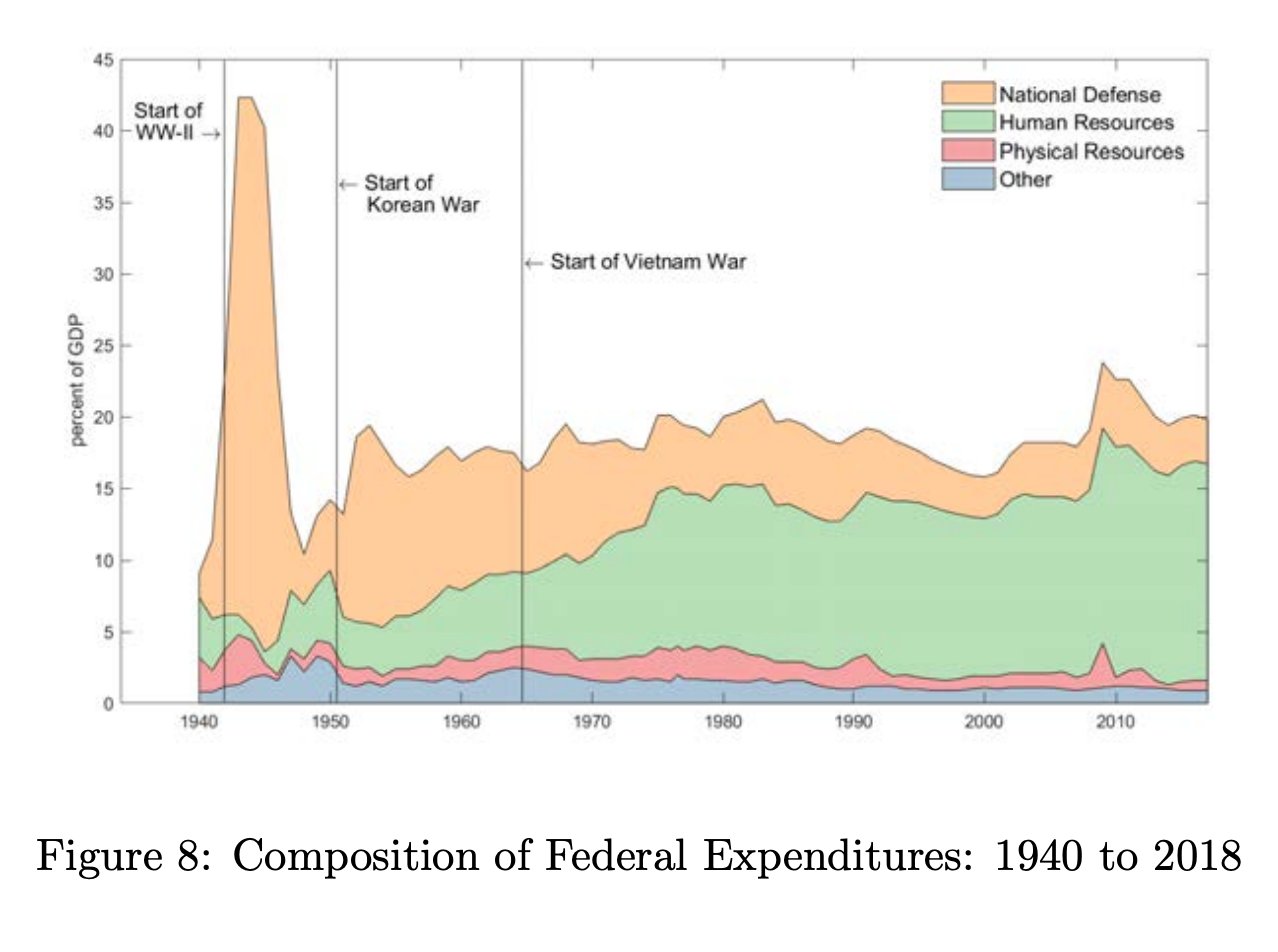

Anzi, questo grafico

Composizione per voci della spesa federale Usa (1940-2018)

Fonte: BEA

Composizione per voci della spesa federale Usa (1940-2018)

Fonte: BEA

ci mostra come i precedenti ci siano eccome e anche come la ricetta attualmente in apparente elaborazione sia ampiamento consolidata nella sua efficacia: warfare. La vecchia, cara guerra. Spese militari, cui ovviamente vanno appaiate quelle di contorno: stanziamenti sulla sicurezza interna, cibernetica, tecnologica e industriale. Un diluvio di soldi. Ovviamente da mettere in campo a fronte di una minaccia per il mondo libero che non permette volgari e irresponsabili calcoli di bottega su parametri e vincoli.

Non a caso, la situazione in Ucraina precipita di minuto in minuto. Una chiara e palese escalation di provocazioni e preparativi da tutte le parti, divenuta addirittura sfrontata nelle ultime 36 ore. Prima la Gran Bretagna con la sua accusa verso Mosca di voler insediare a Kiev un proprio uomo alla presidenza, poi lo scandalo del numero uno della Marina tedesca costretto alle dimissioni dopo aver dichiarato in audizione che la Crimea è ormai Russia e che Vladimir Putin merita rispetto.

Un clamore mediatico enorme. E voluto. Perché l’arrivo in Ucraina di tonnellate di armamenti americani, per una volta, non è avvenuto con il favore delle tenebre in uno scalo militare lontano da occhi indiscreti. Ma in favore di telecamere di CNN e Fox. L’americano medio deve sapere. Ora che il Covid non fa più paura e il conto titoli di Mr. Smith comincia a sanguinare sotto i tonfi di Nasdaq e retail stocks, occorre un nuovo catalizzatore che freni i cattivi pensieri della gente verso un’inflazione fuori controllo, un’economia che rallenta fino a stagnare e una Borsa che sfrutta il pivot negativo delle minacce di Jerome Powell per far purgare ai Robinhooders qualche trimestre di eccessi, short squeezes e buybacks.

Ma i bond non mentono. La Fed potrà farlo ancora per qualche riunione, fomentando il panico a colpi di dichiarazioni infiamma-Vix ma tutto ruota attorno alla nuova emergenza. Perché serve altro Qe. Sempre di più. Come i tossici.

© RIPRODUZIONE RISERVATA