Per Peter Theil, co-fondatore di PayPal, la criptovaluta potrebbe essere un’arma finanziaria cinese contro l’America. Per Ray Dalio, una svolta proibizionista come con l’oro negli anni Trenta sarebbe probabile. Cosa si agita dietro al mondo delle valute digitali, mentre il loro market cap supera i 2 trilioni e prosegue la corsa degli investitori istituzionali?

Nonostante io sia una persona che può definirsi pro-criptovalute, a questo punto mi chiedo se Bitcoin non potrebbe essere in parte un’arma finanziaria cinese contro gli Usa.

A sganciare la bomba con la nonchalance con cui si ordina un caffè, è stato Peter Theil, co-fondatore di PayPal, trumpiano mai pentito e anima ultra-liberista della Silicon Valley. E il contesto in cui il 53enne di origine tedesca, 315mo nella classica di Forbes dei 400 uomini più ricchi al mondo, ha deciso di scoperchiare il vaso di Pandora della geopolitica monetaria è tutt’altro che secondario: una tavola rotonda virtuale organizzata dalla Richard Nixon Foundation che lo vedeva discutere con l’ex segretario di Stato, Mike Pompeo e l’ex advisor della Nsa, Robert C. O’Brien. Non esattamente una cena informale fra amici.

Ma non basta: Guardando la situazione dal punto di vista della Cina, ovviamente loro non accettano lo status di valuta di riserva del dollaro, visto che questo ci offre un alto livello di leverage in ambito commerciale... Bitcoin minaccia la struttura stessa della valuta fiat ma, in particolar modo, minaccia il dollaro.

Un atto d’accusa senza margini di interpretazione. Lanciato dallo stesso uomo che, non più tardi del 2018, dichiarò che il Partito comunista cinese odia le criptovalute e ama l’intelligenza artificiale. Segnali. Ancor più inquietanti, se contestualizzati. E, soprattutto, messi in relazione con quanto dichiarato il 16 marzo da nientemeno che Ray Dalio, patron di Bridgewater e vero e proprio guru della finanza Usa: dopo aver definito Bitcoin un asset non ospitabile per un contesto come quello capitalistico, il finanziere si spinse ben oltre, arrivando a chiamare la criptovaluta uno storehold of wealth contro le follie monetaristiche dei politici e a prospettare uno scenario da Proibizionismo 2.0: Ci sono buone probabilità che il governo statunitense possa mettere al bando Bitcoin, esattamente come fece con la proprietà dell’oro negli anni Trenta.

Davvero qualcuno negli Stati Uniti sta pensando a un scenario simile? Proprio ora che il valore di mercato delle criptovalute ha raggiunto i 2 trilioni di dollari e, soprattutto, che il capitalismo vecchia maniera sta ulteriormente muovendo passi nell’universo della blockchain?

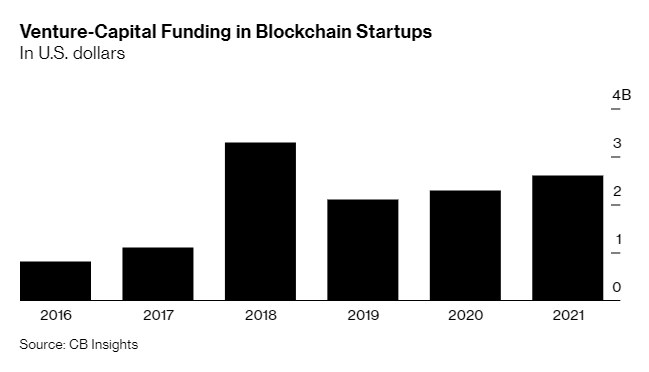

Questo grafico

Bloomberg

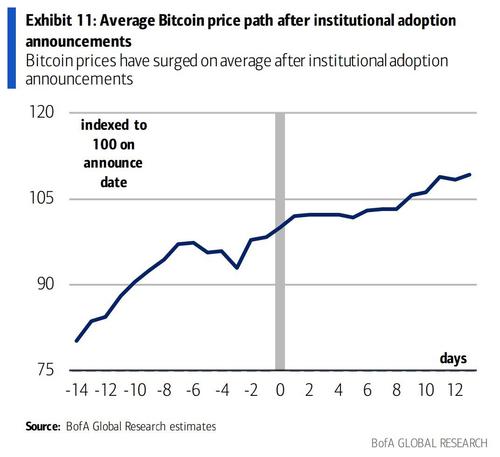

parla chiaro: nel primo trimestre di quest’anno, le 129 startups legate alle criptovalute (fra cui BlockFi Inc., Dapper Labs Inc. e Blockchain.com) hanno ottenuto finanziamenti per 2,6 miliardi di dollari, stando a dati di CB Insight, mentre nell’intero 2020 i 341 deals andati in porto attrassero soli 2,3 miliardi. Ma sono questi grafici

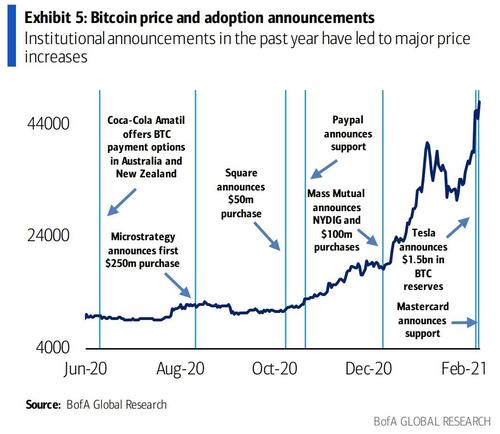

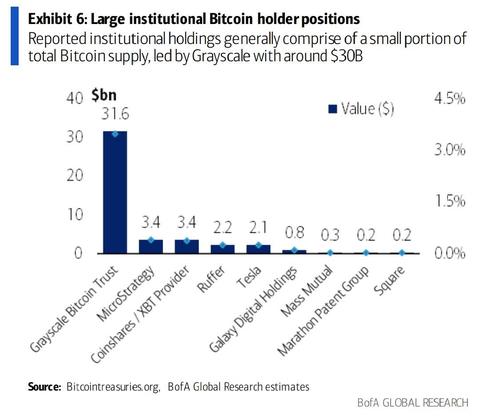

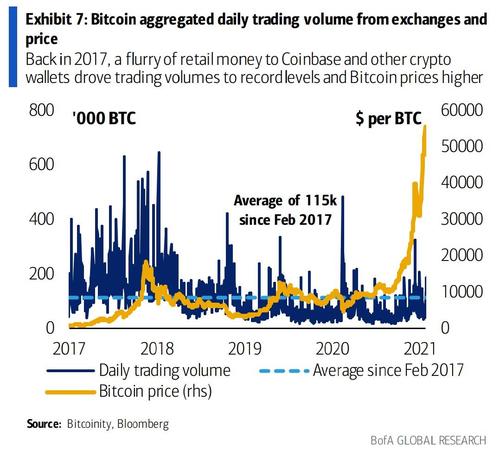

Bank of America

Bank of America

Bank of America

Bank of America

a mettere in prospettiva quanto sta accadendo sotto il pelo dell’acqua del fenomeno Bitcoin ed Ethereum: l’ingresso di sempre nuovi soggetti istituzionali nel grande circo cripto sta operando da sostegno alle valutazioni, nonostante volumi ancora molto bassi sia di detenzioni establishment che di trading, quantomeno rispetto alle valutazioni raggiunte.

Insomma, rispetto al precedente boom del 2016-2017, poi conclusosi in bolla, oggi apparentemente Bitcoin gode di un status di hedging contro il QE perenne che sta rendendolo appetibile non solo al retail e al pubblico da bolla mediatica, bensì a chi per anni ha guardato all’universo cripto come a un oscuro gioco di ruolo per nerd. Non più.

Ed è la ragione stessa di questo mutamento di approccio - e non di pensiero - a trovare una giustificazione all’atto di accusa di Peter Theil, il quale non a caso ha parlato di ruolo del dollaro come valuta benchmark mondiale e di leverage commerciale.

Bitcoin, di fatto, rappresenta nulla più che un buco nel muro di un edificio che sta andando a fuoco. Certamente, in condizioni normali non passerebbe i test di valutazione in sicurezza e non verrebbe certificato come uscita. Certamente nel lungo termine sarà rimpiazzato da porte degne di questo nome. Ma nel breve termine, l’unica cosa che conta è uscire dal palazzo non appena si sente odore di bruciato.

L’America non teme l’assalto al Palazzo d’inverno delle valute fiat, teme il disvelamento del fallimento palese della politica di Qe perenne. La stessa che sta spingendo sempre più soggetti istituzionali a optare in parte per detenzioni in criptovalute, dirette o tramite il controllo di pacchetti azionari sempre più grandi di aziende proxy come Microstrategy. Stanno comprandosi un buco nel muro, fino a quando non sarà chiara l’entità dell’incendio, la direzione del vento e il tempo di intervento dei pompieri.

Una cosa sola appare sempre più certa a tutti: la natura di quelle fiamme. Dolosa e strettamente connessa alla necessità di perpetuare in eterno un deficit federale ormai insostenibile.

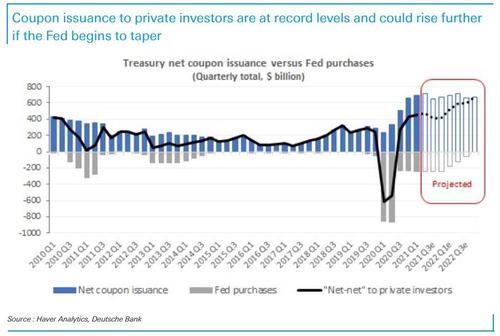

In tal senso, il piano Biden rappresenta la plastica immagine di un moderno tax’n’spend, la cui leva fiscale va a innestarsi su un principio di monetizzazione automatica del debito a ciclo continuo. C’è però un problema, come mostra questo ultimo grafico

Deutsche Bank

contenuto nello studio ad hoc di Deutsche Bank: proprio in nome e in virtù del Qe perenne e del piano Biden da finanziare, l’ammontare di debito statunitense in circolazione sotto forma di coupon sui Treasuries sta salendo a un ritmo senza precedenti.

Ogni trimestre, il Tesoro aumenta infatti quella voce per un controvalore pari a 650 miliardi di nuovo debito che va a rimpiazzare i T-bills emessi l’anno precedente, al fine proprio di supportare lo stimulus spending federale. Tradotto in parole povere, se anche la Fed ignorerà le sirene di taper del piano di acquisti e continuerà imperterrita a comprare un ammontare sostanziale di quel debito, il controvalore di offerta di coupon destinata agli investitori privati rimane enorme.

E, soprattutto, obbligato a crescere ulteriormente, se per caso la stessa Fed dovesse invece davvero dar vita a un rallentamento del Qe. Insomma, spalle al muro. Ecco spiegato, ad esempio, l’uno-due destabilizzatore di Robert Kaplan, numero uno della Fed di Dallas e istigatore seriale di dubbi sulla necessità di calibrare il supporto alle reali condizioni macro dell’economia: occorre creare i prodromi del terrore, al fine di aumentare l’effetto calmante della prossima uscita in versione cavaliere bianco di Jerome Powell. O delle ennesime minute dell’ultimo board.

Il problema di fondo, quello che Peter Thiel ha sottolineato con la veemenza tipica del personaggio in un contesto di understatement conservatore come la Nixon Foundation, è tutto qui. E nel timing.

Perché, casualmente, la nuova crociata contro Bitcoin in casa statunitense sta sviluppandosi in perfetta contemporanea con il perfezionamento dello yuan digitale da parte della PBOC cinese, il quale opererà in maniera polarmente opposta a Bitcoin: sarà infatti il proxy elettronico della politica di controllo sul capitale normalmente operata sullo yuan fiat, oltretutto in maniera più stringente, efficace e diretta. Offrendo una via più istituzionale, sicura e testata per circumnavigare i sistemi di pagamenti globali come Swift, denominati in dollari.

E con essi, eventuali sanzioni internazionali. Non a caso, lo stesso Wall Street Journal ha per primo definito questo sviluppo una minaccia per la sicurezza nazionale Usa. Ora, l’attacco di Peter Thiel, dopo l’oscuro presagio di Ray Dalio. Tappando il buco nel muro, l’America vorrebbe evitare che i condomini scoprano l’ampia e sicura porta sul retro che Pechino sta finendo di approntare e si appresta a far certificare. Il rischio di una strategia simile? Una strage. E poco importa se a causa di soffocamento, ustione o per la calca.

Non a caso, Washington ha appena dispiegato la cortina fumogena più mediatica e collaudata in assoluto, fin dai tempi di Columbine: la regolamentazione delle armi. Attendiamoci sorprese. A breve.

© RIPRODUZIONE RISERVATA