Altro giorno, altro test della RBA che manda in fibrillazione i rendimenti. Se cesserà la politica di controllo, i tremori saranno globali. E già i tassi Usa sono in inversione sulla curva 20-30 anni

Se la missione di Christine Lagarde era quella di tranquillizzare il mercato rispetto all’aspettativa di un rialzo anticipato dei tassi, ha fallito. Stando a quanto riportato da Bloomberg, questa mattina i traders hanno operato in base a un proxy che vede l’Eurotower anticipare da dicembre a ottobre del prossimo anno un aumento di 20 punti base del benchmark. E se sempre l’agenzia economica Usa ha rivisto al rialzo il consensus per l’inflazione nell’eurozona ad ottobre, prevista ora al +3,7% dal 3,4% precedente - ulteriore benzina sul fuoco di un’aspettativa per una svolta hawkish -, è stata ancora l’Australia a tenere banco e guidare i sussulti degli spread globali. Italiano in testa.

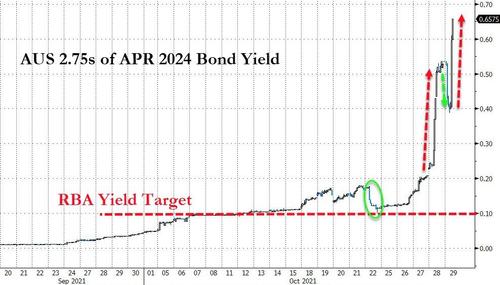

Dopo aver spedito allo 0.49% il rendimento del bond a 2 anni nella mattinata di giovedì, in seguito alla scelta a sorpresa di non acquistarlo, ecco che stamattina la Banca centrale di Canberra (RBA) ha operato come se intendesse andare a vedere il bluff dei mercati. L’obbligazione al 2,75% con scadenza aprile 2024 è finita di fatto in modalità cane di Pavlov e la reazione, immaginiamo con sommo dispiacere della RBA, è stata davvero conseguente e frutto di un riflesso: il rendimento di quella carta è salito da 40 a quasi 70 punti base nell’arco di istanti, nel momento in cui è stato chiaro che l’istituto Philip Lowe non l’avrebbe acquistata nemmeno oggi, avendone già a bilancio detenzioni pari al 64% del totale.

Tradotto, come mostra il grafico,

Rendimento del bond sovrano australiano con scadenza 2024

Fonte: Bloomberg/Zerohedge

Rendimento del bond sovrano australiano con scadenza 2024

Fonte: Bloomberg/Zerohedge

Canberra rincara la dose: l’addio alla politica di controllo sulla curva dei rendimenti allo 0,1% va inteso come reale. Davvero? Soltanto il 22 ottobre, infatti, la RBA stupì tutti con un’operazione di salvataggio tanto disperata quanto benedetta dai traders: quando il rendimento di quel bond arrivò allo 0,17%, intervenne con un’operazione non preventivata e comprò. Oggi siamo allo 0,69% e in una sola settimana quella carta ha visto il suo yield salire al massimo dal febbraio 2020. Ovvero, in pieno panico mondiale da prima ondata di pandemia.

Davvero l’Australia è diventata il proxy del mondo a livello di determinazione della reale portata di un VaR shock innescato dal taper tantrum delle Banche centrali sul mercato obbligazionario? In molti cominciano a pensare che, quantomeno, sia il laboratorio in cui si stanno operando test molto avanzati. E potenzialmente rischiosi. Ora tutti gli occhi sono puntati a martedì prossimo, giorno in cui si terrà il board della RBA e potrebbe divenire ufficiale la decisione di abbandonare la politica di controllo sulla curva dei rendimenti. A quel punto, lo tsunami potrebbe davvero partire.

E che la situazione non sia derubricabile a mero scossone su un mercato periferico lo mostra questo altro grafico,

Andamenti correlati dei Treasuries Usa a 20 e 30 anni

Fonte: Bloomberg/Zerohedge

Andamenti correlati dei Treasuries Usa a 20 e 30 anni

Fonte: Bloomberg/Zerohedge

dal quali si evince come ieri gli Stati Uniti abbiano vissuto la prima inversione sulla curva del rendimento fra Treasury a 20 e 30 anni. Un brutto campanello di recessione alle porte, di fatto confermato dal dato ufficiale del Pil in rallentamento nel terzo trimestre. Nonostante questo e i pessimi risultati di Apple, il Nasdaq volava. Anzi, forse, proprio grazie a questo. Perché se l’economia rallenta e i tassi cominciano a traballare, la Fed può fare tutto. Tranne una cosa: un taper reale e serio, quantomeno nella durata effettiva prima di un’inversione emergenziale di marcia, ormai prezzata da tutti ex ante.

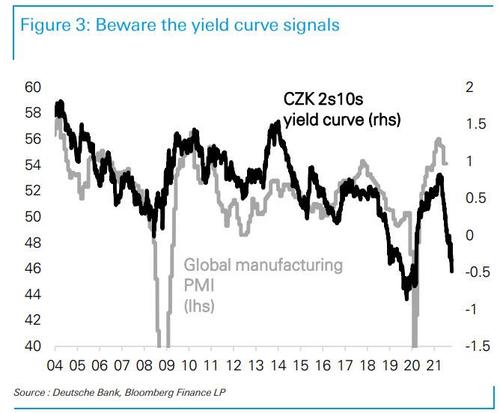

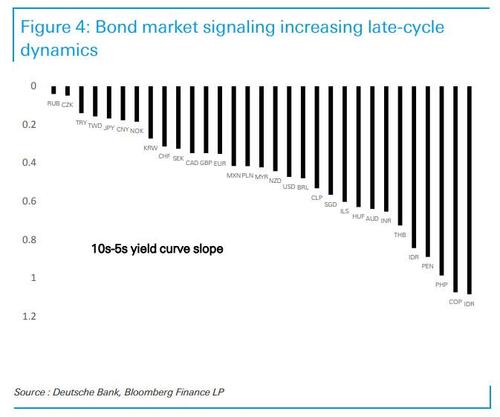

E questi due grafici

Correlazione fra curva 2-10 anni del bond ceco e PMI manifatturiero globale

Fonte: Deutsche Bank

Correlazione fra curva 2-10 anni del bond ceco e PMI manifatturiero globale

Fonte: Deutsche Bank

Andamenti della curva 5-10 anni dei principali bond sovrani

Fonte: Deutsche Bank

Andamenti della curva 5-10 anni dei principali bond sovrani

Fonte: Deutsche Bank

tratti dell’ultimo studio dedicato al tema da Deutsche Bank parlano chiaro: se l’inversione già avvenuta sui titoli di Stato della Repubblica Ceca appare un palese sintomo di negative loop con lo stato di salute della ripresa macro globale (non fosse altro per gli enormi links di quel Paese con il settore automotive sulla supply chain), è a livello globale che un trend di inversione sulla curva 5-10 anni appare ormai in fase di innesco. Di fatto, il mercato obbligazionario sta inviando chiari segnali di fine ciclo.

Davvero la Bce pensa di poter prendere in giro il mercato fino al prossimo board del 15-16 dicembre o qualcosa la costringerà emergenzialmente a rientrare in campo prima di quella data? Attenzione al VaR, placidi numerini che contabilizzano assets a bilancio. Capaci però di tramutarsi in un attimo in sentenze inappellabili, se la corrente comincia ad andare nella direzione opposta a quella impostata per la navigazione. Come pare abbia iniziato a fare. Occhi su Canberra. Quantomeno, fino a martedì prossimo.

© RIPRODUZIONE RISERVATA