Younited, specializzata in credito al consumo, ha superato la valutazione del miliardo di euro diventando un nuovo unicorno. Ci ha spiegato il perché il Ceo europeo, Tommaso Gamaleri.

Un recente round di finanziamento da 60 milioni di euro, sottoscritto da Eurazeo, Crédit Mutuel Arkéa, Bpifrance e Goldman Sachs, insieme ad altri fattori legati alla progressiva crescita del credito al consumo, fa sì che la valutazione complessiva della fintech francese Younited sia salita a 1,1 miliardi di euro, facendola di fatto diventare un unicorno.

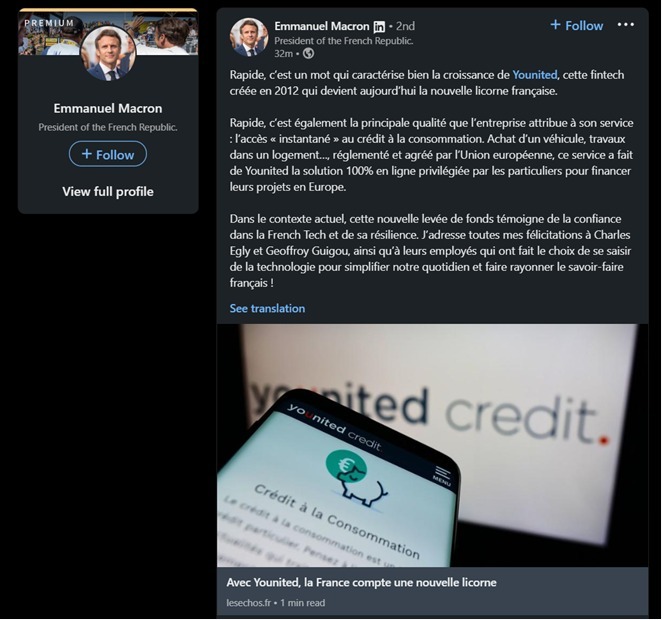

L’evento è stato festeggiato direttamente dal presidente francese Emmanuel Macron con un tweet, a dimostrazione di come in Francia le startup e scaleup tecnologiche siano al centro dell’attenzione del governo.

I soldi del round di finanziamento serviranno alla fintech del credito al consumo per consolidare la tecnologia ed a rafforzare le partnership in tutti i Paesi in cui la società è presente: oltre che in Francia e Italia, anche in Germania, Spagna e Portogallo.

Il credito al consumo di Younited nel 2022 ha visto il GMV, Gross Merchandise Value, cioè la produzione di nuovi prestiti, crescere del 70% per 1,6 miliardi di euro, mentre i ricavi sono saliti a 190 milioni di euro (+54%).

La crescita di Younited è sia nel canale consumer (+50% del GMV nel 2022) sia in quello delle partnership (+185% del GMV nel 2022), che dà modo ai partner di Younited (gli esercenti e gli istituti finanziari) di utilizzare le sue tecnologie e competenze per il credito istantaneo sulle loro piattaforme.

Gli esercenti, per esempio, possono usare la soluzione di finanziamento Younited Pay sul loro sito web o in negozio e finanziare carrelli di spesa fino a 50.000 euro per 84 mesi.

Credito al consumo, perché Younited è diventata unicorno

Younited è specializzata in credito al consumo istantaneo: “ci vogliono tre minuti per avere una risposta di credito”, ci ha detto Tommaso Gamaleri, che è diventato il Ceo Europe di Younited dopo aver fatto partire (nel 2015) la filiale italiana della fintech francese del credito al consumo e prima ancora aveva fondato ConTe.it (assicurazioni auto).

“Younited è diventata unicorno perché gli investimenti fatti sono in linea con la crescita dei ricavi - ci ha spiegato Gamaleri -. Cioè il valore della società cresce al pari di quello che questa produce. Oggi abbiamo più di un milione di clienti, diventare unicorno è una diretta conseguenza”.

La realtà del credito al consumo istantaneo si unisce alle altre decine di fintech che in Francia sono diventate unicorno. Vien da chiedersi perché Oltralpe avviene sovente, mentre in Italia solamente due ce l’hanno fatta (Satispay e Scalapay), in un mercato fintech che quest’anno raccoglie quasi un miliardo di euro.

Il tweet di Macron su Younited

Il tweet con cui il presidente francese Emmanuel Macron ha festeggiato lo status di unicorno di Younited

Il tweet di Macron su Younited

Il tweet con cui il presidente francese Emmanuel Macron ha festeggiato lo status di unicorno di Younited

“Perché in Francia si programma il fintech da subito su scala europea - è la spiegazione di Gamaleri -. Younited è nata nel 2011 prendendo la full banking license, perché faceva scattare il bollino della BCE per aprire in modo facile in altri Paesi”.

La programmazione vale anche per l’afflusso di capitali, dal venture capital al private equity.

Si tratta di avere una visione imprenditoriale ampia, dunque, ma c’è anche la questione tecnologica: nel fintech bisogna essere portatori di innovazione. E poi bisogna avere anche un solido endorsement dal punto di vista pubblico: “in Francia esiste il Next40, che è il CAC40 (il principale indice di borsa francese e uno dei più importanti del sistema Euronext) delle scale up, e Macron è il maestro di cerimonia del gruppo”, ha detto Gamaleri.

Credito al consumo contro l’inflazione

I dati europei e italiani (Assofin) dicono che il credito al consumo dopo la metà del 2022 è tornato a essere quello a livello pre-Covid.

Ora c’è invece un rallentamento della domanda di credito, che è figlio delle attese economiche, segue il ciclo.

Invece il credito al consumo può essere una soluzione importante per sostenere la domanda in un periodo di inflazione, dato che, come ha spiegato Gamaleri, «offre due vantaggi: alleggerisce il peso di un acquisto, che se ingente non potrebbe essere preso int considerazione, e soprattutto è a tasso fisso». In pratica il credito al consumo si svaluta e assorbe il peso dell’inflazione.

La diffusione del credito al consumo è sostenuta dalla tecnologia, ossia l’asset primario di Younited: il 30% di acquisti rateali di credito al consumo viene fatto online, direttamente sul sito della banca o da un merchant finanziando un acquisto (con YounitedPay).

Questo avviene in particolare in Italia, “dove il tasso di soddisfazione dei clienti italiani è cresciuto, il Net Promoter Score è migliorato, così come la fedeltà al provider”.

La componente tecnologica è fondamentale per integrare i diversi pezzi del riconoscimento dell’affidabilità creditizia per avere il credito al consumo (banche dati creditizie, lo Spid, i sistemi antifrode pubblici) per avere un risultato finale positivo e istantaneo per il cliente.

Tommaso Gamaleri

Tommaso Gamaleri è Ceo Europe di Younited

Tommaso Gamaleri

Tommaso Gamaleri è Ceo Europe di Younited

Credito al consumo e differenze con il Bnpl

Parlando di credito al consumo viene da fare il paragone con il BNPL.

Che differenze ci sono con il credito immediato di Younited?

“Cambia l’impalcatura regolamentare - ha spiegato Gamaleri -. Il credito al consumo è regolato da tutte le banche, il BNPL no. Diciamo di più: il credito al consumo digitale comincia dove finisce il BNPL, ossia dove iniziano le nostre economie di scala”.

Semplificando: per importi fino a 200, 300 euro conviene il BNPL, per importi superiori si passa al credito al consumo regolamentato.

Quindi può accadere che in caso di un acquisto su un bene su una piattaforma online si passi dal BNPL al credito al consumo, stando nello stesso carrello di acquisto.

La proposta di Younited si differenzia da quelle delle soluzioni di pagamento non regolamentate perché dà ai consumatori un processo semplice di accesso al credito, con garanzie di protezione ad ammortamento regolamentato.

© RIPRODUZIONE RISERVATA