Si avvicina la scadenza del secondo acconto Irap e per il versamento è necessario utilizzare il codice tributo 3813. Ecco cos’è e le istruzioni per usarlo nel modello F24.

A cosa serve il codice tributo 3813 e per quale versamento Irap si usa? Scade domenica 30 novembre, data posticipata al 1° dicembre 2025, il termine per il versamento del secondo acconto Irap 2025 e per effettuare correttamente il versamento deve essere usato il codice tributo 3813.

Si parla da tempo di una riforma dell’Irap, in programma anche nella riforma fiscale, ma di fatto la sua abrogazione per ora non sembra vicina, anzi da tempo non si parla più dell’abolizione. Proprio per questo sono ancora molti i contribuenti che devono usare il codice tributo 3813 per il versamento del secondo o unico acconto Irap in scadenza al 30 novembre.

Vediamo in quali casi si usa il codice tributo 3813 per il versamento del secondo acconto Irap, o dell’unica rata, e come inserirlo all’interno del modello F24.

Cos’è il codice tributo 3813 e a cosa si riferisce

L’Irap è l’Imposta regionale sulle attività produttive introdotta con il decreto legislativo 446 del 1997. Pur essendo un’imposta “statale”, le entrate sono dirette alla Regione di riferimento, cioè la Regione in cui è ubicata l’attività, e sono utilizzate per finanziare il Sistema Sanitario Nazionale.

Nel tempo l’Irap è stata oggetto di diverse riforme che hanno ridotto la platea dei soggetti passivi dell’imposta. Sono tenuti al versamento i soggetti, diversi dalle persone fisiche, che esercitano abitualmente un’attività autonomamente organizzata, diretta alla produzione e allo scambio di servizi.

Si tratta, quindi, degli stessi soggetti che sono tenuti al versamento dell’Ires, sono, invece, esclusi professionisti in forma non associata, commercianti e artigiani. Tale esclusione è prevista dalla legge di Bilancio 2022 che dispone che a decorrere dall’anno di imposta 2022 l’Irap non è dovuta da attività commerciali ed esercenti arti e professioni.

L’aliquota ordinaria dell’Irap è il 3,9% e si applica al valore della produzione escluse le deduzioni fiscali. Trattandosi di un’imposta regionale, le regioni hanno la facoltà di diminuire o aumentare l’aliquota in misura massima dello 0,92%.

Delineato il campo di uso del codice tributo 3813 ecco cosa c’è ancora da sapere sul suo utilizzo.

A cosa serve e quando si usa il codice tributo 3813

Il codice tributo 3813 per il versamento del secondo acconto Irap o unico acconto si utilizza per il versamento in scadenza al 30 novembre di ogni anno. Per il 2025 la scadenza slitta al 1° dicembre perché il 30 novembre è domenica.

Il primo acconto Irap doveva essere versato entro il 30 giugno 2025, insieme al saldo 2024. Il primo acconto è pari al 40% (commisurato al’importo versato nell’anno precedente) e non è dovuto nel caso in cui il suo importo sia inferiore al limite di 103 euro. Ecco perché per il secondo acconto si parla anche di unica rata. In questo caso il versamento è effettuato in unica soluzione entro il 30 novembre (1° dicembre per il 2025) con il codice tributo 3813. Per il primo acconto il codice tributo è 3812.

Codice tributo 3813: chi lo usa e dove inserirlo

Il codice tributo 3813 deve essere usato dai soggetti Ires, come società di persone, società di capitali, amministrazioni pubbliche, trust, per il versamento del secondo acconto Irap o unico acconto (nei casi consentiti).

Il codice tributo 3813 per il secondo acconto o unica rata deve essere usato nel modello F24 con modalità telematiche, direttamente (utilizzando i servizi «F24 web» o «F24 online» dell’Agenzia delle Entrate, attraverso i canali telematici Fisconline o Entratel oppure attraverso l’home banking del proprio istituto di credito) oppure tramite intermediario abilitato.

Dal 2022 non sono più tenuti a utilizzare il codice tributo 3813 esercenti arti e professioni e commercianti.

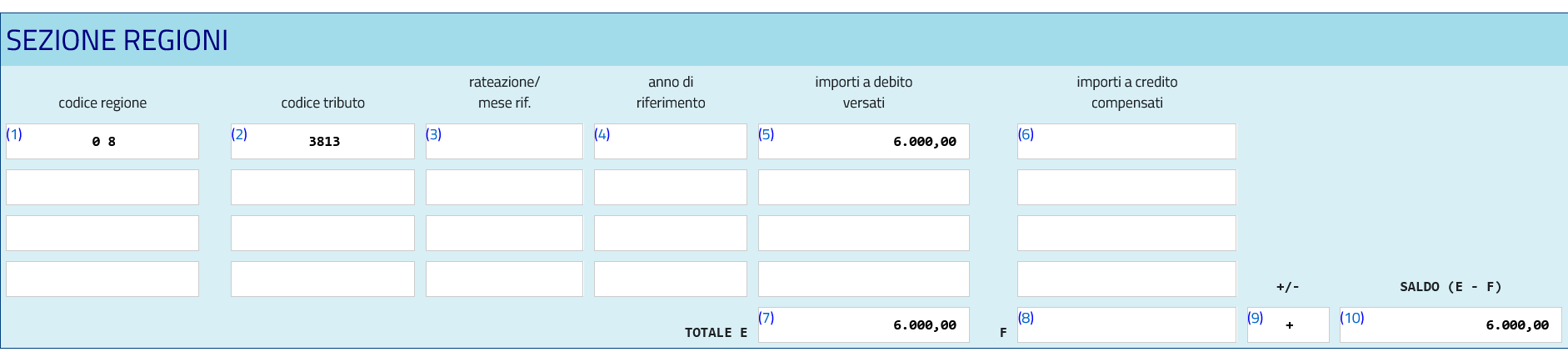

F24: come compilarlo con il codice tributo 3813

Compilare il modello F24 con i dati relativi al codice tributo 3813 richiede particolare attenzione.

Codice tributo 3813 in F24

Istruzioni codice tributo 3813 in F24

Codice tributo 3813 in F24

Istruzioni codice tributo 3813 in F24

Nel campo 1 deve essere inserito il codice Regione, ad esempio per la regione Lazio il codice è 8, nel campo 2, invece, deve essere inserito il codice tributo 3813 che serve per il versamento dell’Irap secondo acconto o unico acconto.

Nel campo “anno di riferimento” deve essere inserito l’anno di imposta al quale si riferisce il tributo versato.

Il campo “rateazione” non deve essere compilato.

Il campo relativo alla compensazione deve essere compilato nel caso in cui ci siano crediti fiscali da compensare.

Nel campo “TOTALE E” deve essere indicata la somma degli importi a debito indicati nella Sezione Erario.

Nel campo “TOTALE F” si indica la somma degli importi a credito indicati nella Sezione Erario, non compilare se non sono presenti importi a credito.

Nel campo “+/-” indicare il segno - se il TOTALE E è minore del TOTALE F altrimenti indicare il segno +.

Infine resta da compilare il campo “SALDO (E - F)” si inserisce il segno - se il TOTALE E è minore del TOTALE F altrimenti indicare il segno +.

Novità Irap

Si ricorda che a partire dal 2026 per banche e assicurazioni è previsto un ulteriore aumento dell’aliquota Irap da applicare. L’aumento dell’aliquota è pari al 2% ed è previsto all’interno della Legge di Bilancio 2026.

Non si tratta del primo aumento Irap per questa tipologia di attività, infatti, già con il decreto legge 98 del 2011 è stato previsto un aumento rispetto all’aliquota ordinaria.

Attualmente per queste imprese l’aliquota è:

- settore bancario: 4,65%;

- settore assicurativo: 5,90%.

leggi anche

Tutte le novità fiscali nella Manovra 2026

© RIPRODUZIONE RISERVATA