Michael Burry non ha dubbi: la creatura di Elon Musk crollerà e l’inflazione è tutt’altro che transitoria. E se Deutsche Bank mostra come lo stesso mercato immobiliare sia alla vigilia di un trend perfettamente identico a quello del 2008, proprio l’abuso di buybacks sul comparto tech sembra offrire una sponda alle previsioni dell’uomo del Big short

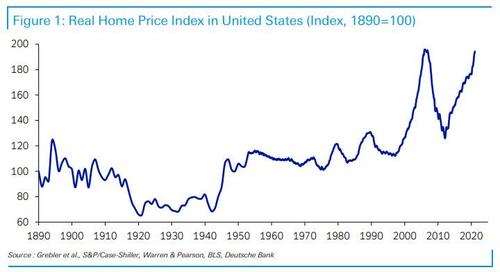

Chissà se Christian Bale è già stato contattato da Adam McKay per il sequel di The big short? Conoscendo il tempismo vampiresco di Hollywood nel cogliere i segnali che arrivano dalla società, l’attore americano quasi certamente ha già tirato fuori dall’armadio t-shirt e bermuda che caratterizzavano il personaggio che interpretava nel fil, quel Michael Burry divenuto famoso per aver scommesso (e vinto) contro i mutui subprime. Il perché è presto detto e si basa su due pilastri. Il primo è rappresentato in questo grafico,

Fonte: Deutsche Bank

l’ultima Chart of the Day di Jim Reid, capo analista di Deutsche Bank negli Usa: il mercato immobiliare statunitense ha qualche piccolo problema di déjà vu con il 2007-2008. E con l’inflazione.

Su una serie storica che parte addirittura dal 1890, infatti, l’attuale housing boom statunitense spicca immediatamente per un raffronto abbastanza da pelle d’oca. Dal 1894 al 1999, i prezzi reali degli immobili hanno operato come un buon hedging inflazionistico, salvo poi esplodere del 60% in termini di ponderazione sul CPI nei sette anni successivi e crollare del 35% nei 6 anni che seguirono l’esplosione della bolla. Oggi, seguendo quella medesima metrica di aumento dai minimi, siamo quasi a quota +55%, a meno del’1% dai massimi di tutti i tempi su basi ponderate e oltre il 10% di aumento sui livelli pre-pandemia. Di fatto, a detta di Jim Reid, in termini reali si potrebbe arrivare al record assoluto già con i dati che verranno pubblicati la prossima settimana e di cui Black Night ha già offerto uno spoiler in tal senso.

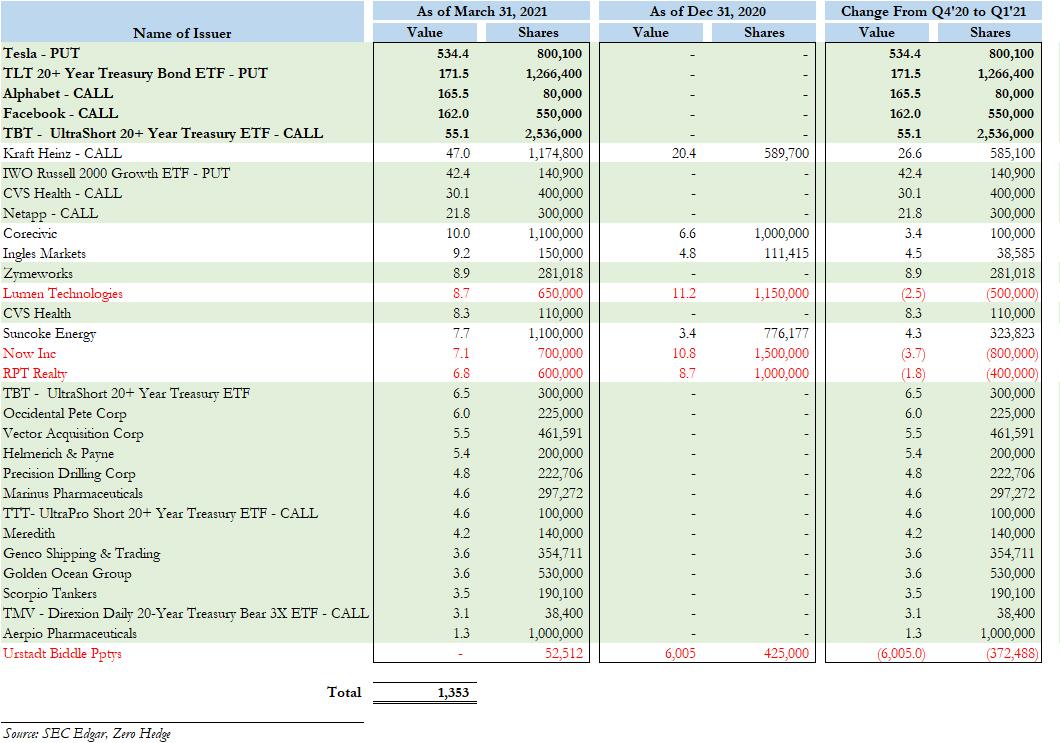

Insomma, siamo nel pieno di una dinamica che ricalca pressoché alla perfezione quella che accompagnò l’esplosione della bolla immobiliare del 2008 e che precipitò il mondo nella peggior crisi finanziaria dal 1929, grazie alla cartolarizzazione di massa dei mutui sottostanti a quell’enorme casinò del real estate. Jim Reid si chiede, serafico e un po’ luciferino: Quello cui stiamo assistendo è un nuovo paradigma o all’orizzonte sta comparendo l’ennesima, grande preoccupazione? Il secondo pilastro è messo in prospettiva da questa tabella,

Fonte: Sec/Zerohedge

la quale riproduce la Section 13F al 31 marzo scorso proprio di Michael Burry e del suo Scion Asset Management, il vero mister Big short. Il quale ha acquistato opzioni put, ribassiste, per 530 milioni di controvalore su Tesla: tradotto, un 40% nominale dell’intero portfolio di investimento dell’uomo che fece i miliardi contro Cdo, Mbs e impacchettamenti vari, oggi scommette al ribasso sui titoli di Elon Musk. E se sul fronte call, Michael Burry pare ottimista sul futuro di Alphabet e Facebook, un’altra certezza del guru contrarian statunitense è che l’inflazione non sia affatto transitoria, visto che 171 milioni di dollari sono investiti in call che scommettono su un netto aumento dei rendimenti dei Treasuries.

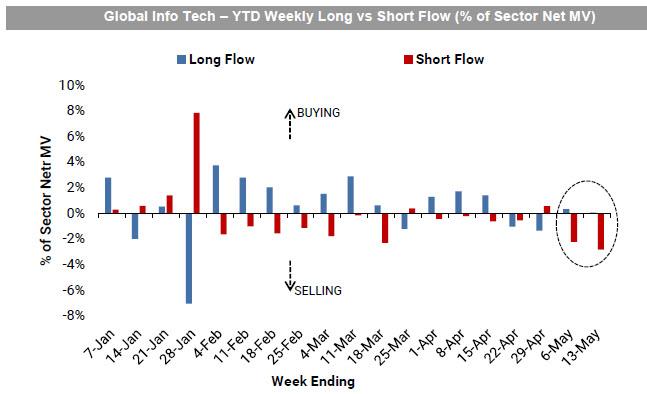

E se l’analisi dei flussi compiuta da Goldman Sachs dimostra come gli hedge funds siano posizionati short sul compart tech al massimo da cinque anni a questa parte, come mostra il grafico,

Fonte: Goldman Sachs

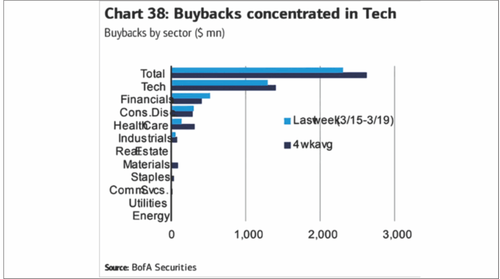

a rendere le scelte di Michael Burry più inquietanti - quantomeno nei controvalori assoluti rispetto all’investimento totale - ci pensano questi altri due grafici

Fonte: Bloomberg

Fonte: Bank of America

e la strana uscita del patron di Tesla contro Bitcoin, sembrata a molti la più classica delle cortine fumogene che si spargono quando si è in netta difficolta. Le immagini parlano da sole: alla luce di buybacks azionari che nel mese di aprile hanno totalizzato un controvalore di 205 miliardi di dollari, più di febbraio e marzo insieme e raggiunto il massimo record del giugno 2018, la massima parte dei riacquisti strutturali di titoli è proprio concentrata sul settore tech. Tradotto, quest’ultimo - caratterizzato da valutazioni da unicorni - pare ormai retto unicamente dal contrafforte dei buybacks, ragione che spiegherebbe le strisce di cali patiti nelle ultime settimane e le impennate di rimbalzo.

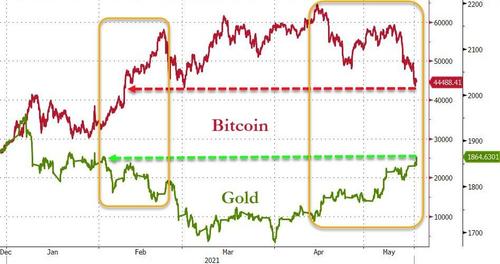

Insomma, la corporate America è tornata a sostenere in grande stile Wall Street, dopo la pausa defatigante garantita da fenomeni come il retail trading e le SPAC. Per quanto, però? Una cosa appare certa, come mostra questo ultimo grafico:

Fonte: Bloomberg

la mossa di Elon Musk pare aver innescato una nuova big rotation fra beni rifugio, quantomeno garantendo alla ratio Oro/Bitcoin un bottom solido. Il patron di Tesla ha utilizzato i suoi tweets polemici come materia per il più classico do ut des verso qualche interlocutore con forti entrature, magari per garantirsi linee di credito o valutazioni positive del rating, se il castello tech dovesse davvero cominciare a traballare? Michael Burry non è l’oracolo di Delfi, ovviamente. Può sbagliare. Ma visti i precedenti, meglio prendere nota.

© RIPRODUZIONE RISERVATA