I mercati azionari e quelli obbligazionari, dopo la volatilità di settembre, cercano di fugare il timore che l’inflazione possa intaccare l’espansione economica e i profitti delle aziende.

Dopo la volatilità del mese di settembre e della prima metà di ottobre, i mercati azionari e i mercati obbligazionari stanno cercando di fugare il timore che l’inflazione possa intaccare sia l’espansione economica e sia i profitti delle aziende. Il recente aumento dei prezzi del petrolio e del gas, l’impennata dei prezzi delle materie prime e i problemi legati alla catena di approvvigionamento globale stanno diventando un tema di crescente importanza proprio in vista della prossima stagione delle trimestrali del 3° trimestre 2021.

Il problema per il mercato azionario è la risalita dei tassi di interesse. Se salgono i tassi di interesse, si erode il vantaggio competitivo del tasso di dividendo delle azioni sul tasso di interesse governativo. Il che è deleterio per il mercato azionario nel breve termine. Purtroppo i tassi di interesse salgono perché salgono le aspettative inflazionistiche e perché sale anche il timore di una stretta monetaria da parte delle banche centrali.

Fed e Bank Of England sono già su questa strada. La BCE invece vuole aspettare alcuni mesi, forse 1 anno, prima di pronunciarsi in maniera decisa. Alcuni ritengono che l’inflazione colpirà la redditività del settore manifatturiero ad alta intensità di energia e quello delle materie prime: ma se invece dei tassi nominali osservassimo i tassi reali? L’importante è vedere dove stanno andando i tassi “reali” cioè quelli depurati dal tasso di inflazione. Perché, a mio avviso, le imprese sono in grado di ribaltare l’aumento dei costi sui prezzi finali al consumatore. Senza comprimere i profitti. Se guardo al mercato governativo USA il tasso reale a 10 anni è ancora negativo del -2,50% e, in Germania il tasso reale del Bund è attorno al -3%, usando il core CPI tedesco.

Tasso 10y nominale (linea bianca) e tasso 10y reale (linea gialla), in USA dal 2015 al 2021

Fonte: Bloomberg

Tasso 10y nominale (linea bianca) e tasso 10y reale (linea gialla), in USA dal 2015 al 2021

Fonte: Bloomberg

Quindi i rendimenti nominali e anche quelli “reali” sono ancora talmente compressi da consentire alle aziende di fare utili senza subire diminuzione dei margini: il tasso a breve termine al quale si indebitano presso le banche per finanziare i propri investimenti è sicuramente inferiore al ritorno degli investimenti medesimi in ottica 12 mesi.

Certamente le mie riflessioni sono «controcorrente»: in molti infatti sostengono che c’è il rischio che il forte aumento dei costi alla produzione inizi prima o poi a pesare sul tasso di crescita degli utili, fino ad azzerarlo. Non è così. Le aziende sono ancora in grado di scaricare sulla clientela retail l’aumento dei prezzi alla produzione poiché ci troviamo di fronte:

- a una domanda anelastica rispetto ai prezzi, come è per esempio la domanda di carburanteo la domanda di beni alimentari;

- a una domanda industriale che è in eccesso sull’offerta perché ci troviamo di fronte a strozzature temporanee, o altrimenti detti “colli di bottiglia”, dal lato dell’offerta.

È il caso della componentistica industriale, dei microprocessori. Ma è anche il caso della strozzatura (anche questa temporanea a mio avviso) dell’offerta nel mercato del lavoro.

L‘offerta di lavoro insufficiente rispetto alla domanda di lavoro delle aziende può portare a un rialzo dei salari temporaneo che produce altra inflazione. Ma una volta che i sussidi alla disoccupazione straordinari e le altre misure di sostegno saranno finite nel periodo post-emergenza covid19, l’offerta di lavoro dovrebbe aumentare e adeguarsi alla domanda delle imprese e far ritornare il costo del lavoro per unità di prodotto su livelli simili al gennaio 2020.

È probabile che queste cause dell’inflazione siano quindi “passeggere” come sostengono le banche centrali. E quindi anche il rialzo dei tassi di interesse si fermerà, per assestarsi a un livello ritenuto «fisiologico» dal mercato. Ma nel frattempo gli utili aziendali continueranno a crescere, anche se non a ritmi elevati come nel 1° e nel 2° trimestre 2021.

Ma continueranno a crescere, perché l’onda lunga delle misure governative poste a sostegno della domanda interna e l’impulso delle politiche monetarie accomodanti continueranno a dispiegare i loro effetti sui consumi privati sugli investimenti aziendali ancora per anni.

Solo negli USA dal marzo 2020 a oggi la Fed ha “pompato” più di 4,5 trilioni di dollari di moneta nell’economia e il governo federale ha prodotto misure di spesa e agevolazioni fiscali per 5,8 trilioni di dollari (25% del PIL) che si dispiegheranno in programmi di sostegno alla domanda interna a breve, medio e lungo termine. Sono misure gigantesche. Gli interventi Fed e del Governo USA post crisi Lehman Brothers del 2008 assomigliano a una elemosina a confronto (ad appena un mese dall’insediamento, l’allora presidente Barack Obama firmava un pacchetto di stimoli fiscali che non arrivava a 800 miliardi di dollari).

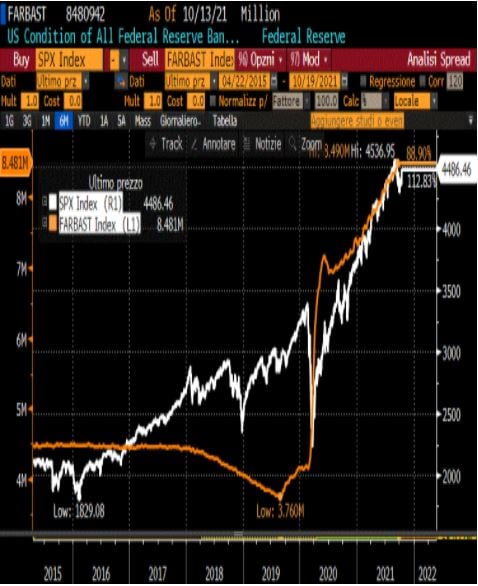

Osserviamo nella 2° tabella Bloomberg in basso 2 grafici che molti di voi hanno già osservato centinaia di volte: una comparazione fra l’andamento degli asset “in pancia“ alla Fed (linea gialla) e il grafico dell’indice azionario SP500 (linea bianca) negli ultimi 6 anni. La stretta correlazione indica che il supporto monetario ha contribuito notevolmente:

- alla crescita dei consumi e degli investimenti per il facile accesso al credit;

- al crollo dei rendimenti nominali dei bond, facilitando l’investimento alternativo in azioni, visti i dividendi azionari molto appetibili.

![Indice SP500 (linea bianca scala di destra) e Fed total asset (linea gialla scala di destra) dal 2015 ai giorni nostri]() Indice SP500 (linea bianca scala di destra) e Fed total asset (linea gialla scala di destra) dal 2015 ai giorni nostri

Fonte: Bloomberg

Indice SP500 (linea bianca scala di destra) e Fed total asset (linea gialla scala di destra) dal 2015 ai giorni nostri

Fonte: Bloomberg

Arriviamo dunque alla domanda fatidica che tanti analisti si pongono e impedisce loro di dormire la notte: «Cosa succederà quando la Fed porrà fine al Quantitative Easing?» Anche io me la sono posta, eppure dormo tranquillamente, perché la risposta è che non succederà nulla.

Infatti la fine del programma di acquisto titoli della Fed (il cosidetto “tapering” atteso in conclusione per l’autunno del 2022) non significa che la Fed non continuerà a reinvestire i titoli in scadenza nel proprio portafoglio: quella massa di asset che vediamo nel grafico in apertura dell’articolo rimarrà per lungo termine ancora nel bilancio Fed. Soltanto smetterà di crescere. I «total assets» diminuiranno quando la Fed inizierà a fare un roll-over dei titoli in scadenza per importi inferiori a quelli del rimborso. Ma il momento in cui avverrà non è stato ancora chiarito da Jerome Powell (o almeno io non l’ho ancora letto).

Parallelamente, in area euro il recovery plan da 750 miliardi di euro sta iniziando a essere erogato ai paesi membri della Ue. E il primo rialzo dei tassi BCE forse lo vedremo nel 2023 (se tutto va bene). Sono tutte misure di stimolo che continueranno ad alimentare la crescita economica per il prossimo triennio, forse per il prossimo quinquennio, e quindi alimenteranno i consumi e gli investimenti e quindi la crescita dei profitti aziendali. Anche in area euro.

Il mercato azionario nel medio termine continuerà a salire, non c’è alternativa all’equity: non è un alternativa il mercato obbligazionario, con rendimenti reali (al netto dell’inflazione) che rimarranno ancora depressi per lungo tempo e nemmeno lo è il mercato delle commodities, i cui prezzi sono destinati a ri-equilibrarsi una volta esaurita la “strozzatura” produttiva di cui sopra.

Dobbiamo convivere con questa volatilità sul mercato azionario, che potrebbe continuare nel breve. Bisogna solo aspettare che il mercato “digerisca“ un po’ più di inflazione e manifesti «assuefazione» a rendimenti un po’ più alti dei bond governativi per “scambiare” questi 2 fattori con la crescita economica nel lungo periodo. E non venite a parlarmi di «stagflazione».

© RIPRODUZIONE RISERVATA