Ecco cosa significa rating e quanto è importante dal punto di vista strategico e concreto il giudizio sul quale si muovono mercati e investitori della finanza.

Nel mondo finanziario - e non solo - il termine «rating» riveste un ruolo cruciale per valutare l’affidabilità, la qualità o il rischio associato a un’entità o un prodotto. Ma cos’è esattamente il rating? Questo concetto è strettamente legato alla capacità di un soggetto, come un’azienda o uno Stato, di adempiere ai propri obblighi finanziari, ma trova applicazione anche in ambiti meno tradizionali come il settore assicurativo, il commercio online e persino le piattaforme di intrattenimento.

Una parola molto importante, quando si parla di rating, è fiducia. Si insiste sul concetto di fiducia perché alla domanda cos’è il rating potremmo rispondere definendolo come un giudizio sull’affidabilità di una società.

Nello studio del rating è cruciale anche analizzare i soggetti che emettono tali giudizi, ossia le agenzie di rating, le quali sono addirittura in grado di smuovere i mercati con le loro pronunce. Vediamo, allora, cos’è il rating, a cosa serve e perché è così importante per l’intero mercato.

Cosa significa rating: diamo una definizione

In linea generale, per rating si intende sia una raccomandazione degli analisti in merito all’opportunità di vendere, acquistare o mantenere un titolo, sia una valutazione della capacità aziendale di ripagare i propri debiti. Un vero e proprio indicatore di rischio. Ma, andando più in profondità, potremmo dare questa definizione.

Il termine «rating» indica una valutazione espressa attraverso una scala predefinita che misura la capacità di un’entità di adempiere ai propri obblighi o il rischio associato a una specifica operazione. In ambito finanziario, il rating è principalmente usato per valutare la solvibilità di emittenti di titoli di debito, come aziende o Stati. Le agenzie di rating, soggetti specializzati e indipendenti, sono responsabili di attribuire questi punteggi attraverso metodologie standardizzate e rigorose.

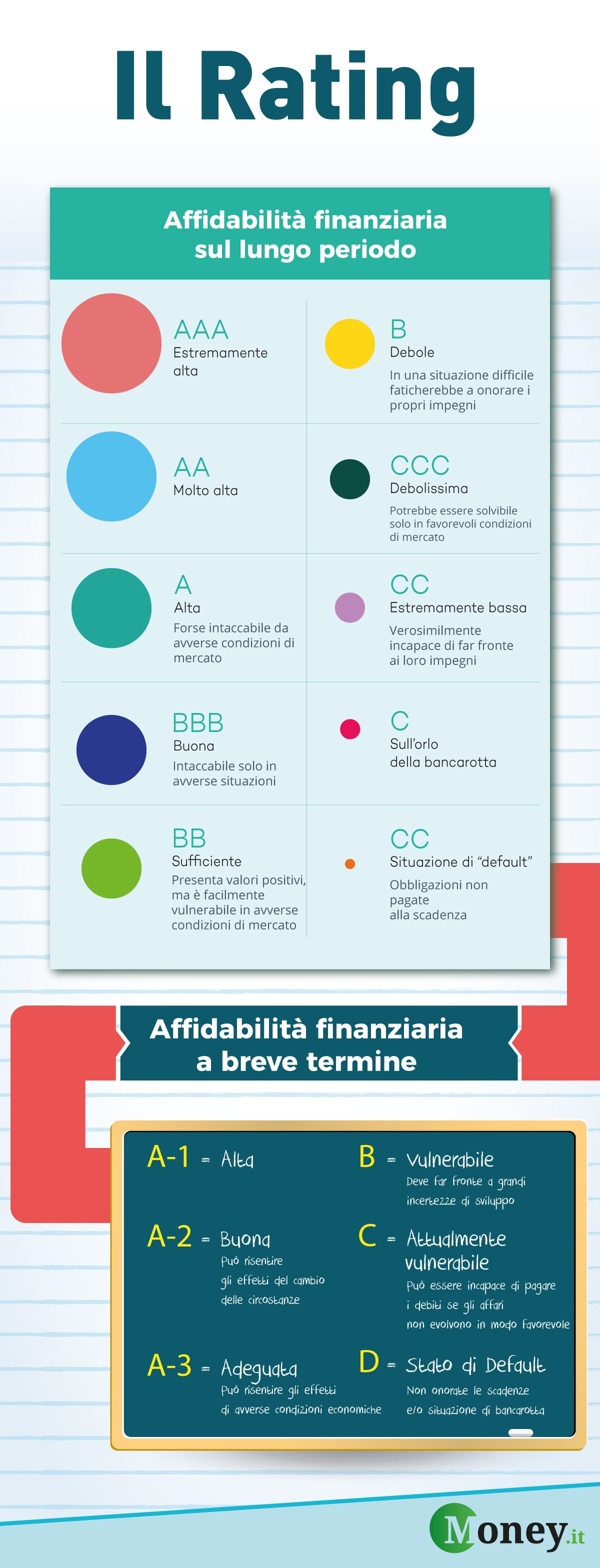

Come vedremo, un rating elevato, come «AAA» secondo la scala di Standard & Poor’s, indica un rischio molto basso di insolvenza. Al contrario, un rating basso, come «D», segnala difficoltà finanziarie significative. Al di là del settore finanziario, il concetto di rating si è esteso a vari contesti, come le recensioni dei consumatori su prodotti e servizi, le valutazioni dei fornitori in ambito industriale e persino i punteggi di sicurezza dei software.

Questa classificazione è essenziale per garantire trasparenza e fiducia nei mercati, poiché fornisce una misura oggettiva del rischio associato a un’entità o un’operazione. Per esempio, un investitore potrebbe scegliere di acquistare obbligazioni emesse da una società con un rating elevato per minimizzare i rischi, mentre un consumatore potrebbe affidarsi alle valutazioni di altri utenti per scegliere un prodotto online.

Chi sono e cosa fanno le agenzie di rating

Chi emette questi giudizi sono le agenzie di rating, che permettono, tramite il loro lavoro, di stilare una vera e propria classifica sulla base del rischio di insolvenza legato a ciascun soggetto esaminato. Se, dunque, il rating ci permette di capire quanto quel soggetto è in grado di onorare i propri debiti, tale giudizio sarà anche una misura del suo grado di affidabilità sul mercato ed influenzerà le strategie e le oscillazioni degli stessi titoli.

Le agenzie di rating sono istituzioni indipendenti il cui compito principale è valutare la capacità di emittenti di debito di onorare i propri obblighi finanziari. Tra le agenzie più note a livello globale troviamo Standard & Poor’s, Moody’s e Fitch Ratings.

Tali agenzie svolgono analisi approfondite basate su una vasta gamma di dati, tra cui bilanci finanziari, strategie aziendali, condizioni macroeconomiche e fattori geopolitici. Le loro valutazioni si traducono in una scala di rating che varia da «AAA» (massima affidabilità) a «D» (default o insolvenza). Oltre alla valutazione del rischio di credito, alcune agenzie si occupano anche di analizzare specifici strumenti finanziari, come obbligazioni strutturate o derivati.

Il ruolo delle agenzie di rating, però, non è esente da critiche. Alcuni osservatori ritengono che possano influenzare eccessivamente i mercati, mentre altri sottolineano potenziali conflitti di interesse, poiché spesso sono pagate dagli stessi soggetti che valutano. Tuttavia, la loro funzione rimane imprescindibile per garantire una certa uniformità e trasparenza nel sistema finanziario globale.

leggi anche

Cosa sono le agenzie di rating e cosa fanno

Le tipologie di rating

Si possono individuare diverse tipologie di giudizi: noi ne possiamo citare alcuni per capire meglio la tematica. Quelli di cui abbiamo parlato fino a questo momento sono rating di credito emessi sul debito di una società, ai quali si affiancano ad esempio i rating di credito internazionale, i rating sul debito delle nazioni e anche il country ceiling rating. Qual è la differenza?

- Rating di credito: è un giudizio da parte delle agenzie in merito alla solvibilità di un’azienda. Tramite tale rating un investitore indeciso se acquistare le obbligazioni societarie potrà verificare le capacità dell’emittente di ripagare l’ammontare a scadenza. Migliore sarà il voto, maggiore sarà l’appetibilità dell’investimento.

- Rating di credito internazionale: in questo caso stiamo facendo riferimento a giudizi che permettono di comprendere rischi e costi del trasferire titoli esteri (dunque espressi in valuta estera) nel proprio paese e nella propria valuta.

- Rating sul debito delle nazioni: così come accade nel caso societario, anche uno Stato emette delle obbligazioni. Più esso sarà in grado di ripagare i propri debiti, più il rating a lui assegnato dalle agenzie sarà migliore. Facciamo un esempio europeo: la Germania è considerata il Paese più affidabile e il suo rating è elevato al contrario invece di Italia e Grecia che hanno valutazioni molto più basse.

- Country ceiling rating: in questo caso si valutano i rischi e i costi di un investimento fuori dai confini nazionali. Il giudizio viene espresso in merito alle possibili misure che uno Stato può o meno attuare per bloccare l’esodo di capitali.

Come funziona e come si calcola il rating?

L’emissione di un rating societario è un’operazione che impone alle agenzie uno studio piuttosto dettagliato, soprattutto perché tali giudizi sono in grado di influenzare anche lo stesso mercato.

- Il primo passo è l’analisi economico-finanziaria, che permette di esaminare il bilancio, la redditività, la remunerazione del capitale, i flussi di cassa, la sua capacità di produrre risorse e reddito e tutta un’altra serie di parametri societari fondamentali.

- Esaminati questi aspetti si passa all’analisi di settore, che permette all’agenzia di svolgere un paragone con le aziende simili operanti nello stesso contesto. Questo tipo di analisi permette anche di mettere in luce le prospettive future dell’intero mercato, le quali possono avere ovviamente ripercussioni sulla società e dunque sul rating ad essa assegnato.

- Poi abbiamo la parte dedicata all’analisi quantitativa e qualitativa della società, nella quale le agenzie di rating esaminano anche lo stesso management, la gestione generale, la struttura, gli obiettivi e le scelte effettuate.

Una volta ottenuta tutta la documentazione necessaria, e dopo aver consultato la Centrale dei rischi e monitorato tutti i movimenti dell’azienda, l’agenzia di rating sarà in grado di esprimere il suo giudizio in 90 giorni circa.

Date le premesse, il rating è fondamentale per diversi motivi:

- accesso al credito: un rating elevato facilita l’accesso ai mercati finanziari a condizioni vantaggiose;

- decisioni di investimento: gli investitori utilizzano il rating per valutare i rischi associati a un titolo o a un’emittente;

- trasparenza: garantisce una maggiore chiarezza nei mercati, aiutando a prevenire crisi finanziarie.

Le classi di rating a seconda del giudizio

Quali sono le classi assegnate ad una società, ma anche ad uno Stato? Se è vero che i giudizi vengono assegnati dalle agenzie di rating, è altrettanto vero che ciascuna di esse ha un proprio particolare metro di giudizio e classi ben definite. In linea di massima, però, il metro utilizzato è quello delle lettere dell’alfabeto: più ci avviciniamo alla lettera A più il rating è migliore.

Prendiamo in considerazione una delle più importanti agenzie sul mercato: S&P. Per Standard & Poor’s le classi di rating, volte a stabilire la capacità di ripagare il debito sono le seguenti:

Si noti come ciascuno di questi rating possa essere seguito da un segno - o da un segno +. Entrambi sono espressione di un prossimo peggioramento/miglioramento della situazione.

Nel caso di Moody’s la scala varia nel modo seguente:

- Aaa: rischio minimo

- Aa: debito di alta qualità

- A: debito di buona qualità, soggetto a rischio futuro

- Baa: grado di protezione medio

- Ba: rischio speculativo sul debito

- B: bassa probabilità di ripagare debito

- Caa/Ca: investimento ad alto rischio

- C: realistico pericolo di insolvenza

Ora che abbiamo capito cos’è il rating e a cosa serve, dobbiamo anche ricordare che una stessa agenzia può emettere due rating su una società, uno di breve e uno di lungo periodo, ma entrambi espressione delle diverse aspettative delle agenzie in merito alle capacità aziendali o di uno Stato.

© RIPRODUZIONE RISERVATA